由于新能源汽车对锂电池能量密度、安全性等不断提出更高要求,锂电池企业的技术升级速度不及时或者选择的技术路线存在方向性问题,企业的市场竞争力和盈利能力会受到严重的负面影响。截止2022年6月10日,碳酸锂和氢氧化锂的价格持续维持高位,短期内供给偏紧的局面将会延续,企业生产成本较高。

一、锂电池技术不断更新迭代

由于新能源汽车对锂电池能量密度、安全性等不断提出更高要求,锂电池生产企业加大研发力度,持续对锂电池生产技术进行迭代升级。如果锂电池企业的技术升级速度不及时或者选择的技术路线存在方向性问题,很有可能会被市场淘汰。目前,市场上主流的CTP/CTB技术不断推陈出新,宁德时代、比亚迪优势明显。

CTP技术不断迭代,集成效率不断提高。宁德时代率先将电池包CTP技术推向市场,通过简化模组结构,使得电池包体积利用率提高200~30%,理论上零部件数量可以减少40%,生产效率提升50%,宁德时代第三代CTP技术麒麟电池已正式宣布,集成效率进一步提高。比亚迪刀片电池充分发挥磷酸铁键电池优势,集成效率表现优异。

CTC/CTB技术成为下一步突破点,比亚迪从车端至电池端垂直整合率先推出CTB技术。比亚迪依托自身从车端至电池端的垂直集成研发能力,在22年5月推出CTB技术,车身地板集成电池上盖,电池包体积利用率提升至66%;宁德时代CTC也在研发中,在客户端有待进一步合作突破。

二、原材料价格保持高位

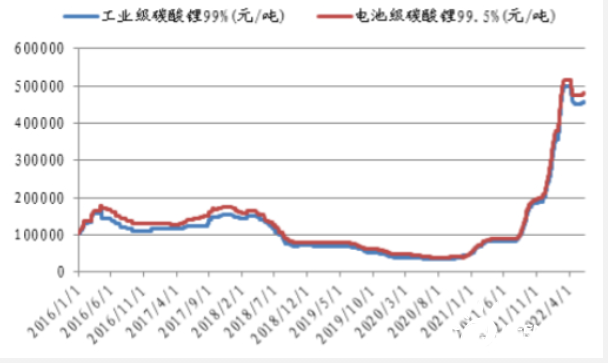

2021年以来,碳酸锂价格总体大幅飙涨,其中电池级碳酸锂由年初的5.35万元/吨大幅涨至年底的28.20万元/吨,较2021年初上涨427.10%。截止2022年6月10日,电池级碳酸锂价格为48.05万元/吨,较2022年5月初的47.50万元/吨上涨1.16%。2021年以来氢氧化锂价格大幅上涨,截止年底为22.99万元/吨,较2021年初的5.30万元/吨上涨333.80%。截止2022年6月10日,电池级氢氧化锂价格为49.09元/吨,较2022年5月初价格持平。结合产能释放、企业生产成本、下游需求增速及行业发展趋势,预计短期电池级碳酸锂和氢氧化锂价格总体将维持高位震荡。

图1. 2016-2022年6月碳酸锂价格走势

数据来源:Choice

图2. 2016-2022年6月氢氧化锂价格走势

数据来源:Choice

三、行业发展趋势

新能源汽车和电动自行车带动锂电池需求大幅增加。2020年11月,《新能源汽车发展规划(2021~2035)》正式通过,《规划》指出未来15年新能源汽车的发展方向,从技术创新,制度设计,基础设施等方面支持新能源汽车的发展,规划明确2025年,中国新能源汽车的销售占比达到20%左右,根据《规划》估算,到2025年,中国国内新能源汽车销售将达到643万辆,复合增速36%。此外,截至2021年底,中国电动自行车的保有量为3亿台,其大多数为技术较为落后的铅酸电池,虽然单只铅酸电池的价格便宜,但日均使用成本远高于锂电池且污染环境,体积和重量是锂电池的3倍以上,锂电池取代铅酸电池势在必行,按照5年淘汰完成,平均每年0.6亿台需要更换,按照每台铅酸电池1KWH计算,每年需要60GWH锂电池。新能源汽车新增销量叠加电动自行车铅酸电池替换,带动锂电池需求大幅增加。

四、行业风险分析

(一)锂电池技术更新不及时的风险

由于对能量密度、安全性等更高性能的追求以及对替代、可持续电池技术的需求,钠离子电池、固态电池等在近年来得到了广泛的重视,全球众多知名的车企、电池企业、材料企业、研究机构纷纷加大对新技术路线的研究开发,并逐步由基础布局向产业化、市场化、规模化方向发展。锂电池生产企业如果不能及时对现有的电池技术进行升级,市场竞争力和盈利能力可能会受到负面影响。

(二)原材料价格波动风险

锂电池的生产受锂、镍、钴等大宗商品或化工原料价格影响较大。受相关材料价格变动及市场供需情况的影响,锂电池企业原材料的采购价格及规模会出现一定波动。同时,2021以来以碳酸锂为代表的原材料价格大幅上涨,对企业的成本形成较大压力。短期来看,碳酸锂和氢氧化锂新增产能的释放需要一定的时间,供应偏紧的状态将延续,原材料价格将维持高位。

五、风险防范

银行应关注锂电池技术的发展趋势和新产品商业应用情况,跟踪授信企业的研发投入情况和专业技术人员变化情况,评估企业的研发能力,对于研发能力较弱、技术更新换代慢、产品市场认可度低的锂电池生产企业要重点监控,如果企业的营业收入持续下滑,且企业没有有效的改善措施,银行应尽快化解存量贷款风险。

银行应密切关注有色金属价格的波动情况,跟踪疫情对有色金属加工企业开工率的影响,评估碳酸锂和氢氧化锂的供需变化,监测锂电池生产企业经营现金流和毛利率的变化情况,评估企业是否具有稳定的供货渠道和是否能有效控制原材料成本的波动,对于成本波动较大、负债率较高的锂电池企业应当逐步降低贷款额度。