9月6日,全国新能源消纳监测预警中心发布2022年二季度全国新能源电力消纳评估分析。文中提出,本季度压缩空气储能应用不断推进。世界首个非补燃压缩空气储能电站—江苏金坛6万千瓦盐穴压缩空气储能电站成功并网。国内单机规模最大的压缩空气储能项目—湖北应城30万千瓦压缩空气储能项目正式开工。

详情如下:

本季度开发运行情况

二季度风电装机稳步增长、光伏装机大幅增长,累计装机规模分别达到3.42、3.36亿千瓦。二季度风电新增装机553万千瓦,同比增长3.7%;光伏新增装机1820万千瓦,同比增长113.6%。

上半年风电、光伏发电量占比达到14.9%,同比提升2.2个百分点。上半年,全国风电、光伏累计发电量达到5902亿千瓦时,同比增长17.8%。

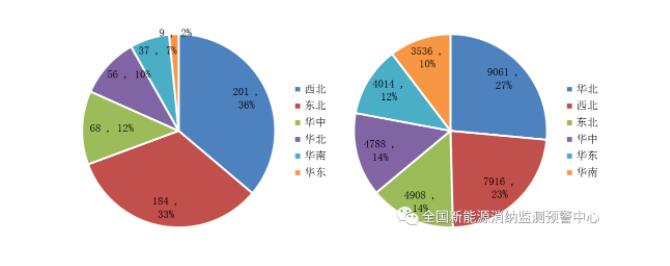

二季度新能源新增并网布局相对集中。二季度,风电开发持续向北方地区转移,北方地区风电新增装机占全国风电新增装机比重达到79.5%。分布式光伏开发主要集中在华北、华东地区,华北、华东地区分布式光伏新增装机占全国分布式光伏新增装机比重达到65.8%。

本季度消纳利用评估

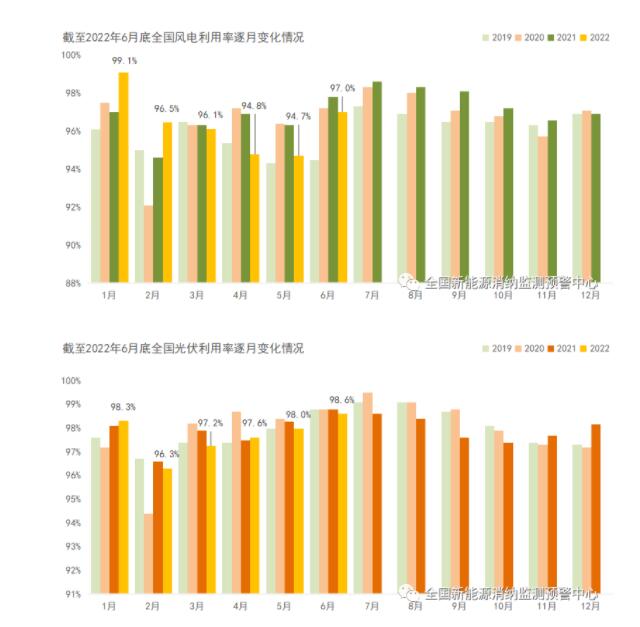

上半年全国新能源消纳利用水平整体处于合理区间。风电利用率为95.8%,同比下降0.6个百分点;光伏利用率为97.7%,同比下降0.2个百分点。

上半年全国全社会用电量达到4.1万亿千瓦时,同比增长2.9%。受疫情影响,4-5月用电量增速为负,个别省份4-5月用电量降幅较大,对新能源消纳造成一定影响。

二季度有3个省区风电利用率低于90%,分别为甘肃(88.6%)、蒙西(88.4%)、蒙东(86.5%);2个省区光伏利用率低于95%,分别为青海(86.3%)、西藏(83.4%)。

本季度行业动态

以沙漠、戈壁、荒漠地区为重点的大型风电光伏基地加快推进。第一批基地项目全面开工建设,第二批基地项目清单已经印发,主要布局在内蒙古、宁夏、新疆、青海、甘肃等地区。

部分省市分布式光伏开发消纳承压。分布式光伏快速发展,规模扩大导致在项目备案、并网消纳、投资收益等方面逐渐暴露出一些问题,需要进一步政策引导。

新能源开发利用经济性需引起高度重视。近期,光伏硅料价格不断上涨,同时市场化电量增加客观上导致收益部分降低,新能源开发企业面临较大的投资和经营压力。

压缩空气储能应用不断推进。世界首个非补燃压缩空气储能电站—江苏金坛6万千瓦盐穴压缩空气储能电站成功并网。国内单机规模最大的压缩空气储能项目—湖北应城30万千瓦压缩空气储能项目正式开工。

下季度消纳形势研判

三季度,全国大部分地区平均风速随月份增加呈减小趋势,平均水平面总辐照量随月份增加呈减小趋势。

随着“三地一区”国家大型风电和光伏发电基地项目陆续并网投产,下半年北方地区风光新增装机比重较大,部分区域消纳压力进一步加大。

1本季度开发运行情况

1.1二季度风电装机保持稳步增长,新增装机主要为陆上风电。

二季度,全国风电新增装机553万千瓦,同比增加3.7%。新增装机规模较大的省区主要有甘肃109万千瓦、蒙东100万千瓦、陕西46万千瓦。截至6月底,全国风电累计装机3.42亿千瓦,同比增加17.4%。风电新增装机以陆上风电为主,陆上风电新增装机552万千瓦,占全国风电新增装机比重达到99.8%。

1.2风电开发持续向北方地区转移。

二季度,北方地区风电新增装机441万千瓦,同比增长135.9%,占全国风电新增装机比重达到79.5%,同比提升44.5个百分点。

1.3二季度光伏装机保持大幅增长,新增装机主要为分布式光伏。

二季度,全国光伏新增装机1820万千瓦,同比增加113.6%。新增装机规模较大的省区主要有河北234万千瓦、河南228万千瓦、山东221万千瓦。截至6月底,全国光伏累计装机3.36亿千瓦,同比增加25.8%。新增装机以分布式光伏为主,分布式光伏新增装机1121万千瓦,占全国光伏新增装机比重达到61.6%。

1.4分布式光伏开发主要集中在华北、华东地区。

二季度,华北、华东地区分布式光伏新增装机738万千瓦,同比增长65.5%,占全国光伏新增装机比重为65.8%,同比下降12.4%。

1.5风电、光伏发电量占比稳步提升。

二季度,全国风电发电量达到2023亿千瓦时,同比增长18.6%;光伏发电量达到1206亿千瓦时,同比增长35.9%。上半年,全国风电、光伏发电量达到5902亿千瓦时,同比增长17.8%,占全部发电量比重达到14.9%,同比提升2.2个百分点。

2本季度消纳利用情况

2.1全国新能源消纳利用水平整体处于合理区间。

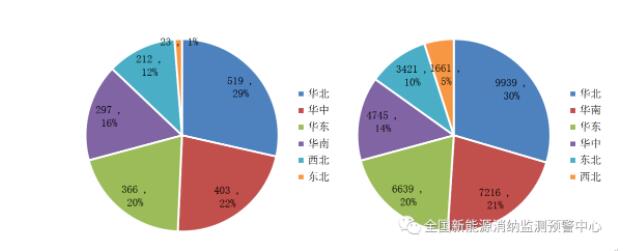

二季度,全国风电利用率为95.4%,同比下降1.5个百分点;光伏利用率为98.1%,同比下降0.2个百分点。上半年,全国风电利用率为95.8%,同比下降0.6个百分点;光伏利用率为97.7%,同比下降0.2个百分点。

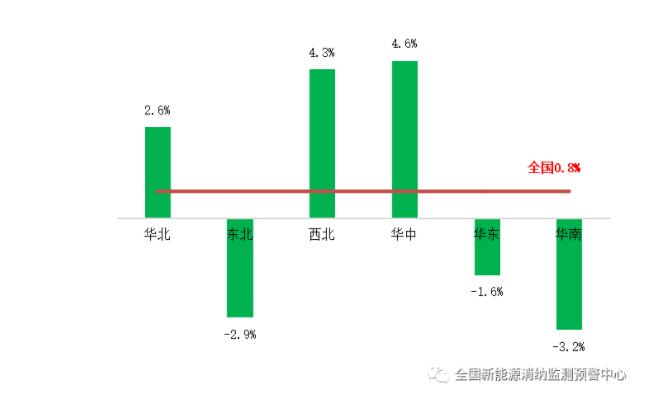

2.2上半年全国全社会用电量达到4.1万亿千瓦时,同比增长2.9%。

其中,二季度全国全社会用电量达到2.05万亿千瓦时,同比增长0.8%。分月份来看,4-5月,受多地疫情散发影响,全国全社会用电量同比下降1.3%。6月,随着全国疫情逐渐恢复、迎风度夏阶段到来,用电量增速快速回升、同比增长4.7%。分地区来看,华北、西北、华中地区二季度用电增速高于全国平均水平。

3分区域消纳情况

3.1华北地区

二季度风电利用率为94.6%,同比下降1.7个百分点;光伏利用率为98.4%,同比下降0.5个百分点。

二季度,北京、天津基本无弃电问题;山西弃电问题有所好转,新能源利用率为99.0%,同比上升0.2个百分点;蒙西、山东、河北新能源利用率分别为90.8%、97.9%、96.2%,同比分别下降3.1、1.7、0.1个百分点。

3.2西北地区

二季度风电利用率为93.3%,同比下降0.5个百分点;光伏利用率为94.9%,同比下降0.3个百分点。

二季度,西藏、青海、新疆、宁夏弃电问题有不同程度好转,新能源利用率分别为84.1%、89.0%、94.2%、98.9%,同比分别上升5.1、1.5、1.2、0.8个百分点;甘肃、陕西新能源利用率分别为91.3%、96.7%,同比分别下降5.5、1.8个百分点。

3.3东北地区

二季度风电利用率为91.6%,同比下降6.0个百分点;光伏利用率为98.4%,同比下降0.9个百分点。

二季度,蒙东、吉林、黑龙江、辽宁新能源利用率分别为87.6%、93.3%、96.6%、98.2%,同比分别下降9.7、3.5、2.9、0.2个百分点。

3.4中东部和南方地区

二季度新能源总体消纳情况较好。

除湖南、河南、贵州、云南、江西以外,其他地区基本无弃电问题。其中,湖南新能源利用率为93.2%,同比下降3.6个百分点。

4重点省份消纳情况分析

4.1青海

二季度青海风电利用率为93.1%,同比提升4.6个百分点;光伏发电利用率为86.3%,同比下降0.5个百分点。新能源利用率为89.0%,同比提升1.5个百分点。一方面,拉西瓦水电站420万千瓦全容量投运,提升了青豫直流特高压外送通道的支撑电源调节能力。另一方面,青海电源侧分布式调相机群和电网侧大容量调相机的投产运行,进一步提高了青海新能源外送消纳能力。

4.2内蒙古

二季度蒙西风电利用率为88.4%,同比下降4.4个百分点;光伏发电利用率为97.6%,与去年同期持平。新能源利用率为90.8%,同比下降3.1个百分点;蒙东风电利用率为86.5%,同比下降10.6个百分点;光伏发电利用率为98.4%,同比下降1.2个百分点。新能源利用率为87.6%,同比下降9.7个百分点。一方面,二季度重要线路临时切改停运,造成个别线路满载,是二季度弃风电量增加的主要原因。另一方面,二季度新能源装机增长较快,调峰电源建设滞后也对新能源消纳造成影响。

4.3甘肃

二季度甘肃风电利用率为88.6%,同比下降7.0个百分点;光伏发电利用率为97.2%,同比下降1.9个百分点。新能源利用率为91.3%,同比下降5.5个百分点。受疫情因素影响,甘肃二季度用电量同比减少0.1%。同时,上半年甘肃新能源集中并网规模较大,新能源新增装机达到303万千瓦。在本地消纳空间受限及新能源装机快速增长双重因素下,新能源利用率有所下降。

4.4专栏

蒙西地区促进新能源消纳措施量化分析

内蒙古是我国重要的能源和战略资源基地,新能源资源富集,新能源电力装机占比接近40%,研究提升其新能源消纳的措施具有示范意义。

(一)蒙西地区新能源消纳利用情况和影响因素分析

今年上半年蒙西地区风电利用率88.8%,同比下降0.7个百分点;光伏利用率96.4%,同比下降0.3个百分点。从时段性因素来看,弃风弃光主要发生在夜间负荷低谷时段0-3时和午间光伏大发时段12-13时。从结构性因素来看,一是源荷发展不匹配导致新能源利用水平降低,1~6月内蒙古风光发电量增长8.1%,但同期用电量仅增长3.2%。二是调峰资源不足,内蒙古新能源装机规模大幅提升,但调峰资源建设滞后。从偶发性因素来看,二季度重要线路停运导致部分线路过载是造成新能源弃电的重要原因。

(二)促进新能源消纳措施量化分析

为进一步提高蒙西地区新能源消纳能力,从源网荷储四个维度,分析不同因素对新能源消纳利用水平的影响。经测算,火电灵活性改造规模提升100万千瓦,新能源利用率可提升约0.35个百分点;外送电能力提升100万千瓦,利用率可提升0.75~1.0个百分点;全社会用电量增速提升1个百分点,利用率可提升约0.5个百分点;储能规模提升100万千瓦,利用率可提升约0.75个百分点。

(三)提高蒙西新能源消纳建议

一是建议持续推动火电灵活性改造以及绿色供热改造。推进热电机组改造缓解供暖期灵活调节能力不足问题,探索富余风光发电量与工业园区热负荷供应结合,进一步促进新能源消纳利用。二是积极促进“源网荷储”智慧灵活互动。通过源网荷储一体化示范,引导新增负荷和新能源协同合理布局的同时,运用市场化手段,充分调动负荷侧灵活调节的潜力。三是优化储能调度运行机制。一方面优化规范电源侧储能调度运行方式,改善新能源出力特性;另一方面,合理布局电网侧储能,有效提升系统调节能力。

5本季度行业动态

5.1以沙漠、戈壁、荒漠地区为重点的大型风电光伏基地加快推进。

动态:以沙漠、戈壁、荒漠地区为重点的大型风电光伏基地规划建设总规模约4.55亿千瓦,其中第一批基地项目已全面开工建设,第二批基地项目已经印发,主要布局在内蒙古、宁夏、新疆、青海、甘肃等地区。同时,“十四五”规划中确定的7个陆上新能源基地、2个水风光一体化基地及5个海上风电集群基地也正抓紧推进实施方案编制。

观点:以沙漠、戈壁、荒漠地区为重点的大型风电光伏基地是推进我国生态文明建设的重要举措,也是实现绿色能源大规模输送、增强能源安全保障能力的重要体现,因此规划建设新能源大基地将是“十四五”时期新能源的发展重点。在基地项目规划建设过程中,应加强以大型风光基地、周边清洁高效煤电、特高压输电线路为核心要素的新能源供给消纳体系建设。充分发挥基地项目在能源供应保障及绿色低碳转型方面的作用,推动国家级、大规模、高比例、安全可靠的新能源供给消纳“新体系”构建,支撑双碳目标实现。

5.2部分省市分布式光伏开发消纳承压。

动态:近年来我国东部地区分布式光伏快速发展。当前,分布式光伏新增规模已超过集中式光伏。规模扩大后,对电力系统运行的影响日益显著。同时,在并网消纳、投资收益、新业态模式等方面逐渐暴露出一些问题。观点:在并网消纳方面,大规模发展分布式光伏将增加部分地区的系统调峰压力,引起输配电网与分布式光伏在建设布局、规模、时序上不协调的问题,同时会对电力系统的安全稳定运行带来较大挑战。在投资收益方面,今年5月出台的河南辅助服务市场规则征求意见中,将分布式光伏纳入辅助服务市场新能源调峰费用分摊主体,6月出台的山东现货市场规则征求意见中,将分布式光伏列为现货市场偏差费用分摊主体,从侧面反映了分布式光伏并网消纳面临的问题。后续建议进一步加强规划和政策的引导,合理疏导分布式光伏发展引起的系统成本。

5.3新能源开发利用经济性需引起高度重视。

动态:光伏上游材料价格持续上涨,硅料价格从2021年年初的8万元/吨上涨至31万元/吨,光伏电站投资成本从2021年的4.15元/W上涨至约4.5元/W,对光伏行业投资开发造成了一定影响。另外,近期山西电力现货市场结算结果显示,今年1~5月部分光伏电站上网电价降至不足0.2元/度,引发光伏企业亏损,需引起关注。观点:在市场化消纳的大趋势下,光伏上网电价面临下行压力,光伏电站需要承担辅助服务费用等额外成本,上游价格上涨压力更加难以向下游电力行业疏导,光伏企业面临着投资、建设、运营等多方压力,不利于整个行业健康稳定高质量发展。同时市场化消纳客观上导致收益部分降低,新能源开发企业面临较大的投资和经营压力。为促进光伏行业健康发展,建议做好多晶硅与光伏产业的顶层设计和长期规划,加强上下游产业链的协同配合,避免“一哄而上、一哄而下”盲目发展,确保产业链的安全可控。

5.4压缩空气储能应用不断推进。

动态:世界首个非补燃压缩空气储能电站—江苏金坛6万千瓦盐穴压缩空气储能国家试验示范项目成功并网,成为新型储能技术发展的里程碑。国内单机规模最大的压缩空气储能项目—湖北应城30万千瓦压缩空气储能项目正式开工,建成后将在非补燃压缩空气储能领域实现单机功率世界第一、储能规模世界第一、转换效率世界第一。观点:压缩空气储能具有本质安全性高、选址灵活、储存成本较低、生态影响小等优点,是大规模新型储能发展的重大方向之一,但同时也需要在非盐穴储能技术、高效转换技术等方面加快技术创新突破。

6下季度消纳形势研判

6.1三季度,全国大部分地区平均风速随月份增加呈减小趋势,平均水平面总辐照量随月份增加呈减小趋势。

7-9月,在风能方面,全国大部分地区平均风速呈减小趋势,三北地区的大风区域风速进一步减小,江南南部及沿海等地风速呈增大趋势。在太阳能方面,全国大部分地区水平面总辐照量呈现减小趋势,平均水平面总辐照量低值区主要位于四川以东、秦岭淮河以南的大部分地区,高值区主要位于内蒙古西部、甘肃西部、新疆东部和青海西部地区。

6.2随着“三地一区”国家大型风电和光伏发电基地项目陆续并网投产,下半年北方地区风光新增装机比重较大,部分区域消纳压力进一步加大。

特别是内蒙古、陕西、青海、甘肃、吉林等省份,随着第一批风光大基地陆续投产,风电和光伏发电装机规模将大幅增加,风光发电量占比将进一步提升。新能源发电量以就地消纳和依托存量通道外送消纳为主,在本地消纳空间有限的情况下,消纳压力进一步增大,需重点关注此类省份的新能源利用水平。