三元锂电池和磷酸铁锂电池是目前动力电池领域最为主流的两种技术路线,孰优孰劣之争由来已久。而伴随二者装机量阶段性的此消彼长,产业链上的企业业绩跟随起伏,10月10日刚申报北交所上市的贵州安达科技能源股份有限公司(以下简称“安达科技”)即是其中的典型。

安达科技主营磷酸铁、磷酸铁锂,曾在连续三年跟随行业爆发迎来业绩增长后,于2017年底申报IPO,彼时拟登陆深交所创业板。但随着政策风向转变、三元锂电池风头超过磷酸铁锂,其业绩持续下滑甚至连续亏损,IPO悄然折戟。直到2021年以来,磷酸铁锂再次阶段性胜出,其业绩重回巅峰,又一次在风口上谋上市,只是登陆地点换成了北交所。

安达科技业绩“过山车”除了行业因素外,还与第一大客户比亚迪直接相关。因为收入长期依赖比亚迪,安达科技还在此次IPO前与比亚迪深度“捆绑”,以2.53元/股的超低价引入股东比亚迪。

另外,需要注意的是,安达科技此次募投项目新增的6万吨/年产能最快也要到2024年才能建成投产,而随着业内外资本大幅加码磷酸铁锂产能,业内普遍认为2024年以后行业产能将过剩。

风口上再冲刺IPO

安达科技的历史最早可追溯至1996年,但其主要从事磷酸铁锂业务还得从2013年说起。

公开资料显示,1996年,贵州省开阳安达磷化工有限公司(以下简称“安达化工”,安达科技前身)成立。2013年,安达化工分立,安达化工继续存续,将传统黄磷业务相关资产及负债剥离进入新设的上达化工,其余资产和负债由安达化工承继。安达化工经营范围变更为“磷酸、食品级磷酸、磷酸铁、磷酸铁锂的生产、销售”。

分立后的安达科技很快于2014年6月在新三板挂牌,并迎来第一次业绩高光时刻。2015年,伴随中国赶超英美成为全球第一大新能源车市场,动力电池需求暴增,主营磷酸铁、磷酸铁锂的安达科技业绩随之大涨。2015年、2016年,其分别实现营业收入2.07亿元、9.12亿元,同比增长191.18%、339.91%;归母净利润4945.16万元、26571.01万元,同比增长202.25%、437.31%。

业绩增长给了安达科技IPO的勇气,公司于2017年12月申请创业板上市。彼时公司拟募资7.78亿元用于建设2个锂电池正极材料项目,规划产能分别为1.5万吨、0.5万吨,剩余资金用于研发中心建设项目和补充流动资金。

但随着国家调整新能源汽车补贴政策,从普惠式转为扶优扶强,将电池系统能量密度和续航里程纳入考核标准。新政策下,三元电池显然更能享受政策优惠,磷酸铁锂则受到冷落,诸多厂商向三元锂电池转型,主营磷酸铁锂的安达科技业绩急转直下。

2017年,公司增收不增利,营收10.76亿元、增长18.06%,归母净利润2.01亿元、下降24.45%。之后业绩连年下滑,2018年-2020年,安达科技分别实现营收6.63亿元、1.54亿元、9260.53万元,归母净利润4305.97万元、-2.24亿元、-1.86亿元。安达科技的首次IPO也随之终止。

时间来到2021年,随着新能源汽车、储能等下游需求的快速增长,带动上游动力电池及动力电池正极材料的需求高增;且随着动力电池工艺技术的进步,磷酸铁锂电池结构创新使搭载磷酸铁锂电池的车型续航里程持续上升,磷酸铁锂凭借高性价比优势受到新能源车企的亲睐,出货量迅速增加。

数据显示,2021年,磷酸铁锂电池市占率达到51%,首次超过三元锂电池。今年,磷酸铁锂电池装车量继续扩大。中国汽车动力电池产业创新联盟发布的最新数据显示,1-9月,磷酸铁锂电池累计装车量达到116.3GWh,占总装车量60.1%。

得益于此,安达科技迎来第二次业绩爆发期。2021年、2022H1,营收分别实现15.77亿元、29.02亿元,同比增长1603.06%、555.74%;归母净利润2.31亿元、6.20亿元,同比增长224.24%和2013.71%。

业绩随行业重返巅峰,安达科技再战IPO,只是这一次的上市地点从创业板变更为北交所。

业绩依赖比亚迪

事实上,行业风向变化直接影响的是电池厂商,而电池厂商采购原材料的多寡,则决定了磷酸铁锂厂商的业绩。在安达科技这里,比亚迪就是其业绩好坏的“关键先生”。

钛媒体APP梳理发现,在安达科技近十年的客户名单中,比亚迪长期高居首位且销售额占比极高,甚至可以说,没有比亚迪就没有今天的安达科技。

根据公司2014年挂牌新三板时的公开转让招股书,早在2012年,比亚迪就是公司重要客户,公司磷酸铁产品主要供应给比亚迪。2012年、2013年公司向比亚迪的销售额分别为4005.56万元、4146.15万元,占营收比例为21.27%、34.82%。其中,2013年剔除传统业务黄磷、磷矿石等收入后,公司主要收入都来自比亚迪。

而分立之后几年,安达化工几乎是靠比亚迪而活。根据公司2017年披露的招股书,2014年-2016年,公司第一大客户均为比亚迪,销售额分别为7117.52万元、1.99亿元、7.73亿元,占营收的比例高达100%、96.14%、84.74%。

而业绩滑坡的2017年-2020年,公司对比亚迪的销售额为8.37亿元、3.97亿元、7444.25万元、2714.69万元,占比分别为77.78%、59.88%、48.47%、29.31%,2020年比亚迪一度变成公司第二大客户。随着向比亚迪销售额及占比的减少,安达科技收入肉眼可见地下降。

而2021年、2022H1,随着公司对比亚迪的销售额回升至9.62亿元(占比61.01%)、11.16万元(占比38.48%),比亚迪重新成为公司第一大客户,安达科技业绩也迅速重返巅峰。

值得注意的是,对于足以决定其生死的第一大客户,安达科技自然要设法进行“捆绑”。钛媒体APP注意到,就在此次申报北交所上市之前,公司刚刚进行了一次定增,其中最大的投资方即为比亚迪。

2021年4月2日晚间,安达科技公告定增计划,拟募资3.54亿元,发行价格为2.53元/股。比亚迪参与认购,并以3000万元的出资额成为此次定增的最大认购方。而当日,安达科技的收盘价为4.84元/股。

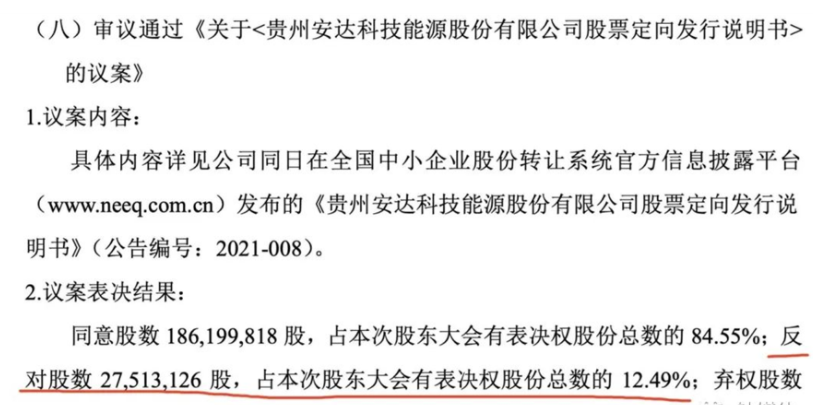

由于发行价格过低,该次定增还曾引发部分中小股东的反对。公司此前公告显示,在审议会议上,有12.49%股东投出反对票。

当然,少数股东的反对并不能改变什么,今年7月5日晚间公告定增完成,比亚迪顺利入股安达科技,并成为了公司第9大股东,持股2.11%。而当天,安达科技收盘价企19.28元/股,比亚迪入股已浮盈1.99亿元。

招股书显示,投建6万吨/年磷酸铁锂建设项目主要是满足下游客户日益增长的订单需求,增强市场竞争力。该项目建设周期14个月,项目投产后第一年磷酸铁锂产能达到设计产能的60%,投产后第二年产能达到设计产能的100%。今年9月19日,该项目已取得贵阳市生态环境局下发的环评批复。公司还对该项目寄予厚望,预计“本项目可实现税后收益净现值为10.89亿元,税后内部收益率为20.32%,含建设期的税后静态投资回收期为6.70年,具有较好的盈利能力。”

但需要注意的是,随着磷酸铁锂赛道前景逐渐清晰,不仅安达科技的同行们不断加码产能,诸多钛白粉、磷化工等龙头也纷纷入局,甚至不少主营完全无关联的公司也在跨界。典型的如龙佰集团、中核钛白、金浦钛业、云天化、湖北宜化、史丹利等等。

隆众资讯磷酸铁锂行业分析师王娟向钛媒体APP表示,根据各公司产能扩张计划,到2022年6月底,磷酸铁锂产能已经到147万吨。高工锂电不完全统计数据则显示,2021年国内磷酸铁锂规划项目已超过300万吨,叠加今年上半年规划项目,合计规划产能已超过972万吨。

而根据高工锂电数据,2021年,中国磷酸铁锂正极材料出货量48万吨,全球出货量48.5万吨,预计2022年全球出货量有望接近100万吨。即便如华金证券预测,2025年需求量达到265万吨,如今国内企业规划产能也已经远超需求。

王娟表示,“对标国内的需求来看,现在的产能已经有点过剩。从产量看,有些装置刚刚投产还处于爬坡阶段,另外还受原材料限制,很多产能开工负荷不满,导致现在从产量上来说,还是处于紧平衡的状态。但其预计,今年下半年、明年和后年是投产高峰期,预计2024年以后,磷酸铁锂的产能、产量都会出现过剩。”

这意味着,即便公司的募投项目现在开建,14个月建设期后也要2024年才能建成投产,2025年才能100%达到设计产能。

另外,业内人士普遍认为,磷酸铁锂和三元锂电池并不存在完全的替代关系,尽管磷酸铁锂技术路线反超三元锂电池,但动力电池的各种技术路线还在竞逐之中。腾远钴业(SZ:301219)董秘胡常超就表示,“新能源汽车产业正在飞速发展,动力电池市场空间是足够大的,将来电池市场一定是多元化的,不管是三元电池、还是磷酸铁锂电池、氢燃料电池等,都具有各自的发展空间,不可能形成单一市场。”