目前,国家能源局科技司副司长刘亚芳介绍,预计到2025年末,新型储能在电力系统中的装机规模达到3000万千瓦以上,年均增长50%以上。在此背景下,布局储能产业链上下游的上市公司业绩水涨船高。

近期,储能上市企业2022年三季度业绩报告相继发布。国际能源网/储能头条(微信号:chuneng365)从营收、盈利、净利率、毛利率、资产负债率等方面对97家储能上市公司财务数据进行拆解分析。

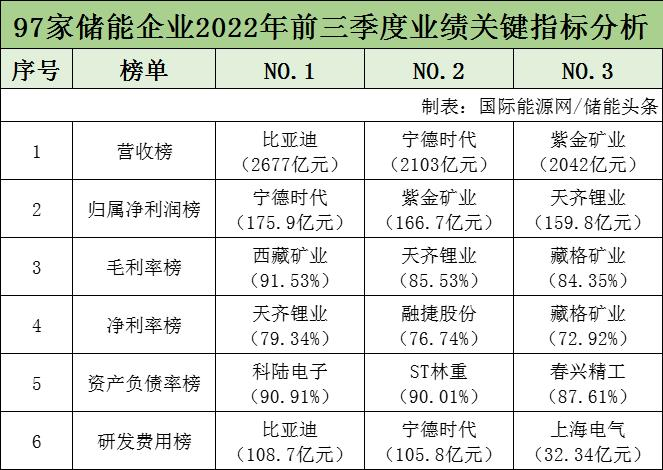

从营收榜来看,比亚迪以2677亿元的营收位居榜首,其次依次为宁德时代、紫金矿业;从归属净利润榜来看,宁德时代2022年前三季度净赚175.9亿元,排名第一;毛利率榜单前三分别是西藏矿业、天齐锂业、藏格矿业;从净利率榜来看,天齐锂业的净利率水平最高,达到79.34%%;在资产负债率方面,科陆电子和ST林重的负债率保持高位运行,财务压力非常大;比亚迪、宁德时代则注重产品研发,位居研发费用榜前两名。

79家企业营收超过去年同期

仅9家企业出现亏损

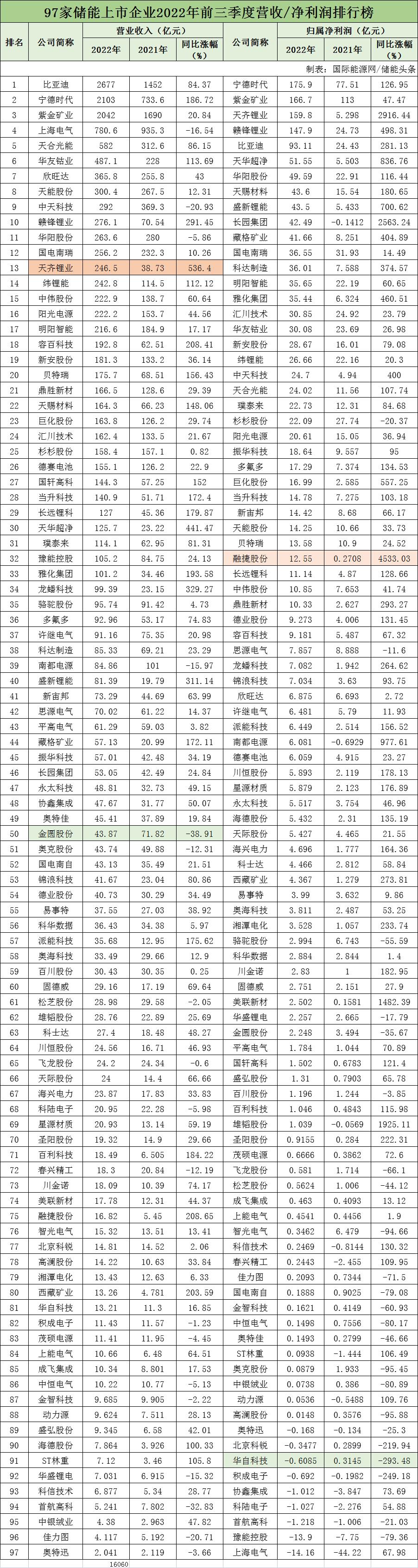

根据国际能源网/储能头条(微信号:chuneng365)统计,前三季度,A股97家参与储能产业上下游的上市公司合计实现营业收入16060亿元,实现归属于上市公司股东的净利润合计1668.亿元。其中,有18家企业营收不及去年同期,9家企业出现亏损。

国际能源网/储能头条(微信号:chuneng365)注意到,不少企业在储能板块的成长性超出市场预期,出货量饱和、产品供不应求。不只是生产工艺接近的锂电公司开始拓展储能业务的生产力,逆变器厂商也频频发力储能领域,提升业绩增速。

营收方面,营业收入超百亿元的储能上市企业有33家,其中比亚迪、宁德时代、紫金矿业3家企业营收超过了2000亿;净利润方面,净利润超50亿元以上的风电企业有6家,其中宁德时代、紫金矿业、天齐锂业、赣锋锂业4家企业营收超过了100亿。

从涨幅情况来看,天齐锂业前第三季度营业收入增长580.19%,成为营收涨幅最大的企业。对于业绩大幅度增长,天齐锂业表示,公司主要锂产品销量和销售均价均较上年同期增长;公司参股公司SES在纽约证券交易所上市,公司所持SES的股份被动稀释引起公司对其不再具有重大影响,因此终止确认为长期股权投资,并确认为以公允价值计量且其变动计入其他综合收益的金融资产,并确认投资收益;结合SQM上半年已披露业绩以及彭博社对SQM第三季度业绩的预测,SQM在年初至本报告期末的业绩较上年同期预计将大幅增长,因此公司在本期确认的对该联营公司的投资收益同比大幅增长。

融捷股份成为97家上市企业中涨幅最大的企业。融捷股份2022年三季报显示,前三季度实现净利润12.55亿元,同比增超45倍。公司此前披露三季报预告表示,报告期内实现归母净利润同比大幅增长,系报告期内新能源行业景气度持续提高,锂电池行业上游材料产品需求和价格持续增加,公司锂精矿、锂盐、锂电设备的营业收入和利润均大幅增加所致。

电池材料企业:

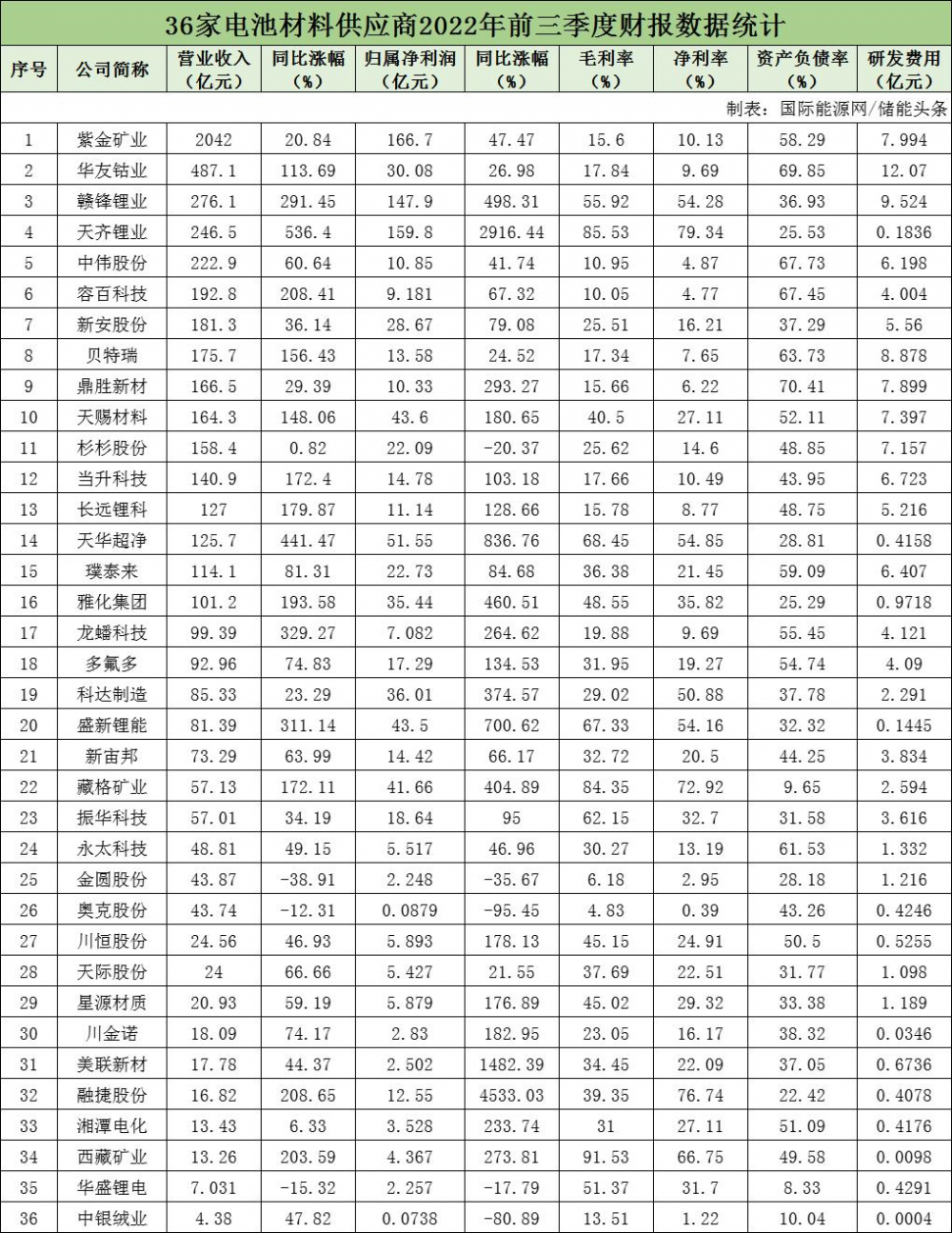

电极材料、锂矿企业业绩亮眼

据国际能源网/储能头条(微信号:chuneng365)统计,在已发布2022年三季报的36家电池材料企业中,营业收入、净利润皆呈现同比增长态势,甚至翻倍,企业业绩颇为亮眼。从负债率整体情况看,大部分电池材料企业资产负债水平处于正常水平,其中华盛锂电资产负债率最低为8.33%。

近两年,受下游市场需求的带动和产能受限,致使上游电池原材料价格持续走高。受此影响,锂电材料企业业绩十分亮眼。其中容百科技前三季度实现营业收入192.8亿元,同比增长208.41%;净利润9.18亿元,同比增长67.32%;容百科技在报告中表示,公司前三季度业绩显著增长主要受益于下游市场的需求旺盛。

三季报显示,容百科技今年三季度盈利受到原料价格波动及客户库存政策调整等偶发性因素影响。容百科技相关负责人表示,三季度锂电材料产业链盈利下跌,锂电材料受原材料库存跌价和氢氧化锂现货高价采购影响较为严重,伴随着容百科技持续丰富产品矩阵,公司在钠电领域的布局将显著增强自身抗风险能力,加速成为全球正极材料行业龙头。

除此之外,负极材料龙头企业杉杉股份前三季度实现营业收入158.4亿元,同比增长0.82%;实现归属上市公司股东的净利润22.1亿元,同比减少20.36%;实现归属上市公司股东的扣非净利润19.6亿元,同比增长47.1%。

三季报称,公司核心主业锂电池负极材料和偏光片业务保持稳健增长。净利润下滑主要由于非经常性损益同比下降,去年同期公司完成对湖南杉杉能源科技有限公司(现已更名为“巴斯夫杉杉电池材料有限公司”)部分股权转让,获得投资收益约14亿元。

自今年8月中旬以来,锂盐价格再次突破50万元/吨,并持续上探,最新均价已突破54万元/吨。随着锂盐价格的上涨,锂矿企业业绩纷纷向好。已披露业绩预告的锂矿公司第三季度业绩延续涨势,同比大幅预增。天齐锂业和赣锋锂业依旧处于领跑位置。其中,天齐锂业预计,第三季度归母净利润为50亿元-65亿元,同比增长1026.10%-1363.92%;赣锋锂业预计,第三季度归母净利润为70.46亿元-80.46亿元,同比增长567.19%-661.88%。

根据已披露三季报及业绩预告的公司来看,多家锂矿公司第三季度归母净利润环比大幅增长。其中,赣锋锂业预计环比增长89%-116%。

业内人士表示,2022年锂盐价格上涨趋势确定,2023年至2024年的供需格局难以扭转,锂盐价格上涨持续超出市场预期,今年四季度锂矿企业业绩仍有望保持增长态势。

储能电池企业:

多家企业盈利修复明显

今年以来,中国新能源汽车市场的持续火热,直接拉动了动力电池行业的景气程度。宁德时代、国轩高科、亿纬锂能、欣旺达等一二线上市电池企业都在第三季度创下单季度营收新高。

随着价格机制的传导,电池厂的盈利能力开始回暖。宁德时代第三季度,宁德时代营业收入973.69亿元,同比大增232.47%,归属于上市公司股东的净利润94.23亿元,同比增长188.42%。创下了宁德时代最高的单季营收和净利润水平。据了解,宁德时代三季度电池出货量达90GWh,其中储能电池出货占比在20%左右。该公司在业绩电话会上表示,三季度储能毛利率已恢复至两位数水平,新落地项目毛利率有所改善。

亿纬锂能盈利能力的持续修复,离不开其积极布局上游供应链。亿纬锂能在财报中表示,公司强化供应链管理,积极开展上游供应链布局。持续推进与上游公司的深度战略合作,通过与上游公司设立合资公司的方式,实现战略协同,一方面确保原材料的稳定供应,另外一方面降低原材料的采购成本。

除此之外,户用储能企业派能科技在第三季度也实现了净利润和收入同环比大增。得益于出货量高速增长,前三季度收入环比增速分别为6.0%、27.7%、65.0%。第三季度,派能科技的出货量近1GWh,同比增长110%,环比增长55%。

可见,上半年受制于原材料价格上涨而导致储能电池企业“增收不增利”的情况,在第三季度出现反转,多家企业盈利修复明显。海外市场也成为储能电池企业业绩增长的主要驱动力。

储能PCS企业:

只1家企业出现亏损

作为当前储能系统另一重要装置,PCS市场需求在不断扩大。2022年前三季度,14家储能变流装置企业中,13家营收实现正向增长,只有1家企业亏损。

具体企业方面,汇川技术虽然营收不敌阳光电源,但净利润遥遥领先其他企业。该公司前三季度实现营业收入162.41亿元,同比上涨21.67%;归母净利润30.85亿元,同比增长23.79%。业绩变动主要系公司通用自动化、工业机器人业务取得较快增长;得益于新能源汽车渗透率提升、公司定点车型放量影响,公司新能源汽车业务实现快速增长。

除此之外,光伏逆变器企业亦是储能环节的积极参与者。阳光电源、锦浪科技、德业股份等企业也得益于高出货量,净利润实现倍增。上能电气也因储能业务增加而在第三季度实现营收大增,单季便实现营业收入6.45亿元,同比增长156.13%,较前两个季度扭转颓势。

电池管理系统企业:

5家企业盈利能力不如去年同期

BMS作为储能安全前期的预警“法宝”而备受关注。国际能源网/储能头条(微信号:chuneng365)梳理了6家电池管理系统上市企业,6家企业2022年前三季度全部盈利。值得注意的是,除巨化股份外,其余5家企业盈利能力均不如去年同期。

据了解,巨化股份2022年前三季度营收约163.77亿元;归属于上市公司股东的净利润约16.99亿元,同比增长557.2%。业绩变动主要原因是,本期,公司产品价格、原材料价格和能源价格同比上涨。公司强管理、保安全、提效率、优结构、稳生产、拓市场、抓机遇,保持生产经营的灵活性、针对性和主动性,有效应对新冠疫情防控和经济下行压力加大,产品市场尤其是HFCs市场竞争激烈,原材料和能源成本上升的冲击,实现产业链安全稳定高质量运行、主要产品增产增销增收增利、主营业务收入比上年同期较大幅度增长,抓住了市场机遇,消化了部分原材料和能源价格上涨成本,提升了整体运营效率,提高了主营业务盈利水平。

除此之外,佳力图成为6家企业中营收同比下降幅度最大的企业,2022年前三季度实现营业总收入4.12亿元,同比下降20.7%;实现归母净利润2093万元,同比下降71.5%。对此佳力图在投资者互动平台表示,今年大部分行业都是受疫情影响比较大,公司虽然受疫情影响订单交付、现场施工,但截至半年报披露日整体在手订单量已经达到8.6亿,比去年同期订单量增长了60%。

能量控制系统企业:

营收全部实现正向增长

国际能源网/储能头条(微信号:chuneng365)梳理发现8家能量控制系统上市企业营收全部实现正向增长。北京科锐、华自科技前三季度出现亏损。

具体企业方面,中天科技前三季度实现营收292亿元,同比下降20.93%;净利润24.7亿元,同比大增400%。值得注意的是,中天科技第三季度的毛利率达18.19%,同比提升2.25个百分点,环比提升2.32个百分点,系近年来的较高水平。对此,公司人士向记者解释称,因为公司今年进行战略布局,剥离了大宗商品贸易业务,该部分业务去年能够贡献营收逾100亿元,占据总收入约22%,失去该部分业务后,对收入影响较大。不过,此前大宗商品贸易业务毛利率并不高,公司重心转向技术附加值更高的高端制造业,对经营效益更加有益。

国电南瑞是能量控制系统企业中盈利能力最好的企业,2022年前三季度营收256.16亿元,同比增长10.26%;归母净利润36.55亿元,同比增长14.49%。其中2022年第三季度,公司单季度主营收入92.94亿元,同比上升10.28%;单季度归母净利润15.45亿元,同比上升14.53%;单季度扣非净利润15.39亿元,同比上升16.0%;负债率39.38%,投资收益1702.38万元,财务费用-39493.24万元,毛利率28.27%。

储能系统企业:

11家企业营业收入有所上升

国际能源网/储能头条(微信号:chuneng365)梳理披露的业绩报告发现,在17家储能系统企业中,11家企业营业收入较去年有所上升,5家企业出现亏损。

其中,上海电气虽然前三季度实现营业收入776.22亿元,但净利润-2.78亿元,相比去年同期-37.68亿元大幅减亏。行业研究人士指出,上海电气主营业务分为智慧能源、智能制造、智能基础设施、工业互联网四大板块,来自火电、“风光储氢”、工业智能化等核心赛道的业务,今年以来保持旺盛增长态势。受能源保供+调峰需求+全国部分地区间断性缺电影响多重因素推动,火电投资迎来拐点,新能源及储能投资则维持高景气度,公司未来订单仍将继续显著增长。

来源 :国际能源网/储能头条