今年车市“金九银十”未能如期到来,尤其在银十的十月,新能源汽车的销量同环比水平相较往年都有着较为明显的差距(往年同比在150%左右,环比则在5%以上,今年10月同比降至两位数85.8%,环比更是只有0.4%),这也导致我国10月的动力电池在产量和装机量在同环比增长水平上出现一定程度的回调,10月份,我国动力电池的产量达到62.8GWh,同比增长150.1%,环比增长6.2%;装机量达到30.5GWh,同比增长98.1%,环比降低3.5%。

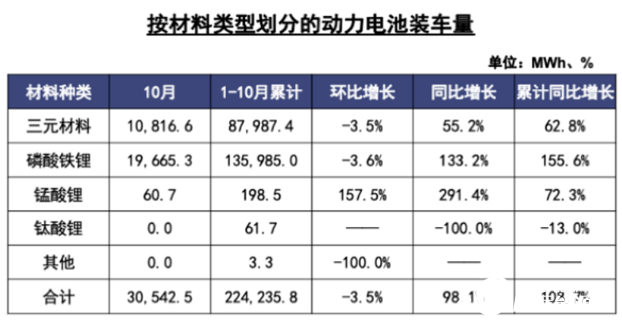

具体到磷酸铁锂电池和三元锂电池,今年10月三元锂电池的产量为24.2GWh,同比增长163.5%,占比达到38.6%,环比下降0.2%;而装机量为10.8GWh,占比为35.4%,同比增长55.2%,环比下降3.5%。而磷酸铁锂电池的产量为38.6GWh,同比增长142.6%,占比高达61.4%,环比增长10.8%;装机量为19.7GWh,同比保持增长133.2%,占比为64.4%,环比下降3.6%。

1、磷酸铁锂电池在产量、装机量和出口依旧占优势

正如上文所示,接近年末磷酸铁锂电池依旧在产量和装机量两个方面占据优势地位,不仅体现在具体占比上,也显示在各自的同比增长率上,环比增长率则受累于终端销量的降低都有所回调,而向下推导至终端来看磷酸铁锂电池的优势趋势则更为明显。

从工信部最新发布的今年第九批《新能源汽车推广应用推荐车型目录》来看,新能源乘用车中配备磷酸铁锂电池的新能源车型高达28款(另外还包括配备三元电池的新能源车型30款和配备无钴锂电池的新能源车型2款)。

而全年推广新能源乘用车的磷酸铁锂电池配备比例在52%以上,相较此前两年2020年和2021年新能源汽车推广应用推荐车型目录中的15%和42%左右的磷酸铁锂电池配备水平,今年将磷酸铁锂电池的配备比例有望反超三元锂电池,并在明年继续保持。

而且值得一提的是,除了国内车企对于磷酸铁锂电池的高度亲睐稳步保持,海外方面磷酸铁锂电池的占比也有着明显提升,此前海外新能源车企多选择配套三元锂电池上车,但是从今年动力电池的出口量水平来看磷酸铁锂电池反而占优,主要原因在于海外动力电池厂商的磷酸铁锂电池产能未能迅速起量,主要的磷酸铁锂电池来源依旧是国内,同时今年以来不少海外新能源车企都纷纷推出了磷酸铁锂电池的车型版本。

其中10月我国动力电池出口量共计14.7GWh,其中三元电池出口量达到4.3GWh,而磷酸铁锂电池出口量为10.3GWh,磷酸铁锂电池占据大头,占比甚至超过国内,达到70%。

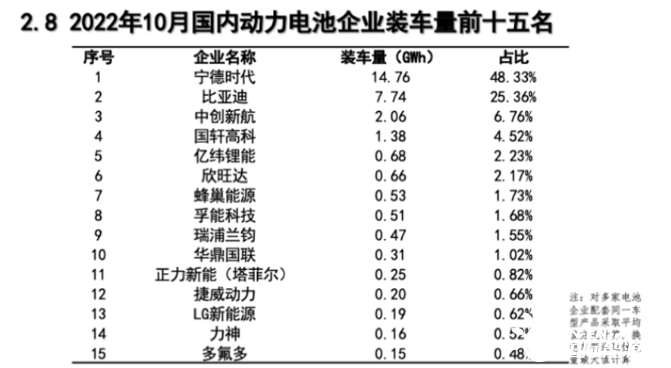

2、宁德时代今年市占率恐首次低于50%

如果追溯到五年以前,我国的动力电池供应白名单刚刚出台的时候,动力电池厂商的数目在最巅峰期曾经一度高达200余家,排名前十的动力电池厂商的装机量总体水平占比尚不足20%。但是仅仅五年时间,动力电池厂商的竞争格局就发生了天翻地覆的变化,截止到今年10月份,我国能够实现有效装车配套的动力电池厂商已经降至40家。

而动力电池企业动力电池装车量前三、前五和前十的企业总的装机量规模分别达到24.6GWh、26.6GWh和29.1GWh,占总装车量比分别为80.4%、87.2%和95.3%,十名开外的动力电池厂商只能争夺4.7%的市场份额(去年同期占比为8.2%)。

10月动力电池装机量冠军依旧是宁德时代,总体装机量为14.76GWh,占比为48.33%(去年同期占比为49.9%),其中三元锂电池装机量为6.75GWH,占比为62.42%,磷酸铁锂电池装机量为8.01GWH,占比为40.73%。考虑到此前10个月有8个月宁德时代的装机量水平都低于50%,如果后续两个月,宁德时代的装机量水平未有大的增长,今年宁德时代国内的总体装机量占比或将首次低于50%。

而宁德时代今年装机量占比有所下滑的背后的主要原因或在于两点:

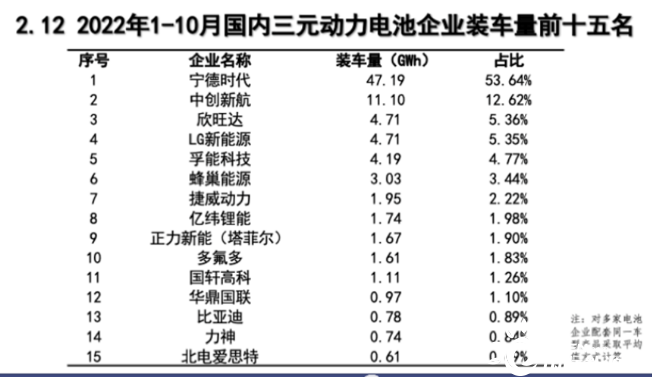

一方面,在于磷酸铁锂电池和三元锂电池两个领域的“老二”在今年都有不小的进展,其中动力电池厂商弗迪电池受益于比亚迪的汽车产品在今年完全未受到疫情影响,其月销量的逐月递增,今年1-10月比亚迪的汽车产品市占率已经突破至30%,导致其磷酸铁锂电池的国内装机量占比持续提升,1-10月磷酸铁锂电池装机量占比已经高达36.78%排名第二,与排名第一的宁德时代差距仅有7.04个百分点,并在今年4月还首次完成超越宁德时代成为磷酸铁锂电池装机量第一。

同时,以低价策略成功打入广汽埃安动力电池供应链并成为其主力供货商的中创新航也受益于广汽埃安今年销量的迅猛增长(广汽埃安从年初的1万辆左右的水平一路增长至10月的3万辆左右的水平并保持销量稳定,有望复制去年比亚迪的月销量增长模式),也在三元锂电池的装机量水平占比上有所提升,1-10月中创新航的三元锂电池装机量占比已经高达12.62%排名第二(此前的8%左右的水平)。

另一方面,则在于宁德时代今年的几个排名靠前年的新能源车企大客户均受到疫情多次影响导致在生产、运输、供应和销售等多个维度无法顺利开展,宁德时代的磷酸铁锂电池的最大客户特斯拉以及部分造车新势力们如蔚来和理想等受到的影响最大,都在今年多次由于疫情使得销量不振,其中特斯拉今年前十个月的市场份额已经跌破10%来到8.3%,而终端新能源汽车的销量波动直接导致宁德时代的磷酸铁锂电池的国内市占率的持续下滑。

当然,从全球的动力电池装机量水平来看,宁德时代也在今年将更多地重心转移至海外,今年前三个季度,全球电动汽车动力电池装机量为341.3GWh,同比增长75.2%,宁德时代的装机量分别为119.8GWh,市占率为35.1%,相比去年同期的31.2%的动力电池市占率增长了4个百分点左右,远比一众国内的二线动力电池厂商的海外进展要快(想比去年同期,中创新航的全球动力电池市占率增长了1.1个百分点,国轩高科的全球动力电池市占率增长了0.9个百分点)。