动力电池需求只增不减,除了重金采矿占为己有,一些电池厂也纷纷和矿业公司做起了新生意。比如昨日,一家新的锂业公司成立了。

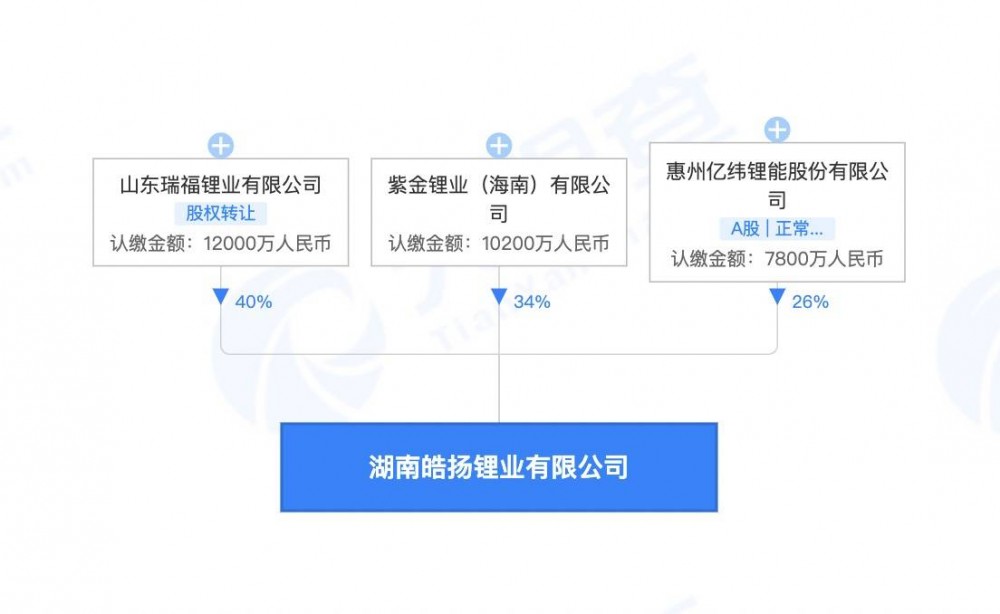

天眼查显示,湖南皓扬锂业有限公司(以下简称:皓扬锂业)在11月16日正式成立,注册资本3亿元人民币。股东三方包括亿纬锂能、瑞福锂业和紫金锂业,持股比例分别是26%、40%以及34%。

经营范围涵盖:基础化学原料制造、电池制造与销售、新兴能源技术研发、电子专用材料研发与销售、非金属矿物制品制造、金属材料销售、非金属废料和碎屑加工处理、再生资源回收等。

凭借股东双方的产品技术优势,皓扬锂业不仅能有效解决电池原材料与制造行业信息不对等的问题,一定程度上还能通过内部资源整合达到降本增效的目的。更为重要的是,在持续进行的“抢”锂热潮下,这显然是一场别开生面的“阳谋”。

“抢”锂潮持续进行时:又一家锂业公司成立了

谁赚得盆满钵满 ?

近两年,新能源汽车市场有关“车企为电池厂打工”的言论似乎越演越烈。广汽集团董事长曾庆洪最早发表过类似言论。

而刚刚结束的2022中国汽车论坛上,长安汽车董事长朱华荣也指出,动力电池价格不断上涨,单车成本超过40%,小规模车企甚至多达50%。这严重影响到产品效益目标的实现,对企业成本构成极大干扰。整车厂可谓苦不堪言。

从上海钢联了解到,11月16日,电池级碳酸锂单价最高报59.5万元/吨。在2021年初,电池级碳酸锂单价仅约5万元/吨,不到两年时间,涨幅超过10倍。

对此,朱华荣称,动力电池价格上涨导致长安旗下不同车型的单车成本大约涨了0.5万到3.5万元,这部分成本都需要车企自行研究消化。刚刚发布完第三季财报的蔚来想必也感同身受。

上季度,蔚来单车毛利率为16.4%,相较今年前两个季度的18.1%、16.7%出现连续下滑。蔚来方面给出的原因是,单车电池成本有所增加。李斌同时表示,若电池价格回归理性,公司毛利率有望保持在20%~25%的水平。

值得一提的是,蔚来在发布第一季度财报时将毛利率下滑的原因,归结为芯片、电池等上游零部件价格上涨。电池级碳酸锂价格并没有像预期般回归正常水平,同时和一般芯片传感器不同,无法先交付再加装。总体上说,其对新能源汽车市场造成的影响已然在芯片之上。

实际上,动力电池制造商即便如宁德时代一样也是“打工人”。

今年第一季度,宁德时代实现营业收入486.78亿元,同比增长154%,几乎是日赚5个亿。不过净利润14.93亿元,同比下滑23.6%;扣非净利润9.77亿元,年减超过4成。到3月底,宁德时代开始动态调整部分电池产品的价格。

其他电池制造商面临的处境基本相同。亿纬锂能从2019年到2022年第一季度,营收规模持续上涨,毛利率却连续下滑,从29.72%降至13.75%。增收不增利的罪魁祸首,主要在于上游原材料价格上涨带来了巨大成本压力。但随着动力电池供应商相继调整电池价格,毛利回升之下,整车厂的压力又倍增。

相比之下,锂矿板块公司都交出了飘红的业绩单。包括藏格矿业、赣锋锂业第三季度净利都实现了数倍增长,而天齐锂业甚至大涨逾40倍。从电池原材料、制造再到整车下游环节,产业链利益分配的不等,正倒逼相关企业寻求解决之法。

联手抢市的“阳谋”

对于整车厂而言,自研电池无疑是其中一条出路。譬如比亚迪在国内的电池装机量仅次于宁德时代,而从长城内部孵化的蜂巢能源,如今已位列行业第二梯队。

另外在上个月,由李斌亲自挂帅的蔚来电池科技(安徽)有限公司注册成立,这也是蔚来自研电池的最新进展。同月,广汽埃安宣布成立因湃电池科技有限公司,至此完成能源生态产业链闭环布局。

然而,这依然无法避免最上游原材料价格的暴涨。作为成本管理大师,马斯克给出了最简单粗暴的解决方案。除在全球范围内扫货,特斯拉也决定亲自下场采购锂矿。在第三季财报电话会议上,马斯克确认了特斯拉正在美国得州修建锂冶炼厂一事。

马斯克之前在推特上表示,锂价高到离谱,特斯拉很可能要亲自参与开采和提炼。事实上,特斯拉也这样做了。

站在电池供应商的角度,除了砸下重金抢购锂矿,与矿业公司合作不失为一个好主意。去年,国轩高科与宜春矿业拟出资1亿元成立合资公司。彼时,国轩高科表示,与宜春矿业成立合资公司是从公司实际利益出发,有利于稳定国轩高科原材料供应,降低采购成本。

而此次,亿纬锂能、瑞福锂业和紫金锂业合资成立皓扬锂业,规划分期投资建设年产9万吨的锂盐项目,对电池厂和矿业公司来说都算得上是双赢。尤其对矿业公司来说,盖世汽车研究院认为,利好主要集中在以下三点:

第一,矿山开发周期往往非常长,从原材料探寻、采购设备开采、提炼到客户交付都是3-4年周期,需要重资本投入以及获得稳定的客户配套资源,降低开发投资风险,与电池厂合资恰好能满足这一点;第二,矿业公司能够通过与电池厂的合作,了解电池材料到电池配套再到电池回收的全环节,有助于自身寻找新业务突破口,例如电池材料回收;第三,便是所谓的“头部放大效应”,目前上游原材料矿山企业的产品金融属性越来越强,通过与头部新能源车企合作也能提升自身资产估值。

随着锂资源布局逐步完善,上下游产业链信息透明度不断提升,也将推动碳酸里价格回归理性。这场持续的“抢”锂潮也才有降温和结束的一天。