报告摘要

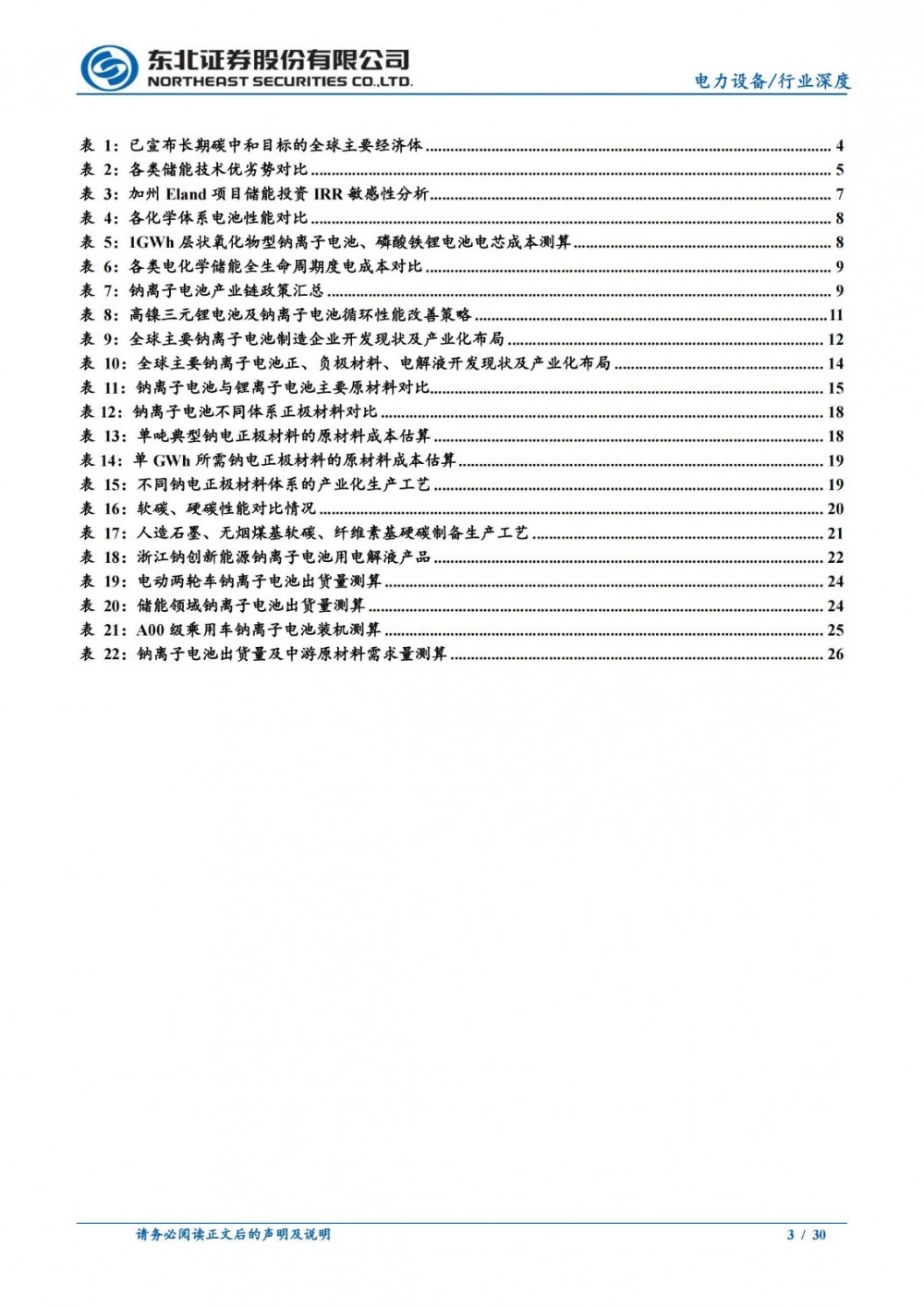

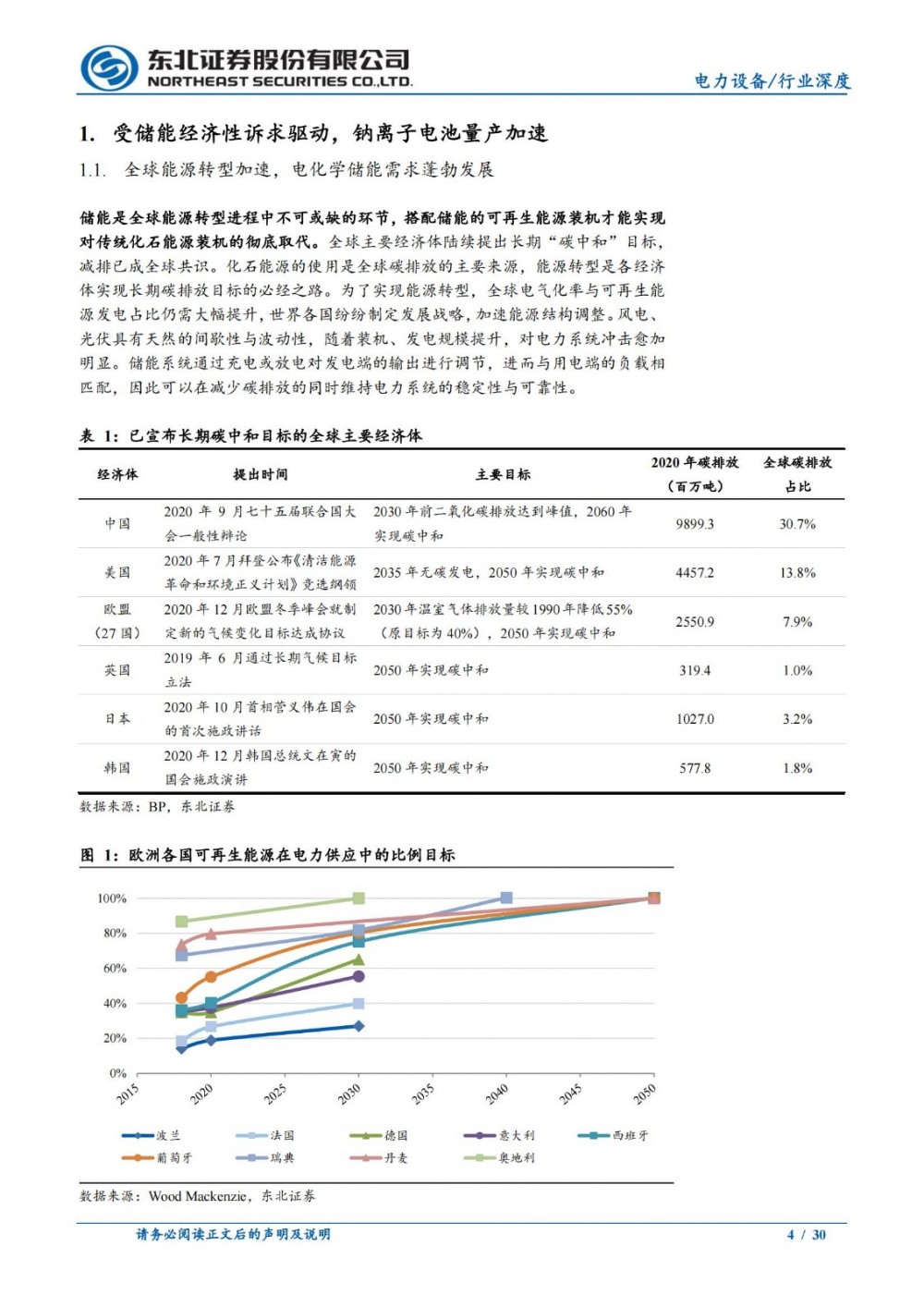

受储能经济性诉求驱动,钠离子电池量产加速。全球能源转型过程中,电化学储能需求蓬勃发展。但是今年来锂电上游原材料价格大幅上涨,成本压力传导至储能电站运营商,电源侧/电网侧储能注重投资回报率,部分电力储能项目建设延期。长期看,在碳酸锂供需紧平衡预期下,钠离子电池成本优势显著,当下钠离子电池从实验室加速走向量产正当时。未来钠电池产业链逐渐成熟,材料成本下探;技术持续迭代,循环寿命改善,钠电池电力储能度电成本下降空间显著,储能项目盈利能力有望增强。当下锂电三元材料厂商开发钠电正极材料边际意愿增强,创业公司凭借技术优势抢跑市场,转型新能源企业扩产积极,国内钠离子电池产业链配套逐渐成型。钠电池产品开发站在锂电池巨人肩膀上事半功倍,另外由于锂电、钠电部分环节产线兼容,产能弹性给予钠离子电池爆发潜力。

钠离子电池技术路线百花齐放,产业化节奏有先后。目前钠离子电池正极材料体系主要分为层状过渡金属氧化物、聚阴离子类及普鲁士蓝类三种技术路线。层状过渡金属氧化物正极兼备低成本、工艺简单、技术相对成熟等特点,率先量产。负极方面,碳基类负极材料最具商业化应用潜力。锂电体系下软/硬碳市场规模有限,由于硬碳工艺路线长,产品和电池性能构效关系复杂,硬碳材料产业化尚在酝酿中。无烟煤基软碳凭借结构可控性和成本优势先于硬碳量产。

钠离子电池潜在市场空间广阔,两轮车、储能领域先行。钠离子电池有望凭借成本优势,在两轮电动车及低续航里程A00级电动车等价格敏感领域逐渐渗透;储能领域潜在空间广阔,有望提供钠离子电池主要需求弹性。考虑产业链配套情况及产品认证周期,我们预计2023-2025年钠离子电池市场潜在空间(可应用场景)分别为273.5/391.7/577.8GWh,其中钠离子电池出货 10.2/66.2/166.6GWh,对应渗透率 4%/17%/29%。

关注“储能头条”公众号,微信后台回复:钠离子电池行业研究报告,领取文件!

以下是报告部分内容:

关注“储能头条”公众号,微信后台回复:钠离子电池行业研究报告,领取文件!

来源:国际能源网/储能头条