在国家“双碳”目标大背景下和构建“以新能源为主体的新型电力系统”的行业大趋势下,各种利好政策频出,工商业储能在市场主体中的地位正逐步得到明确,工商业储能的商业化盈利渠道也正进一步清晰。

2023年1月,国家发改委于发布《关于进一步做好电网企业代理购电工作的通知》,鼓励支持10千伏及以上的工商业用户直接参与电力市场,逐步缩小代理购电用户范围。

其中,工商业储能作为分布式储能系统在用户侧的典型应用,成为了一个备受瞩目的话题。随着储能技术的不断发展和峰谷价差的不断扩大,工商业储能正在工业园区规模化应用,并成为企业实现可持续发展和经济效益的重要手段,将会成为2023年国内储能市场的重要增量市场。因此,市场普遍认为,2023年将是国内工商业储能元年,有望迎来0-1的爆发。

工商业储能的三大驱动力

根据数据测算, 2025年工商业储能出货量将达50GWh。可见,未来1~2年将是国内工商业储能格局演变的关键期。但市场竞争将更多是百舸争流,而非“一家独大”,但谁跑得的更快,值得市场期待。

现阶段规模较大的工商业储能企业包括时代星云、沃太能源、库博能源、奇点能源等,工商业新锐企业包括亿兰科电气、傲普新能源、阿诗特能源等。

工商业储能公司(部分)

在国际能源网/储能头条(微信号:chuneng365)看来,工商业储能之所以能吸引众多新老玩家,主要有三大驱动力,一是工商业用电需求居高不下,限电政策引发用电焦虑。国际能源网/储能头条(微信号:chuneng365)了解到,2022年中国第二产业用电量57001亿千瓦时,同比增长1.2%,其中全国工业用电量为56000亿千瓦时,同比增长2%;第二产业用电量占比66%,其中工业用电量占全社会用电量的64.8%。工业用电需求仍占主要位置。

然而,2022年我国多地出台限电政策,在限电的情况下,部分地区工商业企业被迫减产限产,从而承受巨大损失。在双碳背景下能源结构转型的驱动下,停产成本较高的企业就会更有意愿寻求备用电源以避免突发事件带来的损失。

“限电”政策引发工商业用户的用电焦虑问题。光储一体系统可通过对光伏出力削峰填谷,既可提升光伏电能的利用率,又可在限电时保障正常的生产。因此,工商业储能或将成为国内企业实现紧急备电、维持正常经营、降低能源支出的重要手段。

二是工商业光伏新增装机量高增。国际能源网/储能头条(微信号:chuneng365)了解到,2022年我国新增光伏装机87.41GW,创行业新高!其中,工商业光伏电站新增并网容量25.9GW,同比增长236%。4月12日,国家能源局发布的《2023年能源工作指导意见》中提到,2023年风电、光伏装机增加1.6亿千瓦左右。

在政策的支持下,我国工商业分布式光伏将得到进一步的发展,从而有力带动光储一体化微网的发展。

三是峰谷电价持续差拉大,经济性逐步体现。2022年12月22日,国家发改委、国家能源局印发《关于做好2023年电力中长期合同签订履约工作的通知》,文件指出:各地应结合实际情况,制定同本地电力供需和市场建设情况相适应的中长期合同分时段价格形成机制,合理拉大峰谷价差,加强中长期与现货价格机制衔接。在日内平段价格和加权平均交易价格均不超过国家允许的价格浮动范围的前提下,鼓励探索自行约定日内各时段价格。

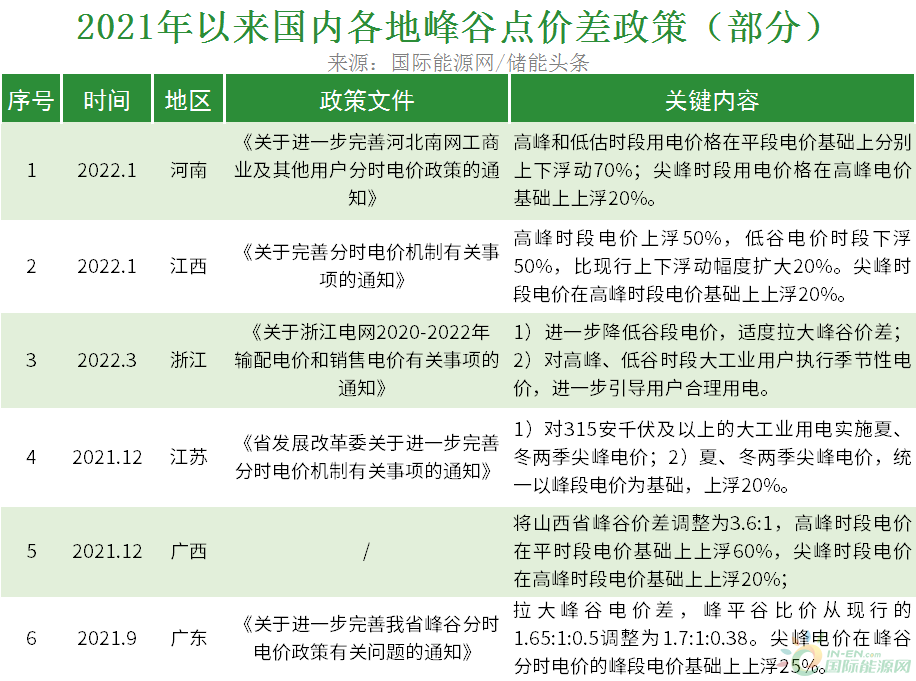

此外,国际能源网/储能头条(微信号:chuneng365)了解到,自2021年下半年以来,全国已有河南、江西、浙江、河北、山西、广东、山东等超过20个省市调整分时电价政策,要求适度拉大峰谷电价差水平。在新能源发电量占比持续提升背景下,工商业用电峰谷价差有望进一步拉大,提升工商业储能盈利能力和装机意愿。

最快4.75年回本

浙江工商业储能大有可为

工商业储能的主要盈利模式是自发自用+峰谷价差套利或作为备用电源使用。配套工商业储能可以利用电网峰谷差价实现投资回报,即在用电低谷时利用低电价充电,在用电高峰时放电供给工商业用户,从而帮助用户节约用电成本,并避免了拉闸限电的风险。而在商业模式方面,目前主要有工商业用户自行安装储能设备、能源服务企业协助安装储能以及用户侧储能新场景三种。

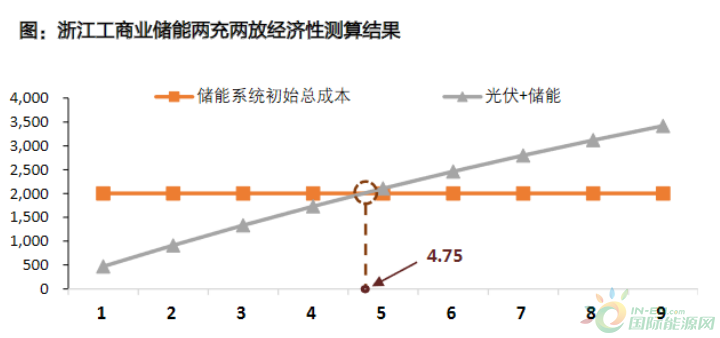

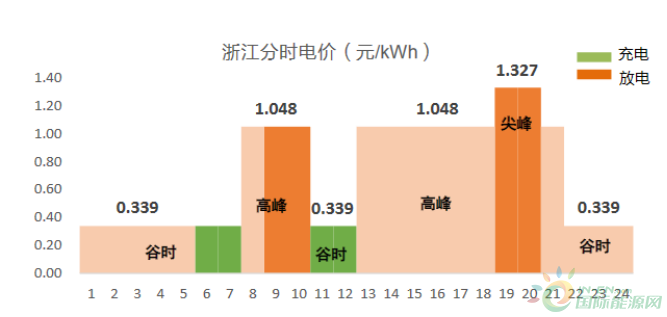

其中,浙江省作为拥有大量用电负荷,较大的峰谷电价差的交叉优势地区,是目前工商业储能市场最活跃的省份,也是各方竞争最激烈的省份之一。在当前分时电价机制下,可以满足工商业储能每天两充两放。

对浙江省来说,每日8点-11点及13点-19点为高峰段,19点-21点为尖峰段,若配有2h储能系统,则可于第一个谷时(6点-8点)进行充电,并于第一个高峰段(8点-11点)放电两小时,于第二个谷时(11点-13点)进行充电,于尖峰段(19点-21点)放电,利用储能每天实现两次充放电循环。

两次充电均在谷时,两次放电分别在尖峰段及高峰段,平均峰谷价差为0.85元/kWh,测得投资回收期约为4.75年。

据国际能源网/储能头条(微信号:chuneng365)统计,3月,浙江省备案储能项目38个,其中储能建设项目26个,总规模约93.074MW/219.875MWh,总投资金额约8亿元,以工商业用户侧储能项目为主。25个用户侧储能项目总规模约总规模约43.074MW/119.875MWh,涉及投资金额约2.9亿元,储能时长配置以2小时为主,项目投资单价约在1.5~3.03元/Wh之间。

工商业储能即将爆发

产业发展仍有困境

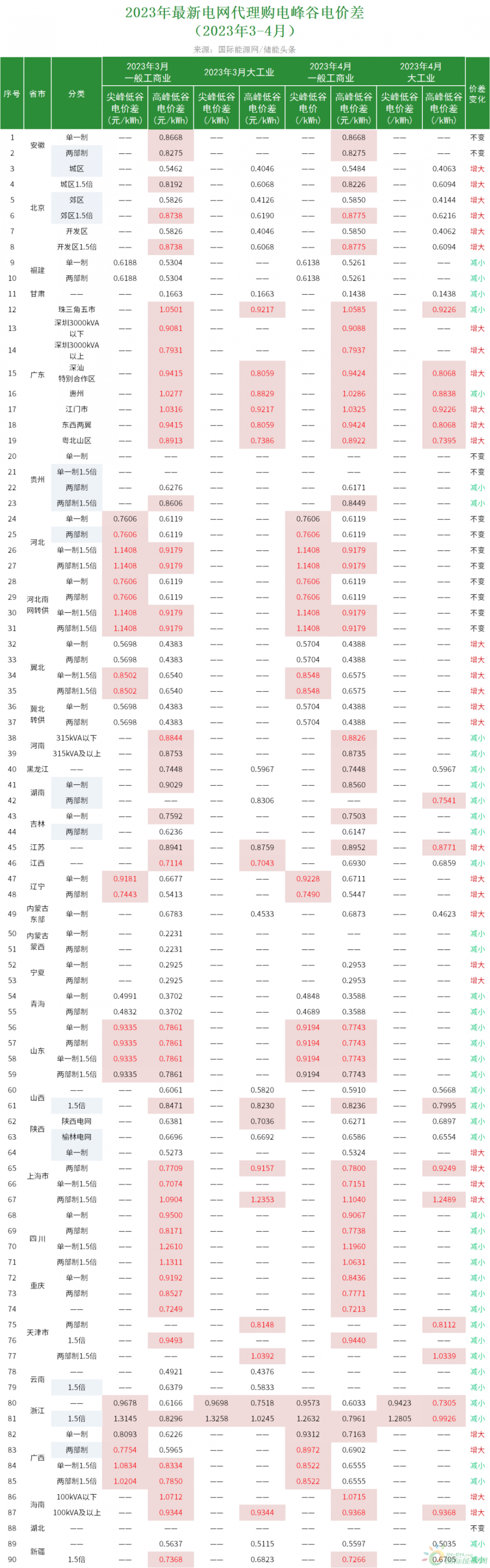

据国际能源网/储能头条(微信号:chuneng365)发现,根据2023年4月电网代购电价,全国最大峰谷电价差来到1.28元/度电,最大峰谷价差在0.7元/kWh以上的地区达到22个,峰谷电价差正在进一步拉大;

而且碳酸锂等锂电池原材料价格也进一步下探,国际能源网/储能头条(微信号:chuneng365)了解到,电池级碳酸锂已跌破20万/吨,电池成本不断下降,工商业储能电站成本也会随之而降;

还有来自政府的大力扶持政策,税收政策、补贴政策、市场准入政策逐步明朗,都在鼓励工商业用户兴建储能电站;而且工商业储能电站正在创新商业模式,例如与电动汽车充换电服务、虚拟电厂等组合,提高储能系统的经济效益和商业可行性。

综上,中国工商业储能市场前景广阔,工商业储能行业将继续保持高速增长,而且随着中国经济的快速发展和源网荷储一体化项目建设的加速,属于工商业储能的爆发机遇已经到来。

目前,工商业储能产业仍有问题有待解决,虽然目前新老玩家众多,但当前各企业的竞争壁垒尚不明显,竞争格局尚未完全打开;其次,除个别以租赁模式推广市场的企业外,大部分企业年出货量规模均不超过200台,出货量规模普遍偏小。

对于这些问题浙江省光伏产业协会会同【国际能源网】全媒体平台、国能能源研究院组织召开“2023浙江光储产业发展论坛”,共同探究产业发展思路、产业未来、技术路径、示范项目等,为浙江光储产业发展凝心聚力,为新能源企业崛起赋能!

来源:国际能源网/储能头条