在政策的支持下,新型储能行业已经迎来了历史性的发展机遇期。锂电作为电化学储能发展的主流技术,有望充分受益于储能市场的快速发展。2022年是我国储能电池高速发展的一年,随着行业的发展进程加快,储能电池产业也将持续呈现快速增长的态势。

锂电:动力储能共用,产业链成熟度高

从技术发展来看,动力电池的规模化发展为其在储能领域夯实根基。2022年6月29日,国家能源局综合司发布的《防止电力生产事故的二十五项重点要求(2022年版)》中提到:中大型电化学储能电站不得选用三元锂电池、钠硫电池,不宜选用梯次利用动力电池;磷酸铁锂电池成为电化学储能主要的技术路线。

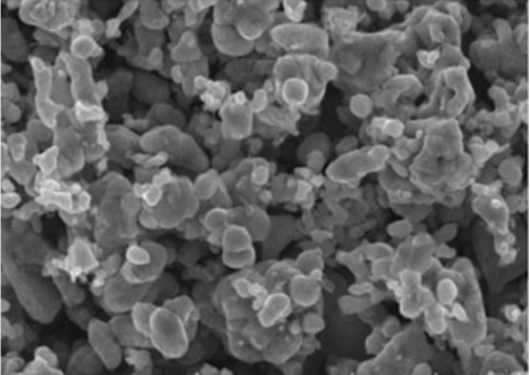

图:储能锂电池正极采用磷酸铁锂材料

除了电化学性能指标以及外观尺寸有差异外,应用于动力和储能的磷酸铁锂电池在材料体系设计、电池封装结构(方形铝壳)、生产设备和工艺上高度一致。因此,动力电池高速增长以及磷酸铁锂电池渗透率的提升,加速了产业的成熟和规模化,大幅度降低成本,为其在储能领域的应用奠定了基础。

储能电池将成为拉动储能行业发展的主要细分市场

随着锂离子电池成本也在快速下降,预计到2030年其装机成本将不断下降。由于锂离子电池成本下降速度超过预期,使其在多个主要能源市场成为天然气发电厂的有力竞争对手,预计电化学储能将成为中国储能装机容量的核心增长动力。

日前,韩国SNE发布2022年储能电池市场出货情况。2022年全球储能合计出货量在122GWh,同比增长175%,增速较高。其中,国内电池企业储能出货高增长,铁锂电池成为全球主流路线。

图:2022年全球动力和储能电池出货

在此背景下,预计未来储能电池将保持快速增长态势,市场规模有望突破千亿,成为拉动我国储能行业发展的主要细分市场。

储能电池发展的技术方向:低成本与长寿命

低成本与长寿命是储能电池追求的技术方向。相较于动力电池的消费者更关注体验感,储能电池属于投资品,有新基建的特性,更加关注投资回报率、回本周期、度电成本、初始投资成本等。追求低成本以及长寿命成为磷酸铁锂电池技术发展的主要方向。

2020年,宁德时代研发出先进的长寿命零衰减电池,可实现1500次循环内的零衰减,并成功应用于福建晋江储能电站试点项目一期(30MW/108MWh),是业内首款循环寿命达到12000次以上的磷酸铁锂电池。

图:宁德时代零衰减电池在晋江储能电站成功应用

图源:宁德时代官网

2022年10月,亿纬锂能发布LF560K电池,具有560Ah超大容量,单只电池可储存1.792kWh能量,循环寿命超过12000次;采用超大电池CTT(Cell to TWh)技术可降低系统总成本。在系统集成的应用中,可减少电芯数量50%、简化Pack零部件数量47%,提升生产效率30%。

图:亿纬锂能LF560K储能产品

图片图源:亿纬锂能

发展双刃剑:成本降低;实际落地订单有限

随着碳酸锂价格持续下跌,整个新能源市场的神经也被紧紧牵动着。据分析,碳酸锂的价格下跌,主要源于下游新能源车市场的需求不及预期,但锂电的另一个应用市场——储能则有望因此迎来利好。

碳酸锂价格的快速下降,一方面有望带来储能电池的成本走低,将刺激下游的储能装机需求,增加储能行业发展的信心,带来利好。

但另一方面,储能电池也是压力最大的环节。2022年以来,宁德时代、亿纬锂能、比亚迪、鹏辉能源、欣旺达、蜂巢能源和海辰储能等电池企业密集公布了产能建设规划、项目签约、开工、投产等动向。过去两年电池厂商密集的扩产造成了产能过剩,也带来了价格战的隐忧。

按照储能下游需求和上游电池产能的扩张程度来看,产能存在结构性过剩问题,部分储能电池缺乏竞争力,没有实际成交客户,则变成了无效产能。预计今年或将会有部分实力较弱的三四线厂商被“淘汰出局”。各环节的企业玩家需谨慎对待供需关系所带来的行业竞争问题。

作为储能行业的上游环节,储能电池产业链分为上游原材料、中游储能系统及集成、下游电力系统储能应用。上游与动力电池产业链相同,包含正极、负极、隔膜、电解液等。

图:锂电储能产业链

代表企业有: