东南亚市场,已经成为中国锂电产业链出海的“香饽饽”。

今年3月,哪吒汽车对外表示,2022年哪吒汽车的两大目标是“进城”和“出海”,而“出海”的主要方向就是“先南下东南亚,再西进欧洲”。

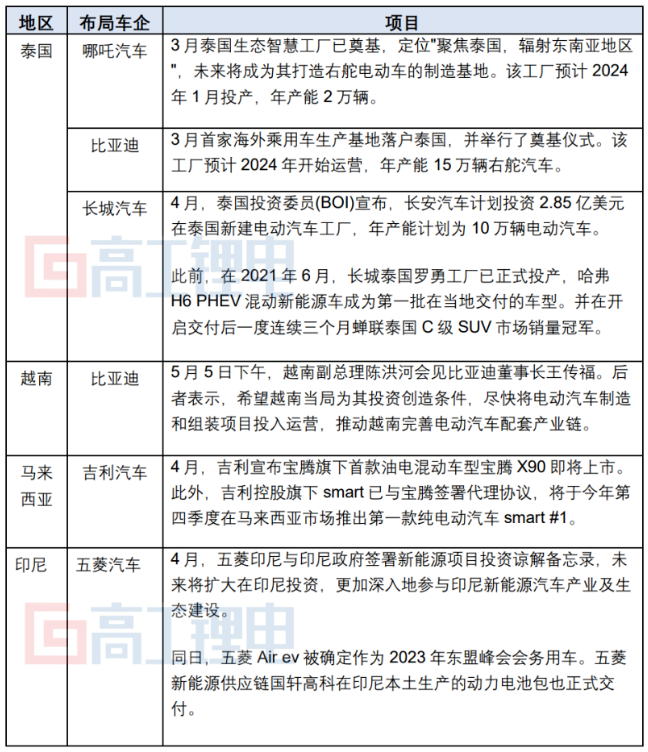

仅近两月期间,包括哪吒汽车在内的多个新能源自主品牌均在东南亚启动了新建工厂项目。

显然,中国车企在东南亚市场并未停留在整车出口的阶段,而是通过直接投资,深入其市场腹地建厂,并针对性进行右舵车型等本土研发,实现资本、产能与技术同时出海。

更进一步的是,随着哪吒、长城、比亚迪等中国车企在当地实现本土化运营,中国动力电池、锂电装备与材料企业都加入到本地建厂的大军中,产业集群的集中程度不断提升。

笔者认为,东南亚地区成为中国锂电产业链出海投资重镇的原因在于三方面:

其一,当地政府坚定支持电气化转型,新能源电池产品放量空间巨大。

动力领域,无论是两轮车赛道还是四轮车市场,其电气化转型红利期刚刚启动。在储能领域,在东南亚各国电网改造及制造业投资上升的大背景下,大型储能及工商业储能需求旺盛。

电动汽车

随着东南亚多国发布税收减免等激励措施,新能源汽车渗透率逐步提升。

以热门地泰国为例,它以汽车为第一大支柱产业,在新能源转型路上也最为激进。泰国政府制定的规划为到2025年新能源车产销量突破100万,2030年实现50%渗透率,并将在2035年确保新发售汽车皆为新能源汽车。

泰国在东盟国家中率先推出了免税政策,2022年至2023年间进口到泰国的新能源车最高可享受进口税六折。

当前,中国新能源汽车在泰国的市场占有率合计达到43%。比亚迪ATTO3车型更是连续4个月成为泰国纯电动汽车销冠。

此外,马来西亚、菲律宾、印尼等国新能源车市场也处于起步阶段。本土汽车工业的长期衰落,为外资品牌进入提供了机会。

根据马来西亚当前政策,2023年12月31日前马来西亚都免收取100%电动汽车进口税和消费税,组装进口的电动汽车则在2025年12月31 日前免征100%销售税。

印尼也与近年来推出了一系列电动汽车政策,如投资超过5000亿印尼盾的电动汽车企业将获得100%的企业所得税抵免,投资100-5000亿印尼盾的企业将获得50%的减免。

电动两轮车

在两轮车领域,东南亚国家燃油摩托车保有量十分庞大。根据行业数据,越南市场燃油摩托车保有量近5000万,泰国市场保有量达3000万,印尼约6000万台,马来西亚保有量超千万台。

近两年,东南亚国家政府方面正通过补贴电动车、“禁摩”等方式促进“限油换电”,比如越南的“禁摩令”、泰国对摩托车依照二氧化碳排放量征税等。为电动两轮车创造广阔市场需求,也助力爱玛、小牛等国内两轮车企在当地打开知名度。

值得一提的是,由于东南亚摩托车消费者对价格有着极高的敏感度,市场亟需极具性价比的两轮电动车产品,因此成本上更具优势的钠离子电池或许也将在东南亚迎来巨量应用场景。

其二,东南亚对电气化产品的需求适配中国锂电产业链的“长板”优势,利于承接磷酸铁锂等产业的产能外溢。

借助磷酸铁锂电池技术进步带来的降本增效,多个经济型A0及A00级爆款乘用车在中国早期的新能源汽车普及过程中发挥了重要作用。

当前,东南亚小型乘用车市场处于类似的爆发阶段,而中国企业在新能源小型车细分领域处于绝对的优势地位,产品具备极强的丰富度与性价比。

例如,五菱2022年发布的首款新能源全球车Air ev上市后迅速成为印尼单月销量最高的新能源汽车,还曾作为官方用车亮相巴厘岛G20峰会。

据悉,蔚来计划打造的10-20万价格区间的“萤火虫”品牌也有望进入东南亚地区售卖。

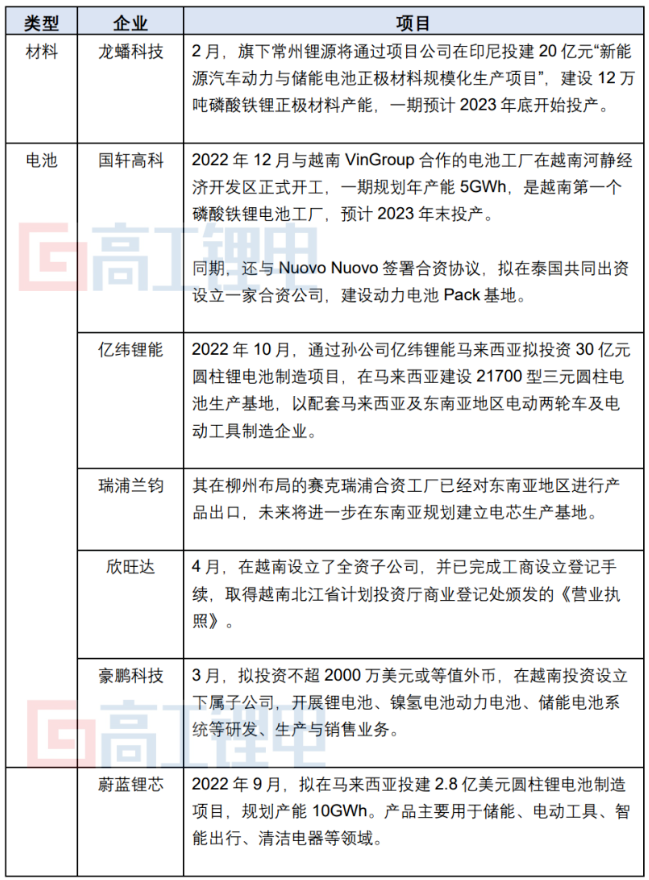

新能源小型车对磷酸铁锂电池产业链的配套需求,也利于中国磷酸铁锂产业企业寻找新的业绩增长曲线。

此前,基于印尼地区丰富的镍矿资源,在当地投资布局的多为以一体化降本为目标的三元材料企业。

今年2月,龙蟠科技通过旗下常州锂源在印尼投建12万吨磷酸铁锂正极材料产能,填补了印尼在磷酸铁锂材料方面的缺失,也印证了东南亚新能源汽车产业爆发对磷酸铁锂材料配套的需求。

尤其对于近两年磷酸铁锂扩张热潮期积极投产的二三线企业及跨界企业而言,出海东南亚将成为其对冲产能过剩风险的有效路径。

其三,东南亚市场本土产业链配套力量薄弱,更利于中国从最早期介入当地电气化转型,发挥全产业链出海的优势,甚至主导东南亚新能源产业标准法规的建设,真正建立话语权。

换而言之,东南亚有望成为全球第一个承接中国锂电产品、生产工艺、供应链、人才管理全方位输出的地区。

例如,在管理模式方面,宝腾汽车作为马来西亚本土品牌,被吉利集团收购后,获得了后者在技术、人才、管理上的支持,产品在造型和质量上都有了很大的提升。

截至2022年底,宝腾实现营业收入翻三倍,并且扭亏为盈。吉利汽车曾表示,将支持宝腾汽车成为马来西亚第一、东盟前三的汽车品牌。

在行业标准方面,五菱汽车在曾在印尼发起成立“中国东盟汽车标准法规研究中心”。并作为印尼新能源汽车协会的主要成员,积极参与印尼新能源汽车相关政策和技术标准制定,生态建设规划等工作。

在商业模式方面,东南亚充电基础设施不足、补能环境落后的痛点也正在成为中国企业的布局机会。

由于东南亚电动两轮车的用户端购买力较低,无法支付高电量的两轮车产品,但同时仍有长续航需求。因此,相比国内主流的充电补能,“换电站”模式成为当地最佳的解决方案。

在此背景下,中国电动摩托车换电运营企业布局迅速。例如SWAP换电品牌在印尼已经铺设了约一千多个换电站点位,占到当地换电柜的70%。

其四,中国锂电企业可以东南亚地区为中转站辐射全球市场。

在美国《减少通货膨胀法案》、欧盟《关键原材料法案》等带有较强本土供应链保护性的政策推出后,东南亚作为欢迎中国电气化技术的新兴市场代表,吸引了中国锂电产业链从材料加工、电芯制造、到充换电运营、及终端整车等各类出海企业的目光。

事实上,中国企业还可通过在东南亚合资建厂的方式,利用欧美国家对东南亚国家的关税豁免等政策,使其产品回避政策壁垒等出口限制,远征欧美市场。

总体而言,中国锂电全球化竞争力的构建,需要完成从规模经济到价值经济的演进,其基础是生产关系的变革带来的产业链价值分配权。

显然,东南亚地区亟需中国助力完成电气化转型的同时,对中国锂电产业而言也是获取主导权和定价权,实现生产关系重构的良好时机,使其真正构建穿越经济周期的长期竞争力。