特斯拉已经悄悄做好了全产业链布局。

5月8日,特斯拉位于德克萨斯州科珀斯克里斯蒂(Corpus Christi)的新锂精炼厂正式破土动工。特斯拉首席执行官埃隆·马斯克与德克萨斯州州长格雷格·阿博特参加了开工仪式。

该项目投资3.75亿美元,预计2024年建成投产。特斯拉表示,该厂投产1年后的产能将足以供给100万辆电动车所需要的动力电池。

“展望未来几年,电动汽车发展的一个基本瓶颈是电池级锂的供给。”马斯克在开工仪式上说。“未来这里生产的锂将会比北美其他所有的锂矿精炼厂总和还多。”

阿博特对该项目表示赞赏,指出这将使德克萨斯州在锂加工方面实现自给自足。

相比于特斯拉又推出什么新的车型,或者是在产能、动力电池方面有了新的进展,这个锂精炼厂的新闻在中文媒体圈并没有掀起巨大的波浪。

但在国外持续关注特斯拉的一众媒体看来,新建锂精炼工厂对于特斯拉来说可谓是“意义非凡”。

事实上,与一般大众印象中的高调、招摇不同,特斯拉和马斯克在锂精炼厂方面异常低调。而事实证明,特斯拉和马斯克越是低调,所做的越是大事。特斯拉在上海的储能电池工厂就是最好的案例。

在悄无声息之中,马斯克已经开始为特斯拉搭建一个庞大的“锂帝国”。

说到做到的马斯克

3.75亿美元的投资对于特斯拉来说,并不是一个很大的项目。不过一个精炼厂的产能足以供给100万辆电动车,这几乎相当于特斯拉在2022年全面产量的70%。这个工厂绝对称得上是“小马拉大车”。

2022年,特斯拉就向德克萨斯州的相关部门提交了文件,申请建设电池级氢氧化锂精炼厂。作为美国首家同类型企业,特斯拉可以获得相关的税收减免。

随后直到今年3月2日的投资者日,特斯拉才正式披露德克萨斯州锂精炼工厂开始动工,未来年产能可达50GWh。

实际上,马斯克对这个项目的布局早就开始了。

2020年9月22日,特斯拉举办了“电池日”活动。贯穿整个发布会的核心思想就是“降低电池制造成本”。主要包括5部分:电池设计、正极材料、负极材料、整车电池一体化和电池工厂。

就在大家被马斯克的一系列豪言壮语(未来3年整车续航提升54%,成本下降56%,超级工厂投资将下降69%)吸引的时候,特斯拉有关锂资源的布局也已经悄悄开始进行了。

“全球锂金属元素有较大的储能矿藏,即便只使用美国的矿藏,就可以将所有在美国的汽车变成电动汽车。”马斯克当时说,“特斯拉已经获得了一部分富含锂资源的土地。”

本以为特斯拉是准备直接瞄准最上游的锂矿资源,没想到当时还在传言中的德克萨斯州阴极工厂和锂精炼厂会先成为现实。

2022年10月19日的特斯拉财报电话会上,马斯克正式确认,特斯拉正推进在德克萨斯州建造锂精炼厂的计划,以提高电动汽车电池所用关键材料的国内产量。

而在2022年4月的时候,马斯克曾在推特称,锂作为制造电池的关键原材料,其成本已经太高了。如果上游供应仍无法缓解,特斯拉可能会直接大规模进入锂矿开采和精炼业务。

随后的7月,马斯克又在财报电话会上呼吁加大对锂精炼业务的投资,以缓解电池材料短缺的问题。“锂精炼就像印钞机一样赚钱。”

现在看来,在锂精炼项目上,马斯克不仅是个说到做到的人,还深谙“闷声发大财”的道理。

供应链:从全球到北美

一直以来,供应链的顺畅程度一直跟电动汽车厂商能否达到预期销售目标和市场占有率有直接关系。

特斯拉发展至今——尤其是最近5年的发展——离不开其引以为傲的全球供应链。电池依托与松下的合作崛起,特斯拉如今拥有了松下、LG、宁德、比亚迪等全球最好的电池生产企业;生产中心更是已经在北美、中国、欧洲全面铺开。至于特斯拉详细的供应商名单,如果列举出来更是多的吓人。

但不容忽视的是,强如特斯拉的供应链也依然存在着一定的隐忧。目前上海汽车工厂是特斯拉全球最为重要的产能,不仅供应中国市场也远销海外。而在上海工厂建成之前,特斯拉的供应链就已经有了一大批中国企业,现在更是只多不少。

在美国、欧洲的新能源市场不断加强壁垒的情况下,特斯拉势必要加强本土供应链实力。

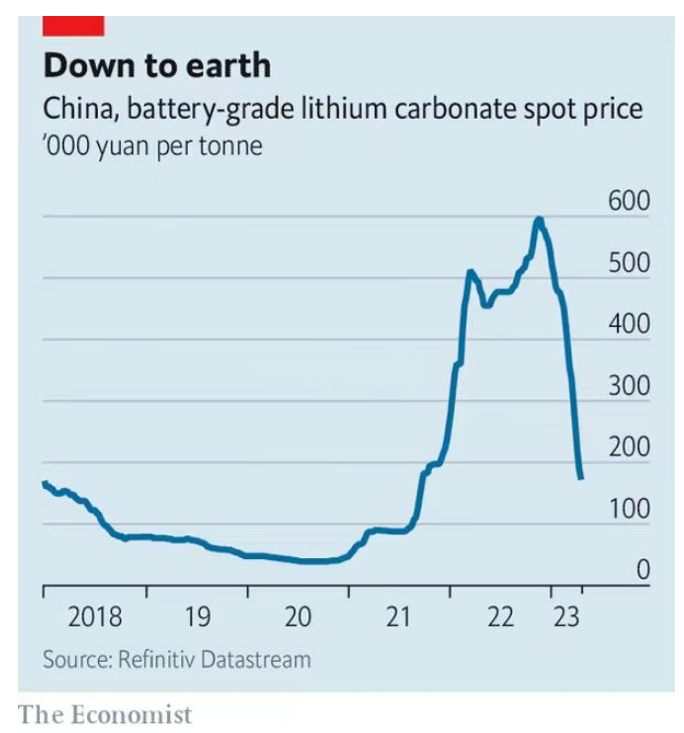

另外,马斯克过去1年多不停地抨击锂产业不是没有原因的。锂价格的暴涨暴跌显然对于动力电池和新能源汽车有着巨大影响。特斯拉作为最老牌、经验最丰富、市场占有率最高的新能源汽车企业,自然意识到了供应链的脆弱性。

德克萨斯州锂精炼工厂意味着特斯拉突破了对汽车生产的核心关注点,进入锂精炼和加工的复杂领域。这对于未来保障供应链稳定和销售预期,都是重要前提。

早在2020年电池日期间,马斯克就表示他的公司正在寻求从北美采购锂和镍以用于其北美业务。

“这一战略的基本原理是在区域基础上垂直整合其供应链并降低总体成本。”咨询公司House Mountain Partners的Berry对特斯拉的北美供应链战略点评说,“中国是当今世界上最大的电动汽车市场,在欧洲建立自己的电动汽车供应链(正在进行中)之前,中国的优势可能会持续一段时间。”

2022年锂价格的暴涨,除了锂矿本身产能的限制之外,也和精炼锂产能不足有很大的关系。

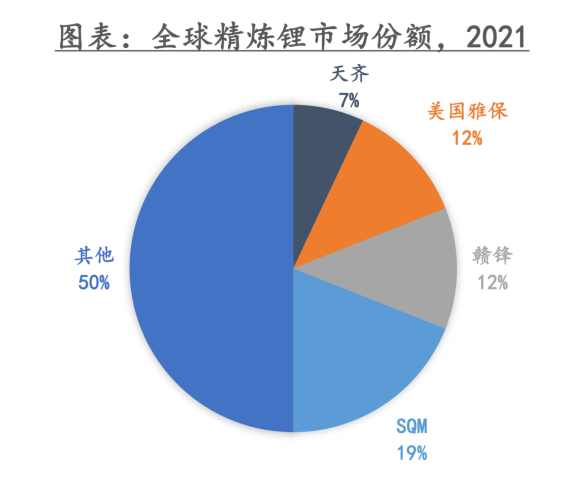

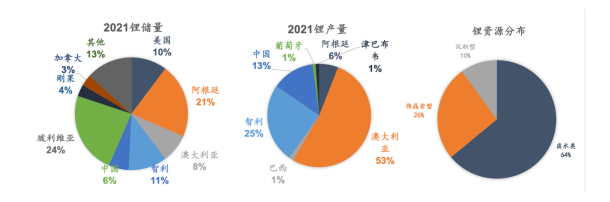

从下图可以看出,中国的赣锋锂业、天齐锂业是全球最主要的精炼锂厂家。另一个SQM是智利锂矿企业,已经被天齐锂业并购。

尽管美国公司雅保也有着相当一部分精炼锂产能,但是按照美国媒体的说法,产能不在美国本土就不算美国的。那么中国控制了全球一半以上的锂加工和精炼能力(有报道说高达75%),美国只控制了1%。这显然是美国各方(政府和企业)当下都无法接受的。

雅保也已经于3月宣布计划投资13亿美元在南卡罗来纳州新建一座锂加工厂。特斯拉可能拉开了北美动力电池供应链建设的大潮。

伸至上游

即便特斯拉有了足够大的锂精炼产能,也依然需要面对更上游的锂资源问题。

特斯拉主要的锂矿供应商包括了赣锋锂业、雅保、Livent、雅化集团等。除此之外,特斯拉还和一些锂矿企业就尚未投产的锂矿达成了供给协议。

Liontown Resources(澳大利亚企业)将从其4.73亿澳元的Kathleen Valley项目中为特斯拉供应锂矿石。该交易的最初五年期限定于2024年开始,条件是Liontown在2025年之前开始商业生产。

Core Lithium(澳大利亚企业)此前曾与特斯拉就Finniss项目的锂矿资源进行谈判,但谈判于2022年10月破裂。这家锂公司仍对与特斯拉进一步对话持开放态度。

2023年1月,特斯拉修改了与Piedmont Lithium(依然是澳大利亚企业)的协议,根据修订后的协议,Piedmont Lithium将从2023年下半年到2025年底向特斯拉交付约125,000吨锂辉石精矿。

除此之外,有媒体报道称今年2月,特斯拉高管会见了智利相关政府部门主要负责人,参与会谈的还包括雅保的高管。在智利计划创建国有锂矿公司的大背景下,特斯拉希望能够尽快敲定来自智利的锂矿资源。

不过,签再多的合作协议也比上自己手里有矿。

同样是在今年2月,媒体报道特斯拉似乎正在考虑收购加拿大矿业公司Sigma Lithium 的可能性。据内部人士称,特斯拉一直在与顾问讨论可能的出价。

Sigma最大的投资者巴西私募股权基金A10 Investimentos一直在研究出售其约46%股份的可能性。据彭博社的线人称,由于Sigma的股价在过去12个月内翻了两倍,有关交易的谈判可能会停滞不前。股东的价格预期可能相应较高。而且除了特斯拉,许多矿业公司和大宗商品企业也可能有兴趣收购Sigma。

目前A10 Investimentos的谈判主要是为了更好地评估股票的市场价值,并决定退出的最佳时间。据彭博社报道,Sigma股东们也可以等到公司的主要项目进一步开发后再以更高的价格出售。

尽管在多伦多证券交易所上市,但Sigma的主要锂矿开采是在巴西完成。Grota do Cirilo项目是Sigma最主要的锂矿资产。目前Grota do Cirilo项目已经获得巴西政府的许可,4月开始正式产生。Sigma的目标是将其电池级锂矿年产量从270,000吨增加至766,000吨。

Sigma的主要客户是LGES,双方2021年底签署了电池级锂精矿的长期承购协议。

经过几年的悄然努力,特斯拉几乎构建完成了动力电池的上下游全产业链。在电动汽车市场增速放缓,企业“内卷”可能会加剧的情况下,特斯拉早早做好的布局可能会成为下一阶段竞争的最有利杀招。