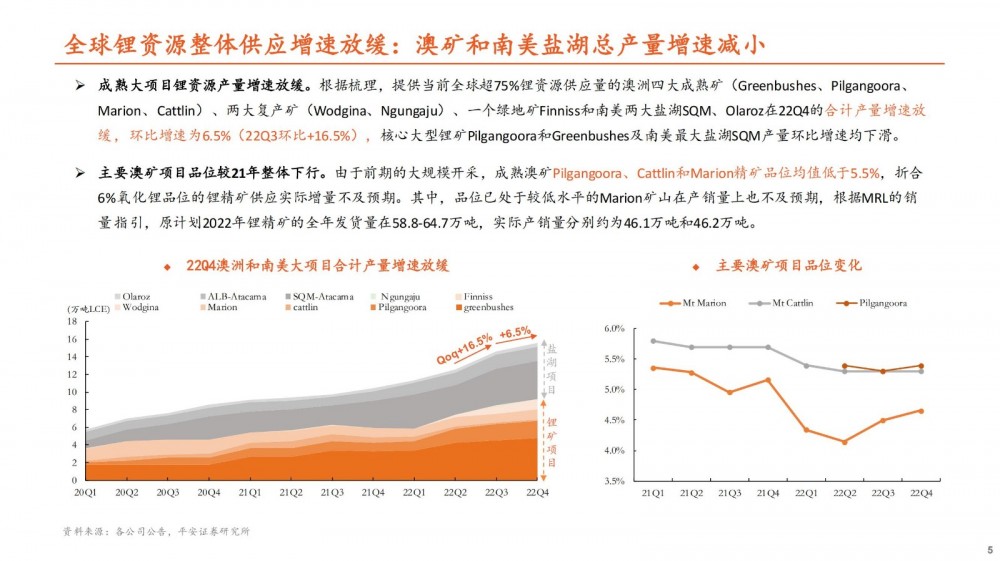

锂资源供应增速减缓:大规模新建项目延期,产能不及预期。从延期时长看,Marion扩建项目,Finniss、Manono、甲基卡鸳鸯坝、李家沟新建锂矿项目,及Cauchar-0laroz、Sal de Vida、Hombre Muerto新建盐湖项目平均将延期2-3个季度,大规模新建锂项目延期或将推迟锂资源供需平衡时点。从量上看,原计划23年新增的超8万吨海外盐湖锂产能大概率将延至24年后投产,此外,澳洲、非洲、国内和欧美锂矿项目产能预期均有不同程度的下滑,分别减少2.0、2.6、0.5、1万吨LCE,综上,2023年合计较原预期减少了近15万吨LCE产能。

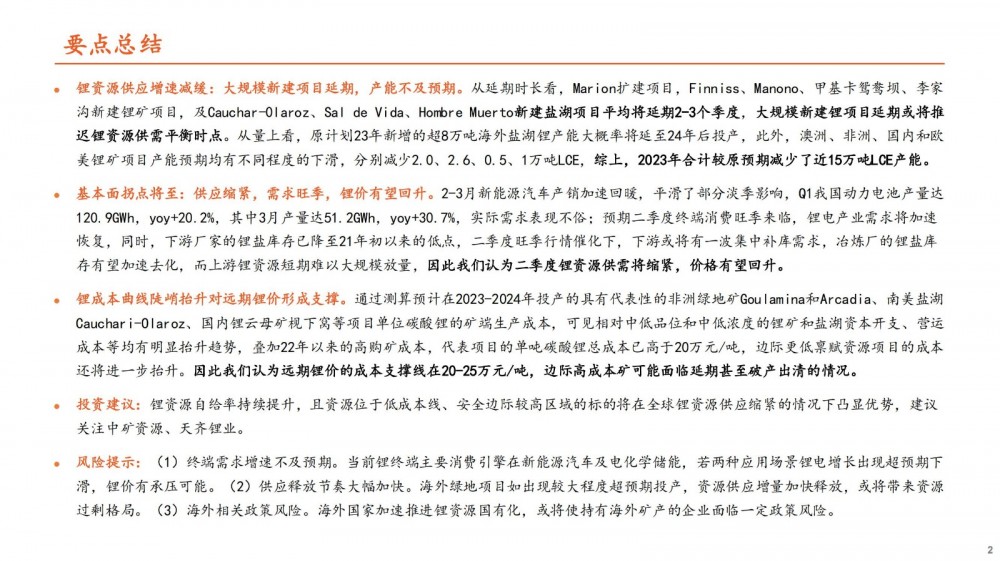

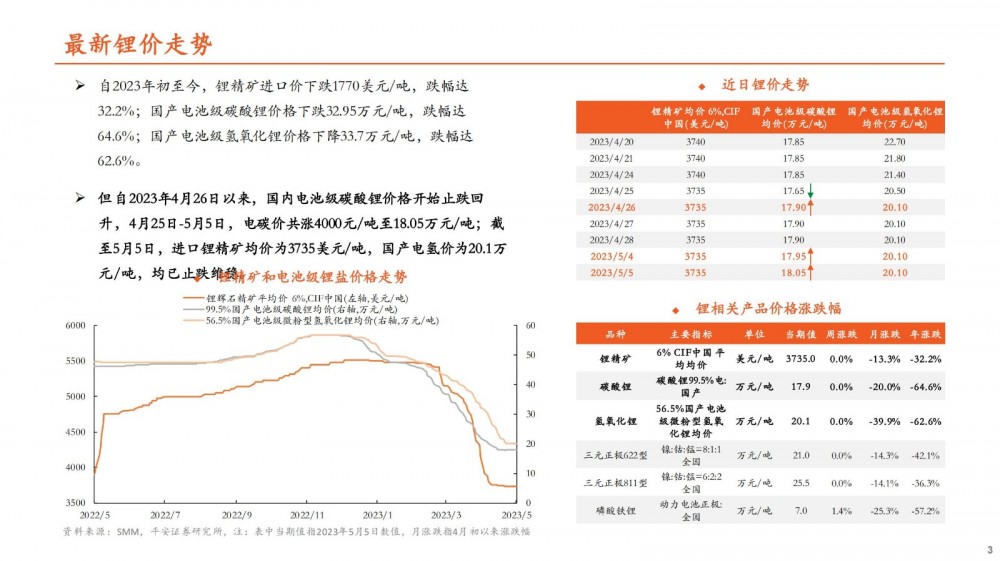

基本面拐点将至:供应缩紧,需求旺季,锂价有望回升。2-3月新能源汽车产销加速回暖,平滑了部分淡季影响,Q1我国动力电池产量达120.9GWh,yoy+20.2%,其中3月产量达51.2GWh,yoy+30.7%,实际需求表现不俗;预期二季度终端消费旺季来临,锂电产业需求将加速恢复,同时,下游厂家的锂盐库存已降至21年初以来的低点,二季度旺季行情催化下,下游或将有一波集中补库需求,冶炼厂的锂盐库存有望加速去化,而上游锂资源短期难以大规模放量,因此我们认为二季度锂资源供需将缩紧,价格有望回升。

锂成本曲线陡峭抬升对远期锂价形成支撑。通过测算预计在2023-2024年投产的具有代表性的非洲绿地矿Goulamina和Arcadia、南美盐湖Cauchari-Olaroz、国内锂云母矿枧下窝等项目单位碳酸锂的矿端生产成本,可见相对中低品位和中低浓度的锂矿和盐湖资本开支、营运成本等均有明显抬升趋势,叠加22年以来的高购矿成本,代表项目的单吨碳酸锂总成本已高于20万元/吨,边际更低禀赋资源项目的成本还将进一步抬升。因此我们认为远期锂价的成本支撑线在20-25万元/吨,边际高成本矿可能面临延期甚至破产出清的情况。

关注“国际能源网/储能头条(微信号:chuneng365)”公众号,微信后台回复:新能源材料锂系列报告,领取文件!

以下是报告部分内容:

关注“国际能源网/储能头条(微信号:chuneng365)”公众号,微信后台回复:新能源材料锂系列报告,领取文件!

来源:国际能源网/储能头条