“一个新产业的诞生都是从供不应求到过剩,再到合理的产能分配过程。我们目前的库存量是安全库存量,所以对我们来说没有产能过剩这个问题。”6月17日,在央视财经《对话》节目中,孚能科技(赣州)股份有限公司董事长王瑀说道。

长安汽车股份有限公司则于6月21日在互动平台表示,新能源方面,“缺芯贵电”迅速转化为产能过剩。预计到2025年,中国需要的动力电池产能约为1000-1200GWh,目前行业产能规划已经达到4800GWh,产能严重过剩,产业必将回归到理性状态。

动力电池产能是否过剩?

早在2022年4月1日,山东重工董事长、潍柴控股董事长、中国重汽董事长谭旭光便公开炮轰新能源车行业乱象:“比较热闹,一窝蜂上,无序竞争。”他还放言:“新能源的整车,特别是乘用车,将会出现一次灾难性的产能过剩。”

谭旭光一席话激起千层浪,有人说他过于保守,有人认为是没赶上新能源这趟车的酸葡萄心理,有人觉得他不过是用自己的方式引导有利于公司的舆论。

也有支持者表示认同,担忧如果“十四五”时期各地新能源汽车规划项目落地,产能过剩问题会进一步加剧。

2022年,我国新能源汽车市场处于高速增长阶段,动力电池需求旺盛,驱动下游电池厂布局更多产能。

但进入2023以来,受到新能源汽车补贴退潮、新能源市场占有率突破30%,以及燃油车厂商大幅降价清库存等因素的影响,新能源汽车的销量增速呈现出放缓的趋势。

今年5月,新能源汽车的销量同比增速为60.2%;去年同期,这一增速为110%。

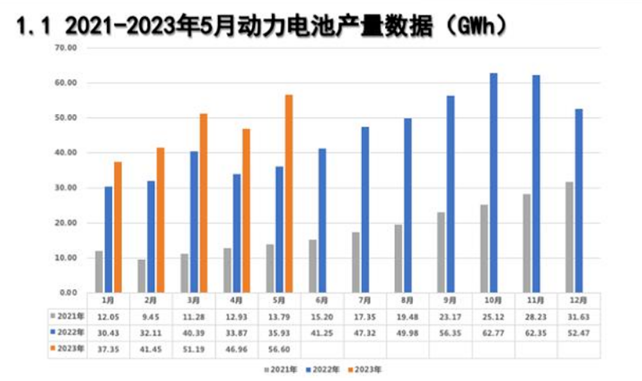

今年1-5月,我国动力电池累计装车量为119.2GWh,累计同比增长43.5%;动力电池累计产量为233.5GWh,累计同比增长34.7%。对比来看,动力电池的产量接近装车量的二倍。

今年4、5月,宁德时代的电池装机份额已连续两个月在40%左右徘徊,相比于去年全年48.2%的市占率来说,已有一定下滑。作为国内动力电池行业的头部企业,宁德时代在年初向客户推出“锂矿返利”计划,即以低于市场价的价格(碳酸锂以20万元/吨的价格结算)来换取车企未来三年80%的电池订单,被业内视为因产能过剩而挑起的价格战。

一直以来,二三线电池企业都是“以亏损换市场份额”,本来寄希望于2023年上游降价提高毛利率,但宁德时代率先降价,意味着这些企业的亏损也将持续下去。

而据摩根士丹利在最新发布的研报中判断,短期内电池产能依然过剩,将使得价格战不可避免。盈利能力不高的二线电池企业们,后续可能扛不住更激进的低价策略,因而面临着被加速淘汰的可能。

储能成锂电第二需求场景

随着市场竞争愈发激烈,在稳定现有新能源汽车装机量的同时,动力电池企业急于寻找产能消纳,纷纷将目光投向了储能。

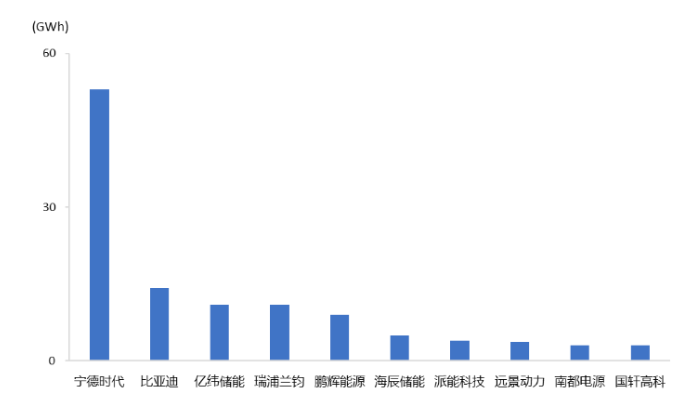

2022年储能出货量排名前十的榜单中,仅海辰储能、鹏辉能源是专注储能业务的企业,其余玩家均为当前主攻动力电池的厂商。

中国储能技术提供商2022年度全球市场储能电池出货量排行榜

就短期的价格、市场、政策波动,以及远期“双碳”政策而言,储能的发展空间和机遇非常大。

今年,光伏装机增速仍高达30%。新能源发电的高波动性,意味着给电力系统的稳定供能带来更大的挑战,可在新能源大发时充电、出力小时放电的储能电站,需求也日益紧迫。

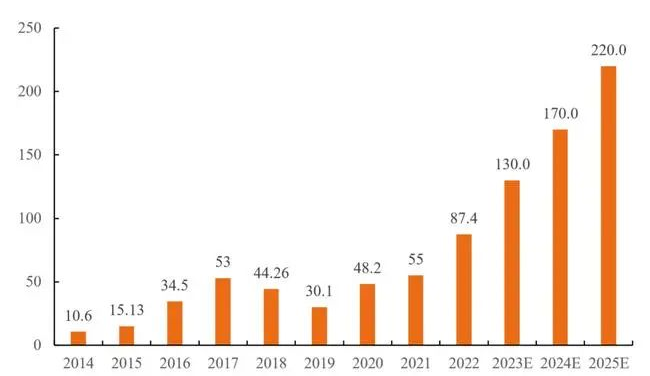

首创证券预测中国新增装机量(单位:GW)

国内各省份陆续对新能源项目上网提出配套储能要求,业内称之为“强制配储”政策,也是近两年国内储能装机快速增长的主推力。

据中银证券预计,2023年,全球的储能电池需求量将达到260GWh,2025年将增长至625GWh,年均复合增速为54.9%。另据浙商证券测算,2023-2025年新增储能复合增速71%,会远超过车企对于动力电池的需求增速。

2022年,宁德时代储能电池系统业务营收约449.8亿元,同比增长230.16%,成为宁德时代现有业务增速最快的板块,占营收比重近14%。而在2020年、2021年,宁德时代储能业务营收分别为19.43亿元、136.24亿元,占营收比重分别为3.86%、10.45%,储能业务实现营收增长超20倍,业务比重增长超3倍。

宁德时代携储能全场景解决方案在德国慕尼黑国际电池储能技术博览会

2023年,亿纬锂能在湖北荆门、云南曲靖等地都投资扩产了储能工厂,总投资金额将超360亿元,总规划产能超120GWh。

但目前储能的利用率并不高,存在“建而不用”的现象,也就抑制了自身的发展增速。据中电联统计,2022年,电源侧新能源配储设备的日均运行时长仅1.44小时,年运行525小时,有较大的增长空间。

盈利问题则是当下储能行业最热门的话题,“能不能算过账?”是电力行业人士提及储能时的普遍疑虑。

中电联电动交通与储能分会指出,电网侧的独立储能受制于政策波动,辅助服务收益无法达到预期值,容量租赁价格差异明显,租赁期限较短,储能电站收益无法长期保障。与国企投资为主体的电源侧、电网侧储能相比,市场化的用户侧储能更受资本市场关注,但其装机绝对量目前较小。

2022年部分跨界储能的上市企业

任何一个行业“起风”之后,都会有大量的新面孔涌入。据统计,2022年,超20家上市公司跨界涌入储能赛道,其中不乏行业龙头。

当下,电池企业们已经将价格战的战火燃烧至储能行业。据中关村储能产业技术联盟统计,一季度储能系统中标均价为1.47元/瓦时,环比下降4%,其中3月中标均价降至1.37元/瓦时。动力电池企业在储能领域面临的挑战,目前看来,可能并不亚于新能源汽车行业。