国内新能源车市“金九银十铜十一”高景气度行情将近,动力电池市场也逐步预热起来。

相较以往旺季前夕,今年8月的动力电池市场的产量和装机量环比增长幅度明显更为突出。

而从历史来看,8月正是开启后续动力电池产量和装机量连连递增的出发点。

如今8月已经奠定了高基数,或意味着今年的旺季将带来更高的增长态势。

01

8月奠定旺季产量和装机量高基数

今年8月,动力电池的产量和装机量同步拿下年内新高,其中产量更是创下历史新高。

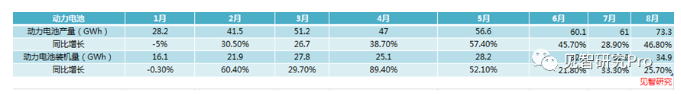

产量高达73.3GWh,同比增长46.8%,环比增长7.4%;装机量达到34.9GWh,同比增长25.7%,环比增长8.2%。

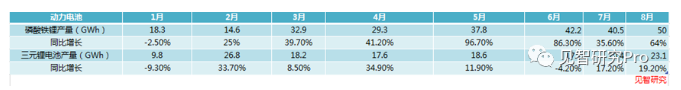

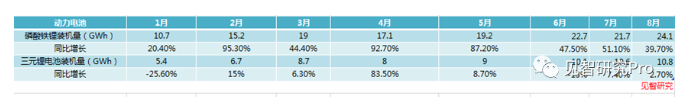

具体拆分来看,磷酸铁锂电池依旧占据主导地位。

磷酸铁锂电池的产量和装车量分别达到50GWh和24.1GWh,同比增长64%和39.7%,占比达到了68.2%和69%。

而三元锂电池的产量和装车量分别达到了23.1GWh和10.8GWh,同比增长19.2%和2.7%,占比为31.7%和31%。

从历史数据来看,随着新能源车市“金九银十铜十一”大行情的到来,动力电池市场在9月-12月的旺季中将迎来产量和装机量的月月递增的高潮。

而今年作为旺季前夕8月的产量和装机量水平,较此前同期明显在产量和装机量两方面的环比增长幅度方面都处于高位。

2020年-2022年同期的装机量和产量的环比增速在2%-13%区间和5%-11%区间。

8月较高的产量和装机量环比增长幅度,也为今年后续几个月的水平率先奠定了高基数,或意味着今年的动力电池市场在旺季将具备更高的增长潜力。

02

“寒气”已经传达到了二三线动力电池厂商身上

此前,虽然锂电江湖的残酷性路人皆知,但是主要承压的还是尾部动力电池厂商。

去年全年,我国新能源汽车市场只有41家动力电池企业实现装车配套,足足减少了6家,尾部动力电池厂商的市场占比更是腰斩至3%。

但今年来看,面临生存压力的不仅仅是尾部动力电池厂商,还包括部分二三线动力电池厂商,可见,“寒气”已经开始传达到了二三线动力电池厂商身上。

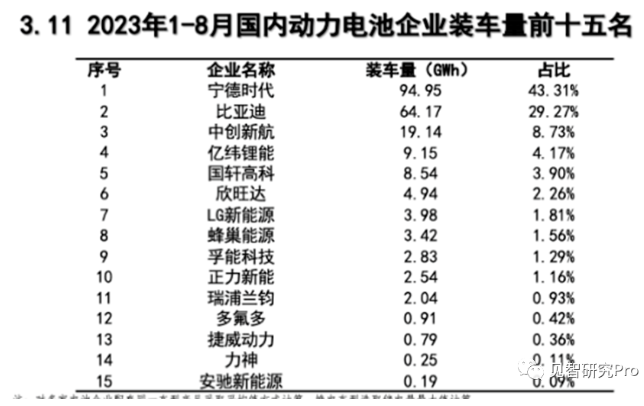

今年1月至8月,动力电池装机量排名在10名以后的尾部动力电池厂商,整体的动力电池市场份额进一步下滑至2.5%。

而除此之外,今年,动力电池市场的高竞争压力下的寒气也传达到了二三线动力电池厂商。

具体来看,今年1月至8月,除开中创新航和亿纬锂能等少部分二三线动力电池厂商依旧维持着动力电池市场份额的提升,大部分的二三线动力电池厂商如国轩高科(下滑1.03个百分点)、欣旺达(下滑0.24个百分点)、蜂巢能源(下滑0.82个百分点)和孚能科技(下滑0.66个百分点)等等都面临着不同程度的动力电池市场份额的下滑。

其中,下滑幅度最大的国轩高科,不仅仅是在动力电池装机量占比方面足足下滑了1.03个百分点,其动力电池装机量增速距离转负数也只有一步之遥,仅仅只有7%,是国内市场份额排名前十的动力电池厂商中增速最拉跨的一位。

而且这个下滑不仅仅体现在国内的动力电池市场中,而且在全球的动力电池市场上更是表现的淋漓尽致。

一线龙头电池厂商继续保持着迅猛的增长态势。

今年1月至7月,全球动力电池装车量362.9GWH,同比增长49.2%。

龙头宁德时代连续六年位居榜首没有悬念,其全球的动力电池装车量132.9GWH,同比增长54.3%,市占率同比小幅增加了1.2个百分点。

作为龙二的比亚迪,全球的动力电池装车量为58.1GWH,同比增加94.1%,市占率为16%,同比增加3.7个百分点。

比亚迪持续锁小着与龙一宁德时代的市占率差距,已经从去年同期23个百分点左右的的差距,缩小至如今20个百分点左右,且成功实现了对韩国龙头动力电池厂商LG新能源的市占率排名的反超。

但是,反观国内的不少二三线动力电池厂商,连动力电池厂商排名前十的装机量平均增速水平都难以达成。

其中占据末席的两位二三线动力电池厂商,今年1月至7月,欣旺达的全球动力电池装机量仅有5.4GWh,同比增长37.4%,动力电池市场份额下滑了0.1个百分点;

而国轩高科的全球动力电池装机量只有7.8GWh,同比增速只有10.6%,是动力电池市场份额前十名中增速最低的一家,动力电池市场份额足足下滑了0.8个百分点,为榜单下滑幅度最大的一家;

至于蜂巢能源,目前更是直接跌出了全球动力电池装机量前十的榜单范围。

综上,锂电江湖依然处于残酷竞争中,且慢慢从此前的增量竞争转为存量竞争,尾部动力电池厂商曾经面临的压力,如今也开始向二三线动力电池厂商身上进行传导。