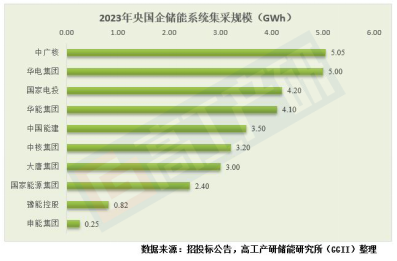

据高工产业研究院(GGII)不完全统计,今年1-9月,大唐集团、华电集团、中核集团、华能集团、国家电投等央国企已发布高达31GWh储能系统集采规模。

从招标规模来看,采购锂电池储能系统规模最大的是中广核2023-2024年储能设备集采,招标预估规模达2.35GW/5.05GWh;其次是华电集团启动的2023年第一批磷酸铁锂储能系统集采,采购0.5C系统规模达5GWh。国家电投在10月发布了2023年度储能系统电商化采购,总采购规模5.2GWh,其中包括4.2GWh磷酸铁锂储能系统,1GWh液流电池储能系统。

从中标规模看,中广核3.85GWh中标已经确定,暂居今年中标规模第一。中广核新能源2023至2024年储能设备框架集采项目于9月开标,标段一、标段二、标段三、标段五、标段六合计为3.85GWh。入围企业分别为远景能源、比亚迪、中天储能、宁德时代、中车株洲所、康佳智能、天诚同创七家企业。暂居今年中标规模第二的中国大唐集团2023年3GWh储能系统框架采购中标候选人亦于同月公示,中车株洲所、比亚迪、山东电工时代、海博思创入围。其中,最低报价为比亚迪的0.876元/Wh。

从今年的央国企框架采购不难发现,2023年的储能招投标市场已经出现以下四大趋势:

一、开标规模持续增长 超去年全年近10GWh

2023年,中广核、中能建、华电集团等央国企已经释放高达31GWh的储能系统集采招标项目。相较2022年,高工储能共追踪 151个储能系统采购项目,总规模约22.7GWh。2023年截至目前储能系统集采规模超过去年全年近10GWh,并且10月华能3.5GWh、国电投4.2GWh储能集采等大规模招标项目仍在进行中。

据GGII发布的《高工储能行业数据库》不完全统计,2023年9月国内共有26个储能项目EPC/系统公布中标结果,规模合计4.30GW/9.76GWh,创今年单月中标规模新高。

单9月份就涉及有中广核、大唐集团、国家能源集团、深圳能源集团、智储新能源、国华能源、瑞储科技、中核集团、华能电力、国电投等18家开标企业。

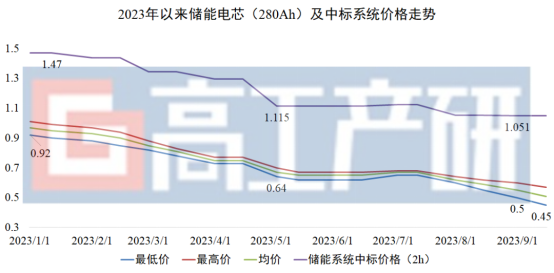

二、储能价格不断走低,电芯价格已经对半折

据高工产业研究院(GGII)监测所得,2023年储能电芯及系统价格一路走低,今年9月储能磷酸铁锂电芯开始跌破0.5元/Wh。而在10月初,直流侧系统最低报价0.66元/ Wh,从上述中标折算电芯价格大约为0.44元/Wh。对比1月、10月的价格来看,短短9个月内,储能电芯价格从0.92元/Wh低至0.45元/Wh左右,已经实现对半折。

三、参与集采的企业数量创新高 宁德时代成为系统“常客”

巨大的采购需求也使得集采成为各大储能系统集成商厮杀的主要战场。据不完全统计,2023年已有超过120家的储能系统集成商进入集采市场角逐。其中宁德时代、比亚迪、阳光电源、海博思创、远景能源、科华数据、许继电气、智光储能、南瑞继保、中车株洲所、山东电工时代、林洋亿伟、中天科技、山东电工时代、天诚同创、华自科技等企业多次出现在各个集采的入围名单之中。

从已公布的中标结果来看,一是宁德时代、远景能源等以电池生产销售为主要业务的企业已经全面参与到储能系统集采的竞争中来,并且具备一定成本优势;二是,具备资源优势的系统企业正在全速突围。据不完全统计,中车株洲所截止至今年9月已经中标(含预中标)超6.5GWh。

四、采购条件愈发严苛,GWh业绩要求趋于常态

相对越来越低的招标价格,招标条件却越来越严苛。

以中广核2年框采为例,2022招标条件为:近3年内(2019-2021),应有5项已完成类似设备供货业绩,且至少有1项不小于10MWh,业绩须为应用于电力系统的电池单体/电池模组或PCS或BMS或EMS设备供货业绩;用于电力系统的磷酸铁锂储能系统集成业绩累计不少于50MW,单个业绩须为额定功率5MW及以上,储能时长不低于60min。而2023至2024年储能设备框架招标公告条件为:本次招标的1标段,要求投标人(投标人为代理商的,其代理的设备制造商)近3年内(2020-2022)具有5项已完成类似设备供货业绩总量不小于500MWh,且至少有1项业绩不小于200MWh。投标人(投标人为代理商的,其代理的设备制造商)近3年内(2020-2022)用于电力系统的磷酸铁锂储能系统集成业绩累计不少于1000MWh。单个业绩须为额定功率5MWh及以上;不接受联合体投标。

系统集成的能力要求从2022年的系统集成累计业绩不少于50MW,直接上升为累计业绩不少1GWh。业绩要求呈十倍增长。