近日,海外某咨询机构最新分析显示,2022年全球电池储能系统(BESS)集成商市场竞争日益激烈,全球前五大系统集成商占BESS总出货量(MWh)的62%,其中中国企业占据三席。

具体来看,中国企业首次摘得全球储能系统桂冠。阳光电源(Sungrow)以16%的全球市场份额夺得全球第一,紧随其后的是Fluence(14%)和特斯拉(14%)、华为(9%)和比亚迪(9%)。(注:the number includes both grid-scale and community, commercial & industrial sectors )

目前,全球储能主要市场仍分布在中国、欧洲、美国等主流市场。

随着政策的发展推动,电池储能系统集成商行业的竞争越来越激烈。虽然现有的系统集成商正在努力扩展市场份额,但快速增长的储能市场也吸引了许多新进入者。

头部BESS集成商背后的一个共同特点是,他们的全球分布的业务使其能够获得更大的客户群。此外,许多BESS集成商一直在寻求加强其供应链的垂直整合。

北美地区:特斯拉第一 阳光电源第三

北美BESS集成商市场集中,2022年前五大厂商占据该地区81%的市场份额。按出货量计算,特斯拉以25%的市场份额领跑该地区。

作为全球化储能供应商,特斯拉拥有一个关键优势,即通过集成硬件、软件和附加服务赋能,从而可以快速让客户体验持续的改进能力以及新功能。

在Fluence(22%)之后,中国企业阳光电源在2022年以13%的市场份额位居北美市场第三位。排名靠前的主要原因是阳光电源的成本竞争力和先进的液冷产品。

通货膨胀减少法案(IRA)和国家主导的清洁能源政策正在推动储能市场的增长。相关预测,未来几年美国BESS集成商市场的竞争将日益激烈。要想在竞争激烈的市场中取得成功,企业需要采取强有力的商业战略。

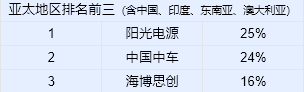

亚太地区(中国、印度、东南亚、澳大利亚等):市场竞争激烈 阳光电源第一

2022年,中国以86%的市场份额引领亚太电池储能集成商市场。而印度、澳大利亚、东南亚等市场需求上升迅速,也成为中国企业重要进击地。

值得注意的是,中国储能集成商市场竞争日益激烈,受到上游和下游供应链参与者的严重挤压。随着储能项目的投标要求变得更加详细和严格,拥有电池、PCS、BMS和EMS等关键部件的制造能力不再仅仅是加分项,而成为必要的能力。

面对储能产品同质化的趋势,价格已成为该地区最显著的区别和关键中标因素。

在中国市场,储能系统集成商之间的价格战已经开启。越来越多的玩家愿意牺牲利润来换取市场份额,从而拉低了整个行业的盈利能力。据相关分析,利润微薄的激进投标策略将无法持续。市场竞争的加剧将使盈利能力低、没有明显竞争力的企业在未来几年难以生存。

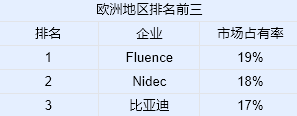

欧洲地区:Fluence第一 比亚迪第三

欧洲市场户储在2022实现高速增长。电网侧储能亦得到长足发展。

近日,欧洲市场份额19%的Fluence发布第三季度财报。Fluence当季营收同比增长124%,前三财季累计收入则达到15.45亿美元,并计划在年内保持35%-40%的营收增长率。Fluence还披露公司与远景动力(AESC)的采购合作,这是Fluence第二次与远景动力达成电芯采购协议。

比亚迪作为新能源全能选手,在欧洲储能市场排名第三(17%)。排名第二的是日本企业Nidec(18%)。

结语

放眼全球市场,储能赛道的竞争仍在持续加速演化。今年4月9日,特斯拉宣布在上海建设新的储能超级工厂。不仅在产能上寻求新的突破,也将显著降低供应链成本,或将迎来更大发展。

当下,中国储能电池企业正在积极打入全球储能供应链。不过电池厂仍要面临来自多方位的挑战。比如,宁德时代长期筹划赴美建厂却屡屡受挫,7月印度监管部门又以“投资安全”为由,拒绝比亚迪10亿美元建厂提案。

中国储能系统企业全球化步伐进一步加快。阳光电源在全球市场的成功开拓,为其他中国企业竖立了榜样。比亚迪、海博思创、中车株洲所、南都电源、双一力储能、阿特斯、天合储能、科陆电子、中天储能等正进一步加快海外市场的开拓。

无论是在最为内卷的中国市场脱颖而出,抑或是与全球头部市场玩家百舸争流, 中国储能企业仍需要进一步砥砺品牌力、产品力,方能在全球市场持续“乘风破浪”。