波兰有望引领东欧的电池储能部署。目前,波兰已有9GW电池储能项目实现并网。此外,还有16GW电池储能项目注册参加正在进行的容量市场招标。

东欧在电池储能开发领域一直落后于其他地区,但这一情况将得到改变。在可再生能源成本下行、燃煤电站关闭以及需要迅速找到俄罗斯天然气替代品的推动下,间歇性发电装置的加速安装将带来电力市场的快速转型。

波兰输电系统运营商Polskie Sieci Elektroenergetyczne(PSE) 运营的变电站

我们现在在哪里?

至2023年年底,立陶宛的在运容量将达到最高水平,Energy Cells公司拥有并运营着作为一个单一电池电站运行的四个50MW装置。匈牙利拥有少量略高于30MW的项目,波兰和罗马尼亚的在运容量略高于10MW。

最大的障碍之一是缺乏政策,以及"清洁能源一揽子计划"的缓慢实施,这些因素导致无法向市场结构开放辅助服务,推动储能发展。因此,目前的储能主要是由电网运营商大力参与的试点项目。

东欧目前的电网侧在运储能项目(MW容量和项目数量)

这在立陶宛尤为突出。项目由立陶宛输电系统运营商推动,旨在为国家输电网提供支持。同样,这些项目的融资通常是公共融资(国家层面或欧盟层面)。立陶宛项目的运行公司Energy Cells由EPSO-G全资所有,而EPSO-G的唯一股东是立陶宛共和国能源部。

波兰今年取得了重大进展,宣布对平衡市场进行重大改革,鼓励电池储能更多参与容量市场。在去年的招标中,4个储能项目获得了约150MW合同,其中大部分签给了当地开发商Columbus Energy和瑞典开发商OX2。

这些项目的交付年度是2027年。波兰即将于12月举行容量市场招标,逾16GW储能资产已预先登记参加招标。招标总量和价格范围将于12月14日公布,更详细的结果很可能会在1月初公布。

截至2023年10月,波兰输电系统运营商PSE已提供了约9GW项目。只有6个项目(总容量约1.5GW)与输电系统运营商就拟议条款达成一致,预计并网日期在2027年之后。

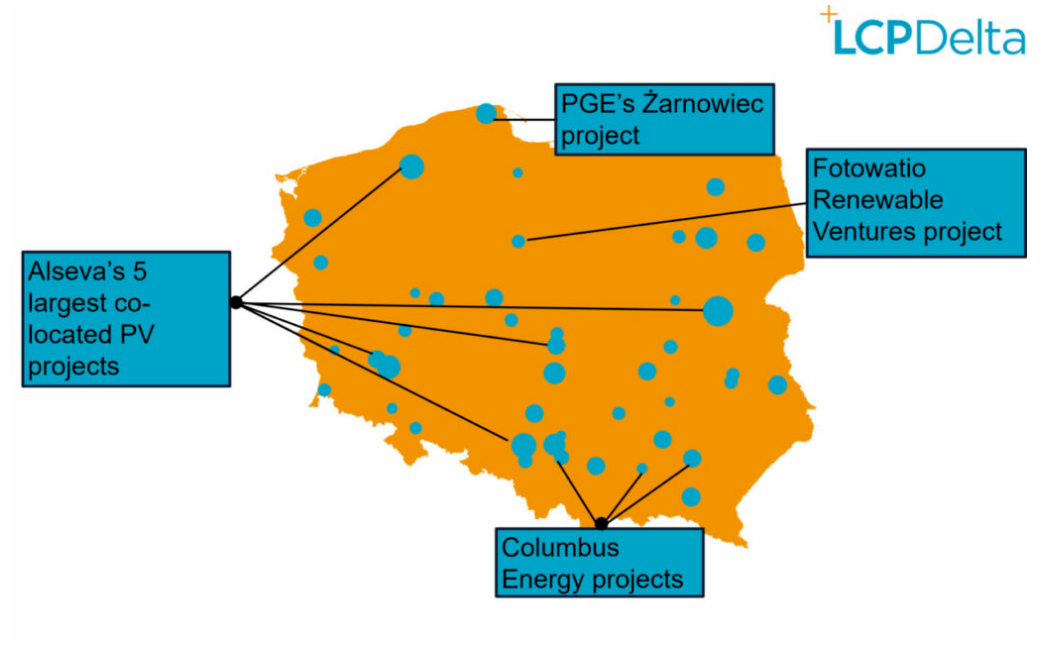

这些项目主要是独立项目,包括PGE在波美拉尼亚省开发的Zarnowiec项目。清单还包括Alseva和Fotowatio Renewable Ventures开发的9个光伏-储能共址项目。

Energy Cells项目在立陶宛的位置。每个项目的容量为50MW

这一地区其他国家的未来会怎样?

这一地区的其他市场将通过招标或为特定项目提供赠款等方式,为储能提供更有针对性的支持,启动增长。我们看到会提供或计划提供三种类型的支持:

储能招标:匈牙利将在2026年年底之前举行首次储能招标,招标约900MWh新电力储能容量。

对储能有具体要求的可再生能源招标:这是保加利亚目前正在探索的一个方案,为1.4GW可再生能源和350MW储能提供资金。

为战略项目或试点项目提供专项拨款:举例来说,爱沙尼亚的部分储能项目已从国家资助的一个融资机构环境投资中心获得了资金。

此外,在EASE储能全球会议上,能源和气候政策国务秘书Attila Steiner透露,匈牙利也在考虑为长期储能提供支持。

有针对性的支持机制可以为电池储能打开市场,尤其是在提供收入的确定性方面。这是在开放程度较低的市场中,储能常遇到的一个障碍。从长远来看,政策制定者应将重点放在向储能项目开放平衡市场上。在这个市场中,储能项目业主能够通过固有的灵活性获利。

由波兰输电系统运营商PSE提供的并网项目的项目位置

从宣布实施支持计划的意向到计划的实施之间,往往存在很大差距,这使增长被推迟到本十年的后半段。

确定储能的法律框架、确定资金来源以及获得欧盟对国家援助的批准经常被视为是导致延误的原因。在实施其7900万欧元(8500万美元)的"恢复和复原计划"以支持储能领域,罗马尼亚目前面临着挑战。同样,希腊的储能招标从首次宣布到实施也经历了漫长的旅程。

这些国家的早期发展主要由两类地方实体主导:大型电力开发商和可再生能源开发商,这是早期市场的典型状况。本地基础能够让开发商更容易度过具有潜在挑战性的开发周期。

随着这些市场的成熟,我们预计它们会吸引更多希望拓展新市场的国际企业的兴趣。这些企业很可能会寻找成熟的或具备施工条件的项目,加快进入市场的步伐。

可再生能源的加速部署可在减少电网碳足迹的同时,降低对天然气的依赖,为这一地区的长期储能发展前景提供动力。

波兰极有可能引领这一地区的储能部署,其他国家也会有一些机会,但我们至少还需要几年的时间才能看到大量储能容量上线。