三年前,宁德时代刚刚登陆深交所创业板板的时候,谁也想不到,其市值会在3年内飙升20倍,创始人曾毓群的身价会超过马云。

锂电池成为当下最强赛道,没有之一。

7月10日,全球新兴能源市场调研机构SNEResearch预测,到2023年,全球电动汽车对动力电池的需求达406千兆瓦时(GWH),而动力电池供应预计为335千兆瓦时(GWH),缺口约18%。到2025年,这一缺口将扩大到约40%。

全球动力电池市场份额仅次于宁德时代的LG化学宣布出手了。7月8日外媒报道称:LG化学计划在10年内斥资15万亿韩元(约合人民币855亿元)投入电池行业。相信届时又将有一大批A股公司从中受益。

最近的A股市场沿着整个锂电赛道发散的越来越细,从上游的锂矿到中游的电池各个部分的材料(包括正负极材料、隔膜到电解液)再到电池回收,市场的挖掘能力越来越强。

本期价值线研究院就以锂为中枢,整理各细分赛道上市公司分布情况,供读者参考。

动力电池世界企业概览

全球老二宣布855亿砸入动力电池,正极产能增长目标225%

A股哪些股票最受益?

最滚烫的新能源板块,又有一家巨头出手了。

7月8日,全球动力电池巨头LG化学计划斥资15万亿韩元(约合人民币855亿元)投入动力电池领域,具体到产能方面,LG化学计划将公司在韩国的电池正极产量提高至13万吨/年,而目前的年产能仅有4万吨,届时新目标产量将增长超225%。市场预期,如此庞大的扩产或将给LG化学供应链上的锂电企业带来大量订单。

按照全球动力电池出货量计算市场份额,截至2020年末,宁德时代的全球市场份额为25%,位居第一,LG化学紧随其后,市场份额达到23%,二者差距非常小,竞争非常激烈,一旦LG扩产达成,是否会取代宁德时代老大地位,值得关注。

截至2020年底,LG化学在全球拥有四个生产基地,分别位于韩国苍梧、美国霍兰德、中国南京、波兰,分别拥有的产能规模为18.2GWh、2.6GWh、35GWh、15GWh。近年来,LG化学的扩产计划一直都非常激进:

1、中国工厂,2018年LG化学斥资20亿美元,建设滨江工厂,预计到2023年全面投产,届时年产能将达到32GWh,2020年再投入5亿美元,扩建南京工厂;

2、波兰工厂,2020年LG化学并购了一家电池工厂,随后又贷款了4.8亿欧元,计划将波兰工厂产能提升至65GWh;

3、2020年底,LG化学与印尼政府签订了98亿美元的合作备忘录,计划建设覆盖矿山开采、冶炼、电池生产的全产业链工厂。

目前,LG化学的客户主要有欧洲的保时捷、宝马、奥迪等豪华车品牌,通过与通用绑定,拓展福特、FCA美国主流车企,同时依靠韩国本土市场,获得了现代起亚、CT&T等韩国客户,在中国市场的客户主要有吉利、上汽通用、国产特斯拉。

LG化学的股价于2020年走出了一波大牛市,累计涨幅高达356.5%,其最新总市值已高达61.56万亿韩元(约合人民币3509亿元)。

随着LG化学的疯狂扩产,其供应链上的企业大概率也都将受益。光大证券梳理了一份LG化学供应链上的投资标的:正极(当升科技、容百科技)、三元前驱体(中伟股份、格林美)、负极(贝特瑞、杉杉股份、璞泰来)、隔膜(恩捷股份、星源材质)、电解液(天赐材料、新宙邦)。

就在上周,韩国另一电池巨头SK创新也披露了扩产计划,到2025年拟将电池产量提高至200GWh/年,较此前宣布的2025年125GWh的目标,提升了60%。

另外,三星SDI正考虑在美国建设一个电池工厂,拟投资至少3万亿韩元(约合26.2亿美元)生产动力电池,并投资至少1万亿韩元为Rivian生产电池。

锂电池这些细分小赛道,你都了解吗?

(一)上游锂资源

关于最上游的锂资源,市场公认的一线龙头是赣锋锂业和天齐锂业,这两家公司去年下半年就开始启动上涨,这里就不多说了。

价值线研究院多次提示,可关注一些二线弹性涨幅较大的公司,这类“小而美”的锂资源公司近期均实现了较好收益。

具体上市公司例如:

天华超净:旗下天宜锂业目前有2万吨氢氧化锂产能,尚有2.5万吨电池级氢氧化锂项目正在建设中,与宁德时代有合作协议。

盛新锂能:盛新锂能前身为威华股份,成立之初的主营为中/高密度纤维板,随着 2016 年公司增资控股致远锂业,将业务布局延伸至锂盐和稀土等新能源材料业务,并于2020 年 9 月公司出售人造板业务,目前已聚焦于锂盐业务,营收占比50.85%。

融捷股份:融捷股份前身为路翔股份,现已完全剥离原沥青业务,布局锂电全产业链。在上游环节公司拥有优质甲基卡锂矿,且融捷股份是比亚迪的关联方,实控人为王传福表哥吕向阳,在新能源锂电产业链上游的一系列布局有望与比亚迪整车产业链形成协同对接。

川能动力:川能动力于 2016 年进行破产重组,大股东变更为四川能投,明确未来两年将拓展锂电领域。2020 年 11 月公司公告,拟现金 9.27 亿元收购能投锂业 62.75%股权,拥有金川县李家沟锂辉石矿采矿权,目前公司新能源业务营收占比58.61%。

此外,还有一条线就是盐湖提锂,价值线研究院曾在之前文章《一季度暴赚8亿,昔日四千亿龙头复牌倒计时,相关题材先涨为敬,发生了什么?锂资源供应安全严峻,越来越多资本瞄上盐湖提锂......》中有过详细介绍。

(二)中游电池材料

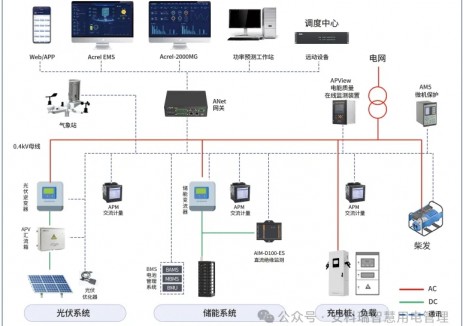

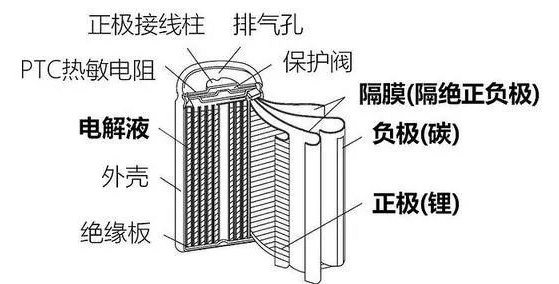

在产业链中游,锂电池各模块组成如下图:

其中最值得关注的四个部分就是:正极、负极、隔膜和电解液。这四个细分行业相对来说有更高的技术壁垒。

(1)正极材料及正极前驱体

目前,正极材料有两条主流的技术路线:三元材料正极和LFP磷酸铁锂正极。

三元材料正极一般是指镍盐、钴盐、锰盐三种成分进行不同比例调整组成的正极材料。有能量密度高,续航里程长的优点,但安全性相对较低,目前三元正极正在往高镍化方向发展。

而LFP磷酸铁锂正极指用磷酸铁锂作为正极材料,能量密度较小,但具有耐高温,安全性强,循环性能更好的优势。且磷酸铁锂生产的主要成本由氢氧化锂、硫酸亚铁和磷酸二氧铵构成,不含贵重金属元素钴和镍,因此成本低廉。

【三元正极】

容百科技:容百科技目前是国内唯一的一家高镍三元正极材料量产达500吨以上的隐形冠军。规划募投6万吨/年三元正极材料前驱体生产线,供应自身内部正极材料生产。

当升科技:国内锂电传统正极材料龙头企业。全球前十大锂电巨头均是公司客户。

厦门钨业:凭借子公司厦钨新能,其主营已经变成三元电池正极材料,分拆厦钨新能至科创板上市已经顺利过会。

【三元前驱体】

格林美:格林美2020年有13万吨三元前驱体年产能。另外格林美率先攻克了高镍NCA&NCM811前驱体与单晶前驱体制造技术,并大规模产业化,高端前驱体产品合计销售占总出货量的75%以上,产品主要供应三星、宁德时代和容百科技。

中伟股份:截止2020年年报,中伟股份已有约11万吨/年的三元前驱体产能,2.5万吨/年四氧化三钴产能,市场占有率约为18%。下游客户主要有LG化学、容百科技等。

华友钴业:今年5月,华友钴业宣布向杭州鸿源购买其持有的巴莫科技38.62%的股权,巴莫在高镍正极领域市占率位居国内第二,2020年市占率36%,仅次于容百科技。6月又准备发行可转债募资76亿用于高镍正极和三元前驱体的建设,预计在2023年可以建成。

湘潭电化:湘潭电化凭借在锰系材料领域的多年积累,锰酸锂和高纯硫酸锰产品成本控制优秀。参股公司裕能新能源主营磷酸铁锂正极材料。

【磷酸铁锂】

德方纳米:主营纳米磷酸铁锂正极材料,为行业内龙头企业。公司深度绑定宁德时代,为宁德铁锂主供,占宁德需求超 50%,并且独家供应亿纬锂能,今年正式供货比亚迪。

龙蟠科技:收购贝特瑞磷酸铁锂业务,目前合计产能约3.2万吨/年。

中核钛白:由于钛白粉生产过程中产生的废酸、硫酸亚铁可成为磷酸铁锂的生产材料,因此钛白粉企业生产铁锂正极有天然的成本优势。钛白粉老二中核钛白在磷酸铁锂扩产上十分激进,公告了50万吨的产能规划,势有要争夺磷酸铁锂老大的架势。

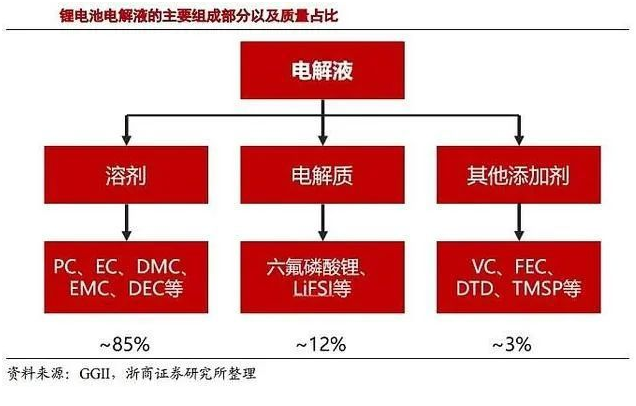

(2)电解液

锂电池电解液是一种溶解有六氟磷酸锂的碳酸酯类溶剂。

从价格涨幅上看,电解液是目前四大主材中需求缺口最为显著的,尤其是其中的六氟磷酸锂材料,年涨幅高达288.9%。直接导致溶质占成本比例达到50%。

(三)隔膜

锂电池隔膜是一种经特殊成型的高分子薄膜,薄膜有微孔结构,可以让锂离子自由通过。龙头恩捷股份市占率达到44.1%,行业壁垒较高,基本达到寡头垄断格局。

相关上市公司有:恩捷股份,星源材质,中材科技。

(四)负极

锂电池负极内部活性物质为石墨,或近似石墨结构的碳,导电集流体则是使用厚度7-15微米的电解铜箔。负极在锂电池的成本占比仅6%左右,需求量较少。主要上市公司有贝特瑞、璞泰来、杉杉股份。

券商最新观点

投资者对弱经济和强流动性预期转向一致

中信证券:投资者对弱经济和强流动性预期转向一致,短期市场极致分化接近尾声

在6月经济数据集中公布前一周采取全面降准的做法,实际上全面超出市场预期,相当于在中央层面明确定调前期商品涨价对经济存在负面影响,让投资者加速对宏观基本面形成共识,即经济复苏偏弱,流动性前景更宽松。

全面降准应对阶段性经济扰动并防范金融风险。我们认为此次降准大概率是为应对大宗商品涨价对小微企业的压力,而不是经济总量运行的因素。预计此次全面降准将释放约一万亿元长期资金,部分用于对冲MLF到期,并弥补7月中下旬税期高峰带来的流动性缺口,有一定的技术性层面考虑。降准将降低金融机构每年约130亿元的成本,同时有助于优化金融机构的融资结构,提升金融机构防范化解金融风险的能力和空间。

国君策略:科技成长进入觉醒时刻

近期沪深300弱化与成长风格领涨,正是成长性主导市场的最好展现。伴随宏观复苏见顶叠加中报窗口期,市场将聚焦盈利可持续增长的股票,高景气将是未来一段时间的投资主线。而业绩高增长的驱动力产业催化而非宏观层面,科技成长占优的局面会持续延续。

行业配置:紧扣分母驱动,聚焦中报盈利,掘金科技成长。行业配置重点推荐:1)拥抱新能源:电池材料(赣锋锂业)/动力电池(孚能科技)/锂电(亿纬锂能)/光伏;2)聚焦电子高景气:半导体(全志科技);3)新兴消费空间广阔:医美/化妆品;4)汽车(拓普集团)。