今年7月,国家发改委、国家能源局发布《关于加快推动新型储能发展的指导意见》,提出了坚持储能技术多元化目标;9月份,国家能源局再次发布《新型储能项目管理规范(暂行)》 ,进一步强调了储能项目的安全性。

储能项目的多样性和安全性是国家能源局所强调的重点。

从技术角度分析,尽管目前锂电储能风头正劲,但安全性不足的劣势可能让这一路线遭到更多新兴储能路线的冲击。

究竟哪一种路线才是最符合国家储能发展的呢?毫无疑问安全是首要考虑的因素,无爆炸、无火灾隐患的全钒液流电池有望成为规模储能的首选技术。

为储能而生的技术

1974年,在美国NASA的资助下,Thaller提出了一种新型的电化学储能技术——液流电池。

液流电池是利用正负极电解液分开,各自循环的一种高性能蓄电池,具有容量高、使用领域广、循环使用寿命长的特点,是一种新能源产品。

经过多年的发展,液流电池衍生出全钒液流电池、锌溴液流电池、铁镍液流电池等多种路线。现阶段,全钒路线最为成熟,且是我国主要推崇的路线,已经达到商业化初期阶段,欧美国家受制于钒的获取,因此走的是锌溴路线。

全钒液流电池是一种优点与缺点同样鲜明的电池,通过详细对比不难发现,全钒液流电池是最适合作为储能设备的,说其是为储能而生也并不过分。

具体而言,全钒液流电池循环次数高,达5000-1000次,这就意味着电池寿命可能长达20年;不易燃烧,安全性好,并且能够100%放电,而不损害电池。

同时,全钒液流电池具有模块化功能,储能系统的功率可以通过增减电池的数量来控制,而储能容量则可以通过电解液的体积和浓度来调节,能够满足储能端的个性化要求。

这些优势都是其他电池路线所不具备的。

来源:头豹研究院

当然,全钒液流电池也并非完美无瑕,由于能量密度仅为15-50Wh/kg,再加上是液流系统,因此全钒液流电池的体积远大于其他电池,往往采用集装箱甚至建筑的方式储存,不易轻易搬动。同时,全钒液流电池也需要较为温和的温度环境,5-40°的工作温度所能适用的场景并不多。

这些缺点影响了全钒液流电池在电动车上的应用,但却与储能站的需求相契合,尤其是很多大规模储能站,需要安全稳定的储能设备,无疑稳定,寿命较长的全钒液流电池将是首选。

其他电池方面,铅炭电池不环保,锂电池存在安全隐患,锌溴液流电池又存在较强的自放电现象,钠硫电池工作温度过高,显然都与储能站的要求并不匹配。

仅从性能考虑,全钒液流电池是储能场景的最佳选择。

制约全钒液流电池发展的因素还是在于成本过高,尤其是储能站可以梯次利用二手电动车动力电池的情况下,更是放大了全钒液流电池高成本的弊端。

据不完全统计,目前全钒液流电池成本大约在3-3.2元/Wh,与之对比锂电池的平均成本可能仅为1.2-1.5元/Wh,约为全钒液流电池的40%左右。

尽管目前全钒液流电池成本较高,但对比锂电池价格的历史走势,全钒液流电池大概率会随着规模放量而成本骤降。

在锂电池刚刚商业化兴起的1991年,锂电池成本高达7523美元/KW,但随着锂电池技术的不断迭代与成熟,锂电池的价格一路走低。

目前,全钒液流电池正处于爆发前期,2019 年装机规模为 20MW,2020 年装机规模达 100MW,增速很快但绝对值极低。

按市场份额计算,全钒液流电池的市场渗透率不足1%。但未来几年,全钒液流电池有望迎来爆发,市场乐观预计到2025年全钒液流电池储能市场渗透率将达到20%,至2030年达到30%。

规模增长势必带来成本的下降,当成本不再是问题,那么全钒液流电池可能就将成为储能市场的主流路线之一了。

钒可能成为下一种战略资源

如果全钒液流电池最终胜出,那么极有可能提升我国在全球新能源产业中的地位。

全钒液流电池的正极与负极用的都是金属钒,因此钒的产出至关重要,值得高兴的是,我国金属钒资源十分充足,不存在受制于人的情况。

据USGS数据,全球已探明钒矿储量共计2200万吨,其中中国储量达950万吨,占总比重的43%;俄罗斯和南非分列二三位,分别占全球钒矿储量的23%和16%。

由于钒是一种小金属,应用场景并不丰富,目前全球近62%的钒由中国产出,俄罗斯和南非分别产出21%和9%。

不难看出,中国与俄罗斯是世界钒金属的主要出产国,这就导致欧美国家在获取钒上可能会遭遇限制,因此他们的液流电池主推的都是效果一般的锌溴路线,而放弃了更适合储能的全钒路线。

钒的价格主要受双重因素印象,其一是钢铁需求,其二是环保要求。

在过去,钒主要被用作钢铁中所添加的元素,以此增加钢铁的强度。这就导致很长时间中,钒的价格都与钢铁需求密切相关。例如2018年中国提高了螺纹新国标,受此影响钒价飙升。

此外,钒的提炼主要分为石煤提钒和钒渣提钒两种。

石煤提钒主要采取直接燃烧的方式,方法简单,成本低廉,因此是以前钒的最主要产出方式。但显而易见,这种方式极为不环保,所获取的钒以牺牲环境为代价,因此已经在2017年基本被暂停,这一度引发了钒价的短期上涨。

现阶段,钒的生产主要为钒渣提钒,由于环保因素,中国在2018年禁止对于钒渣的引进,这就导致行业中钒的需求进一步紧张。

如果未来全钒液流电池放量,那么可能带动钒金属的需求进一步趋紧,在产能有限的情况下,未来钒可能成为下一种重要的战略资源。

谁是“全钒时代”受益者

全钒液流电池将会带来两大产业机会:金属钒的需求放量、全钒液流电池的研发。

正如前文所述,中国产出了全球62%的金属钒,因此一旦全钒液流电池普及,那么大量的需求会使得钒的供需结构发生本质变化,当然这种供需改变会是一个长期的过程。

供需影响着价格,当金属钒供不应求,那么钒的价格空间势必上涨,就好像如今的硅料那样。因此对于金属钒提炼的产业上游来说,将会是直接的受益者。

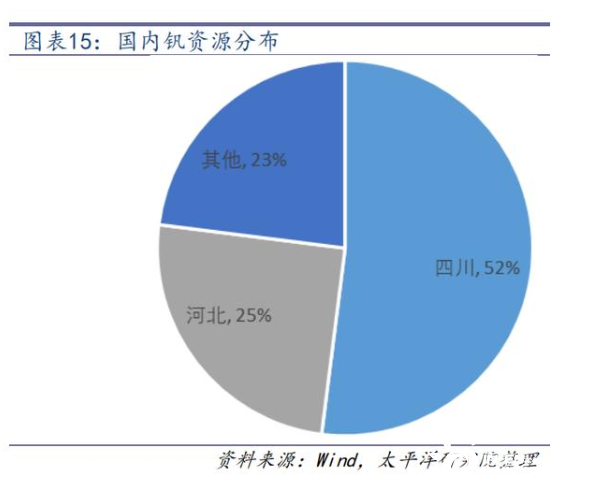

从国内市场看,目前钒矿主要分布在四川和河北两省份,占比分别为52%和25%。由于海外钒渣禁止引进,而石煤提钒又被禁止,这就导致目前钒的生产势必只能依靠四川和河北两省。

进一步聚焦,攀钢钒钛势必会成为上游最大的受益者。依托全球最大钒钛磁铁矿,攀钢钒钛的钒制品产能达到 4.2 万吨,市占率全球第一。同时,攀钢钒钛还具备钛白粉 23.5 万吨的生产能力。

产能只是一方面,更重要的是攀钢钒钛与大股东攀钢集团紧密相连,买断了其所有的钒渣制品,从源头上保证了公司的核心竞争力。2020年钒制品营收42.4亿元,占总营收的56%,是公司最核心的盈利产品。

除攀钢钒钛外,河北的河钢股份也是主要受益者之一,具备年产2.2万吨钒制品的能力,并对外销售钒渣制品。

但河钢股份钒产品2020年的营收却仅为13.06亿元,仅占总营收的1%左右。可见河钢股份更多是把钒作为产业链的一环布局,并未寄望于此获得太大的收益。

电池应用端方面,国网英大应属于绝对龙头,钒电池由其旗下子公司武汉南瑞运营,具备完整的电池设计、材料研制、系统集成能力,已经成功研发出钒电池电堆和 250kW/500kWh 储能系统。除国网英大外,上海电气也在布局钒电池,并已推出兆瓦级全钒液流电池。

非上市公司方面,北京普能收购了全球钒电池鼻祖VRB Power Systems,拥有其全套专利技术,已经在全球各地开始布局储能项目,是全球化做的最好的公司;大连融科背靠大化所,是国内的技术先驱。

从技术角度考量,全钒液流电池已经具备了成为储能主流技术的前景,但成本与规模的奇点何时出现,是制约这个路线最终有多大突破的关键。