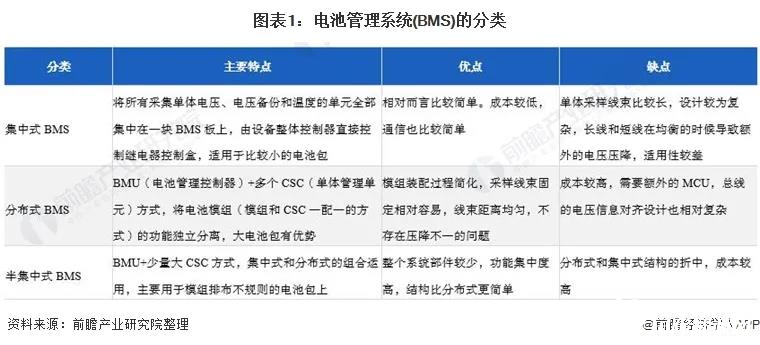

电池管理系统(BMS)俗称电池保姆或电池管家,主要就是为了智能化管理及维护各个电池单元,防止电池出现过充电和过放电,延长电池的使用寿命,监控电池的状态。根据管理架构分类,BMS产品主要有三种类型:集中式BMS、分布式BMS和半集中式BMS。

产业链剖析:涵盖多种参与者类型

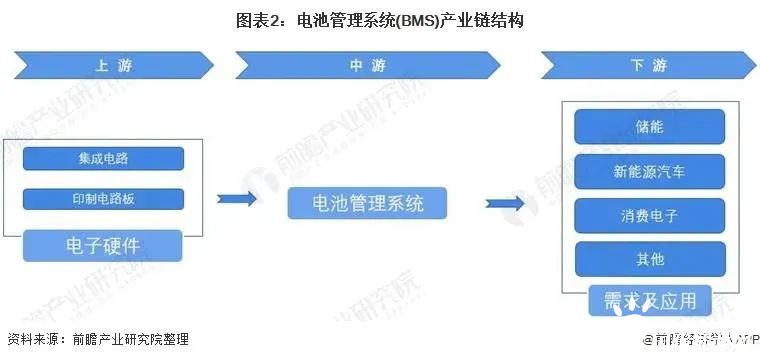

典型的BMS由硬件电路、底层软件和应用层软件构成,其中硬件电路是BMS的基础,其元器件供应商和PCB加工制造商构成了BMS的产业链上游;软件系统是BMS实现功能的主体,也是BMS的大部分附加值所在;BMS的下游包括了新能源车、储能和消费电子等行业等。

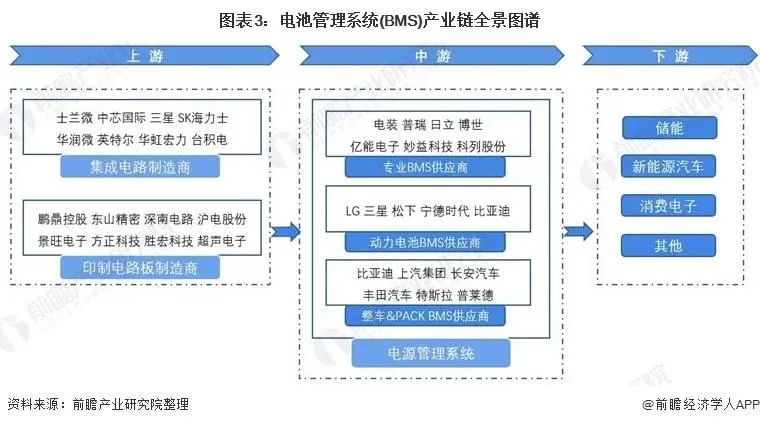

从电池管理系统(BMS)各产业链的代表企业来看,上游集成电路行业的代表企业有士兰微、中芯国际、台积电等;印制电路板代表企业有鹏鼎控股、东山精密、深南电路等。中游BMS行业分为多类参与者,其中专业BMS供应商有电装、亿能电子、妙益科技等,动力电池BMS供应商有LG、三星、宁德时代等,整车&PACK BMS供应商有特斯拉、上汽集团、长安汽车等。

行业发展历程:与电池发展相关联

我国电池管理系统产业的发展主要是伴随着新能源汽车电池市场的发展而发展,主要经历了技术探索期、技术验证期、大规模应用期三个主要阶段。经过多年的技术研发和产品试验,我国电池管理系统产品的技术水平得到较大幅度提升,具备热管理、充放电管理、安全管理及通信等功能,技术性能接近国际水平。

上游供给情况:集成电路和印制电路板供应规模持续上涨

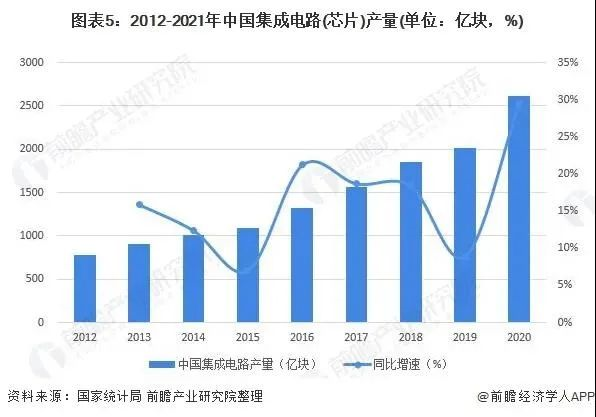

首先在,在电池管理系统上游集成电路供应方面,我国集成电路行业主要代表企业不断突破技术壁垒,促进我国集成电路行业的发展。在集成电路产量方面,根据国家统计局统计数据,近年来中国集成电路产量持续增长,增速波动变化。2020年,中国集成电路产量为2614.7亿块,同比增长29.6%。

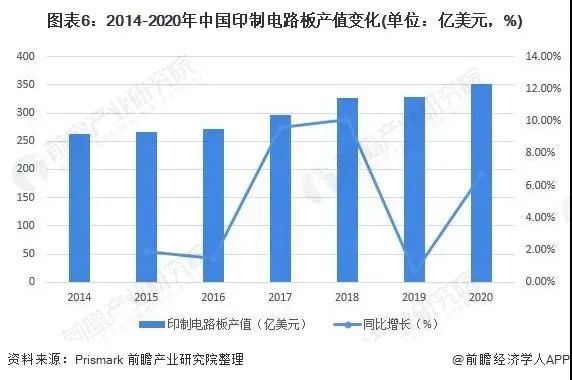

在电池管理系统上游印制电路板(PCB)供应方面,PCB的制造品质不但直接影响电子产品的可靠性,而且影响下游产品整体竞争力。目前在下游应用领域方面,通讯电子、消费电子已成为PCB应用的主要领域。根据Prismark统计,2014-2020年我国印制电路板产值连年上涨,2020年我国印制电路板的总产值达到了约351亿美元,同比增长6.69%。

下游应用情况:汽车方向BMS布局较多

目前国内的电池管理系统行业发展主要聚焦在汽车动力BMS、储能电能BMS、消费电子BMS等领域,其中汽车动力BMS企业数量较多,主要是受到新能源汽车产业扶持政策的推动影响,从而带动BMS等汽车配套产业市场快速扩张。

产业发展现状

1、市场规模:行业市场规模波动性变化

在国内电池管理系统行业技术进步和应用范围不断扩大的带动下,我国电池管理系统BMS市场需求规模也增长迅速。结合我国电池管理系统主要下游市场的需求分析及GGII等数据测算,2018年以前中国电池管理系统市场需求规模逐年增长,2019年由于新能源行业补贴大幅下滑导致新能源汽车市场整体增速大幅下降,我国新能源汽车动力电池BMS装机量也首次出现下滑,最终导致国内电池管理系统行业整体需求规模下降至91亿元,2020年我国电池管理系统(BMS)行业市场需求规模小幅回升至97亿元。

2、细分产品:集中式BMS为主要产品类型

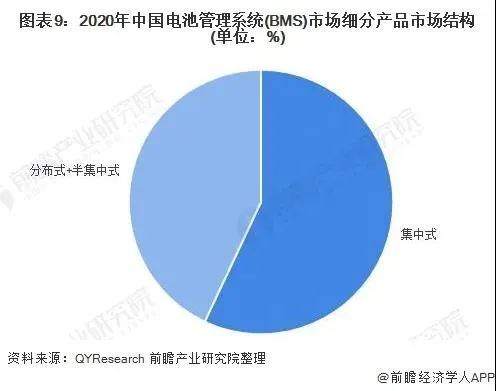

我国BMS产品主要有三种类型:集中式BMS、分布式BMS和半集中式BMS。从应用占比来看,2020年集中式BMS出货量占据最大市场份额,其销售占比达到57%,而分布式BMS和半集中式BMS的销售占比共43%。其中,集中式机构由于成本低、结构简单比较适用于小型设备的电池包;而分布式可复制性高,能够应用于多种不同的设备电池包,有望成为未来技术发展主要方向。由此整体反映出,目前国内的电池管理系统应用技术水平有待继续加强。

3、细分领域:电动汽车BMS是主要市场

电池管理系统的主要用于智能化管理及维护各个电池单元,防止电池出现过充电和过放电,延长电池的使用寿命,监控电池的状态。电池管理系统是电池系统的“核心大脑”。根据中国电动汽车百人会、锂电大数据等公开资料,我国电池管理系统市场中,电动汽车行业BMS的市场占比提升迅速,从2016年的37%增长到了2020年的54%;而相比较而言,储能MBS和消费电子MBS的市场占比则出现了下降,2020年二者占比分别为23%和24%。

产业竞争格局

1、区域竞争:以广东省为主

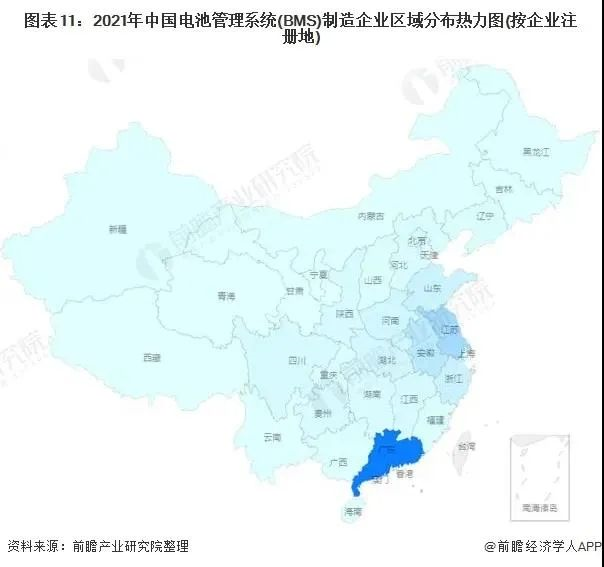

从行业企业区域分布来看,根据前瞻智慧招商系统检索到的在业的电池管理系统(BMS)生产企业分布情况,目前我国的在业电池管理系统(BMS)生产企业主要集中在广东省,其次在浙江、江苏等沿海经济发达省份也有一定分布。

2、企业竞争:宁德时代为动力BMS龙头

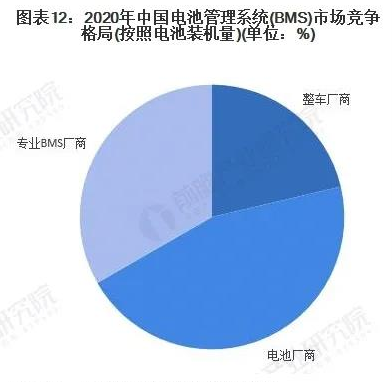

BMS市场参与企业主要为三大类型:整车厂商、动力锂电池厂商、独立的BMS生产商。其中,整车厂商生产的BMS装机量约占总量的21.3%,电池厂生产的BMS装机量约占45.4%,专业的BMS厂商约占据33.3%的份额。

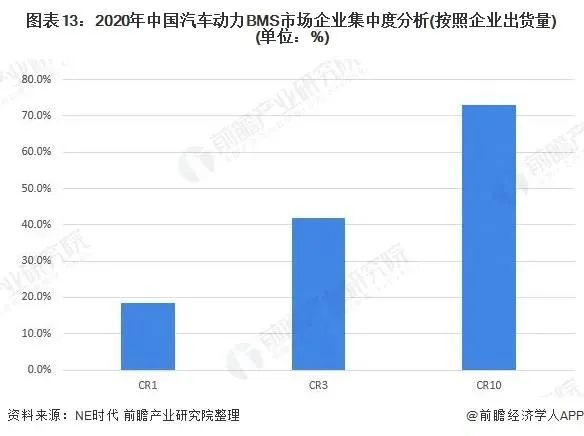

在具体企业市占排名方面,国内的电池管理系统市场发展主要是随着新能源汽车行业的兴起而得以快速提升,新能源汽车也是国内电池管理系统的主要应用市场。根据NE时代的统计资料,2020年在企业汽车动力BMS市场,行业企业累计出货量共计124万套。其中,宁德时代以228166套的出货量,18.4%的市占率位居全国第一;其次是比亚迪、特斯拉的市占率分别为12.4%、11.2%;前十企业的占比率达到73%。整体反映出在汽车动力BMS市场的企业集中度较高。

在储能等其他细分领域,专注于BMS开发的专业BMS厂商还比较少,市场集中度较低。主要原因是储能市场还处在初期,大部分厂商都没有进行储能相关BMS的开发。在实际的商业环境中,也有厂家购买电动汽车电池BMS用作储能电池的BMS用,在未来专业电动汽车的BMS生产厂商也极有可能成为大规模储能项目使用的BMS供应商的重要组成部分。

产业发展前景及趋势

1、行业发展趋势体现在技术、市场和竞争三方面:

我国电池管理系统行业发展趋势主要体现在技术、市场和竞争三个方面。在技术上,BMS相关软件算法不断优化,逐步朝着高集成化、高精度估算、智能化的趋势发展;在市场上,BMS需求量将随着新能源汽车市场渗透率提升而增大,储能BMS市场需求随着产业发展也有待进一步释放;在竞争上,随着电池管理系统企业数量越来越多以及技术要求的升级,行业企业或面临着新一轮的洗牌。

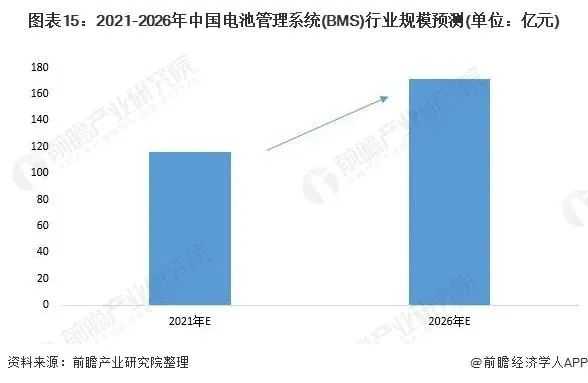

2、市场潜能持续释放,预计2026年行业市场将超170亿元

作为电池系统的重要组部件,电池管理系统的行业技术水平在近几年也得到快速提升,消费者对电池安全性能不断提高要求,电池管理系统在动力电池体系中的价值愈发凸显。未来,随着我国BMS厂商数量逐步增多,产品类型更加丰富,电池管理系统相关行业标准的不断完善,以及动力电池系统性能逐步升级和储能BMS市场开启发掘,我国电池管理系统未来的发展空间十分广阔。从行业市场历史数据来看,预计到2026年我国电池管理系统(BMS)行业规模将达到171亿元。