如果用一个词来总结2021年的储能产业,人们首先想到的是两个字——“震惊”。这种震惊是因为很多事情的发展都超出了大家的认知和预期。

储能电站发生火灾,烧出了储能行业一系列政策;

锂电材料价格整体上涨了一个极为夸张的弧度,尤其是碳酸锂的价格超400%的涨幅让电化学储能厂商倍感压力;

《抽水蓄能中长期发展规划(2021-2035年)》发布,让“十四五”期间抽水蓄能电站的建设目标落在1.2亿千瓦的高标准上,同样惊艳四座;

储能领域的新技术同样让人震惊,无论是钠电池还是铝电池都表现出取代锂电池的强硬技术水平;

各地出台的电价改革政策不断加大峰谷电价差,让储能参与电力辅助服务市场变得有利可图;

而储能各家企业扩产的节奏也更令大家叹为观止,从各企业规划看,百GWh,已经无法满足发展需求,600GWh的目标成为主流企业的标配;

新型储能异军突起,根据国网公司数据显示,2021年新型储能装机高达4GW;

储能相关企业市值以肉眼可见的速度上涨,同样令人震惊,尤其是宁德时代的市值在2021年5月31日已经突破万亿,更让人叹服;

共享储能的发展速度同样振奋人心;

储能企业跨界氢能也让2021年整个行业充满惊喜。

总而言之2021年的储能产业发展速度在加快,技术在进步,规模在增加,盈利能力在提升,一切都向着美好的方向迈进。

一、储能安全引发强烈关注

2021年4月16日12时17分,北京市丰台区南四环永外大红门西马厂甲14号院内北京国轩福威斯光储充技术有限公司储能电站施工调试过程中起火,事故造成2名消防员牺牲,1名消防员受伤,电站内1名员工死亡。火灾造成直接财产损失1660.81万元。11月22日,北京丰台区储能电站起火爆炸事故调查报告正式发布。报告认为,电池间内的磷酸铁锂电池发生内短路故障,引发电池热失控起火。

此次事故为储能安全再次敲响了警钟,之后国家屡次下发针对储能电站的安全,一些储能电站项目得到更加审慎的对待。血的教训之下,9月24日,国家能源局发布的《新型储能项目管理规范(暂行)》按照安全第一、规范管理、积极稳妥原则,对包括规划布局、备案要求、项目建设、并网接入、调度运行、监测监督等环节在内的各项管理提出了具体规定。在年底,年12国家能源局发布《关于做好今冬明春电力行业火灾防控工作的通知》指出,电力企业要开展电化学储能电站安全风险隐患专项治理行动,重点排查和评估设置在人员密集、高层地下、易燃易爆品周边等场所的电化学储能电站,对于存在重大事故隐患的,依法予以停用、搬离。强化新能源领域消防安全风险隐患源头管控,提升本质安全水平。

储能头条点评:储能安全问题是产业发展的必要前提,一场伤亡事故可能会让整个储能产业的发展陷入停滞状态。

关于储能的标准与安全规范,世界各国都在探索中,目前还没有完善的标准体系。欧美在电化学储能应用方面走得比较早,相应的也有大量的数据做支撑。从欧美各国的实践来看,美国、德国在很多地方值得学习和借鉴。

但因储能系统的应用场景更为丰富和复杂。户用、工商业、电网调频等不同的应用场景对安全性的要求也不尽相同,储能系统在调频时高倍率充放明显比纯粹的削峰填谷要苛刻得多,不同等级的储能产品对安全的要求有着天壤之别。因此建议我们国家做好分类细化的储能安全标准体系,尽量把储能的安全事故发生率降到最低。

二、材料价格疯涨

锂电材料环节在2021年价格普遍上涨,极材料、负极材料、电解液和隔膜等四大主材及其上游材料都在享受行业红利。

从这里可以看到,锂电主材都在价格暴涨中,其中甚至有同比涨幅逾400%。三元材料价格波动主要受到镍、钴、锰、锂金属价格及供需结构的影响。2021年全年,在镍、锰价格走向相对平稳的背景下,价格涨幅较大的钴锂引领了三元材料的走势。

不过,2021年表现最为“出色”的莫过于电池级碳酸锂,一年大涨418.87%。磷酸铁锂电池装机量在2020年下半年以来,势头暴涨,从2021年5月以后,超过三元电池。这背后一个重要因素就是原材料的暴涨,让电池集成商为了压低成本,从而选择了与三元材料比较起来更有成本优势的磷酸铁锂材料。这也促成了自八月以后电池级碳酸锂价格的暴涨。

储能头条点评:锂电材料价格上涨影响的不仅仅是动力电池和电动汽车,它对电化学储能电站的影响也是非常大的。尤其是在多地强制光伏、风电项目必须配备一定规模的储能之后,很多项目因为必须配储能导致项目投资收益率从8%以上降到6.6%左右,有的项目为了应付检查,只好选择配质次价廉的储能系统,在项目实际投运后,并不打算真的使用配备的储能电站,而这些质量可能存在隐患的储能电站也可能给电厂安全带来威胁。对于电化学储能来说,我们依然希望其成本可以迅速降低,如果做不到这一点,这种储能模式可能会被其他储能方式替代,抽水蓄能、空气储能、氢储能等类型未来可能将其替代。

三、抽水蓄能定下1.2亿千瓦“小目标”

抽水蓄能无疑是储能技术最成熟的,同时也是最经济的储能方式,目前我国已形成较为完备的规划、设计、建设、运行管理体系。这么些年中尽管电化学储能发展迅速,但是作为储能电站,抽水蓄能所占比重就没低于90%。

2021年国内共核准16个抽水蓄能项目,共计2290万千瓦;国网新源有六个项目,840万千瓦,南方调峰调频公司有三个项目,360万千瓦,三峡建工有三个项目,450万千瓦,国家能源集团有两个项目,380万千瓦,湖北能源负责的项目140万千瓦,豫能控股120万千瓦。

已经建成项目3335万千瓦,在建项目5323万千瓦,两者相加8658万,加上2021年核准项目,也就是说约有1.2亿千瓦抽水蓄能项目为储能支撑最后底线。

2021年,三峡集团、中核集团、华源电力、华电集团等企业纷纷开工建设新的抽水蓄能项目。其中福建因为地势优势,福建设国资委也投入了此次抽蓄急行军。

储能头条点评:抽水蓄能是储能成本最低的储能类型,适合大规模的调峰使用,虽然其初始投资数额较大,但从其全生命周期的储能成本看,这种方式是最适合国内调峰调频需要的。未来10年,抽蓄电站都能陆续建成投产,估计将会有4亿千瓦装机规模。

四、储能新技术刷新认知

当锂电池司空见惯的时候,新技术带给我们很多惊喜,其中最大的惊喜莫过于钠电池的诞生。2021年7月底,宁德时代正式公布了其第一代钠离子电池技术,成功掀起了钠电池的风潮。钠电池在-20°C低温环境中,也拥有90%以上的放电保持率;系统集成效率可达80%以上;热稳定性远超国家强标的安全要求。此外,铝电池也作为前沿技术引起行业关注。亚洲电池研发公司Saturnose计划推出一种固态可充电铝离子电池EaI,使用铝和铌以及固态电解质,阴极采用岩盐结构,能提供600Wh/kg能量,比市面最高能量密度的电池高三倍。而且铝电池计划在2022年对其实现商业化,也让人们对此充满期待。

储能头条点评:电池技术的推陈出新是始终不能间断的行业发展的动力,2021年电化学储能新技术不断涌现很可能是因为锂电原材料价格上涨倒逼行业技术研发转向其他材料领域,对于整个储能行业来说,低成本、高安全性的储能材料是技术研发的重点方向,新技术一旦成熟,锂电很可能被挤出市场,而先布局的企业会抢占先机。

五、峰谷电价差拉大

储能行业在很长的一段时间内因为没有好的盈利模式始终处于依赖补贴才能发展的状态中。但在2021年之后这种情况可能会被改写。2021年7月29日,国家发展改革委发布分时电价新机制,要求各地结合当地情况推行分时电价。

此后国内二十多个省、市、自治区发布全新的电价政策,电价高峰电价上浮超20%,对于储能行业来说政策实现了重大利好,储能通过参与调峰获得盈利具备现实的可行性。

储能头条点评:峰谷电价差调整后,储能将回归商品属性,通过参与电力市场服务获得利润让更多的储能项目可以获得较高的投资收益,整个储能产业也会因此吸引大量投资进场,这对于构建以新能源为主体的新型电力系统来说同样是好消息。

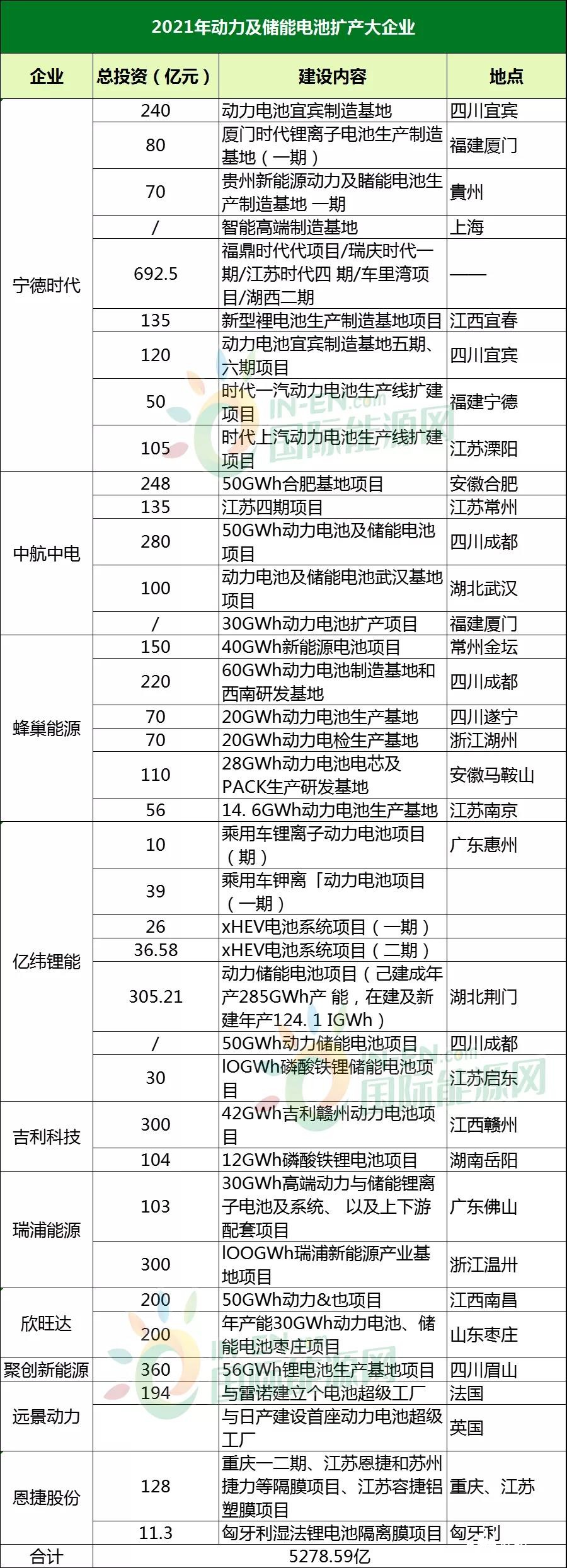

六、扩产是主流

2021年,储能各家企业竞相扩产,锂电龙头企业宁德时代斥资150亿扩产,仅福建和贵州的两个项目加起来扩产规模已达40GWh。储能头条不完全统计,2021年国内外头部企业已宣布的未来五年扩产产能已接近2.5TWh。即使保守估计,锂电池产能扩产亦颇为惊人。

储能头条点评:各个企业不断扩产不由得让人对未来的锂电产能是否会出现过剩问题隐隐有些担心。因为根据行业测算,2025年新能源汽车产量约900万辆。如果按照900万辆新能源汽车数量来推断,2025年动力电池总需求量也只有约600GWh,如果再叠加200GWh的储能及200GWh的国外市场竞争,市场最多需求为为1TWh。

但从几个头部企业的扩产节奏看,宁德时代、比亚迪、蜂巢能源三家公司的扩产计划都在600GWh以上,储能的扩产目标远远超过市场需求,产能过剩可能会在未来的某一刻突然到来。

或许很多企业有一种赌的心态,就是看项目投产的速度,谁先投产谁可能会抢占更大的市场份额,因此2022年各储能企业会加快储能产线的建设速度,以此期待尽快拿下更多的市场份额。

七、新型储能异军突起

2021年7月23日,国家发展改革委和国家能源局发布《关于加快推动新型储能发展的指导意见》。根据指导意见内容显示:到2025年,实现新型储能从商业化初期向规模化发展转变。装机规模达3000万千瓦以上。到2030年,实现新型储能全面市场化发展。这个目标是今年底4GW装机规模的7.5倍。这也意味2022-2025年期间,新型储能存在至少26GW的成长空间。

储能头条点评:以飞轮储能、压缩空气储能、超级电容等为代表的新型储能的发展将在政策的支持下得到快速的成长。新型储能也将由商业化初期向规模化发展迈进。在实现安全性、经济型双重保障之后,其装机需求及增速被寄予厚望。分布式新能源、微电网、大数据中心、5G基站、充电设施、工业园区等其他终端用户都将成为新型储能的参与者,除了传统的锂电储能之外,压缩空气储能、氢储能、热储能等不同的储能应用方式都会有各自的施展空间。

八、储能企业市值上涨

今年储能相关企业的市值也实现了普涨态势,除了有着“宁王”之称的“宁德时代”市值在2021年5月31日突破万亿大关。

比亚迪、亿纬锂能、恩捷股份等市值超过千亿的上市公司达11家,其中涵盖锂电池业务的上市公司3家,涉及锂电上游材料的上市公司7家,锂电设备概念上市公司1家。2021年首次晋升千亿市值的企业包括璞泰来、先导智能、天赐材料和华友钴业等。根据储能头条记者不完全统计,锂电板块整体涨幅达76.38%,固态电池整体板块涨幅达71.19%,钠离子电池板块整体涨幅达67.36%。整个储能相关业务板块市值普涨是不争的事实。

储能头条点评:储能产业相关上市公司市值上涨反应出投资人对于整个行业的态度是积极的。今年多个利好储能的政策出台,也起到了推波助澜的作用。储能相关企业市值上涨有利于各个公司有更充足的资金用于研发和扩产,对于整个行业的发展来说也是极为有利的。

九、共享储能大爆发

共享储能,即电站资源不专属于某一新能源站或电网,而是以电网为纽带,为多个新能源电站提供共享储能服务,为新能源电站增发电量、促进新能源消纳,即1对N的服务。

2021年是共享储能爆发的一年,2021年青海、宁夏等六省先后在政策中明确提出建设发展共享储能。目前约有共有84个共享储能项目已经通过备案或公示,主要分布在内蒙古、湖北、山西、宁夏、甘肃等9个省份,项目总规模超12GW/24GWh。其中湖北省项目最多有24个共享储能项目;共享储能单个项目规模越来越大,目前已有7个项目规模达到1GWh。

储能头条点评:“共享储能”的商业模式充分考虑到了各方需求。对于新能源企业来说,在降低了新能源配套储能的建设成本的同时还省下了储能设施的日常运维成本,而且未来能充分享受到电网侧储能峰谷电价差收益。对于电网企业来说,“共享储能”商业模式可以推动储能行业经济社会效益最大化。可以预见,不久的将来,储能共享时代的到来是大势所趋。

十、储能企业跨界氢能

随着氢能产业的火热,很多锂电企业开启了跨界氢能之路。储能头条记者不完全统计,2021年,至少超10家储能企业已对外明确展开氢能产业布局。跨界公司类型涵盖材料、电池、设备等,不同公司跨界的原因存在细节上的差异。阳光电源、宁德时代、先导智能、骆驼股份、超威集团等都在不同程度布局氢燃料电池领域。

储能头条点评:氢燃料电池从严格意义上讲也是储能领域的一种方式,不过目前氢燃料电池技术门槛很高,有些关键设备没有实现国产化,随着国内部分以锂电为主营业务的企业进入氢燃料电池领域,后续会给氢储能带来新鲜血液,为氢储能后续的技术进步和成本降低奠定基础。

综上所述,2021年的储能产业充满惊喜,展望2022年,新能源和储能将高度融合发展,各项新型储能技术将实现小规模示范,储能参与电力辅助服务市场的深度将进一步加大,而锂电材料的价格上涨可能让很多动力电池企业无法如期交货。2022年的储能产业发展将进入一个新的高峰,让储能头条陪您一起抓住机遇迎接挑战!