1. 新能源大势所趋,储能必不可少

双碳背景下,风光发电将成为未来主要能源形式。单位 GDP 二氧化碳排放量下降 18%等的量化目标也被写入十四五规划等 一系列中央政策,“双碳”已经成为我国现代化建设的核心议题与目标。截至 2021 年 10 月,风电和光伏的累计 装机量分别为 3 亿千瓦和 2.8 亿千万,占整体装机量的比例也上升至 13%和 12%。展望未来,随着双碳行动的 不断推进,风光发电依然将保持较快的装机增长速度,按照中信建投电新的预测,到 2025 年,风电单年新增装机量将由 2021 年的 43GW 升至 75GW,光伏单年新增装机量将由 2021 年的 61GW 升至 2025 年的 145GW。

风光新能源存在天然不稳定性,造成消纳困难。在大力推动风光发展的同时,由于风光发电受自然条件、 天气、地理位置等诸多因素影响,输出功率存在明显的波动性、间歇性和随机性,从而造成其电能在电网系统 中的消纳困难,进一步引起弃风弃光的现象。以风电为例,2020 年全国弃风电量 166.1 亿千瓦时,其中,弃风率超过 3.5%(全国平均弃风率)的地区包括新疆(10.5%)、甘肃(6.4%)、蒙西(7.0%)、青海(4.7%)、河北 (4.7%)五地,而这五地恰恰是我国风能资源最为丰富的地方,占到了 I 类风能资源的 100%,II 类风能资源的 97%以上,光伏也存在着类似的资源丰厚地区弃光率高的问题。随着风光发电的发展,这些地区风光装机的进 一步提升将更加凸显全国风光电源发展不平衡不充分的矛盾。

储能技术将成为未来解决新能源出力问题的利器。为解决新能源快速发展带来的消纳问题,电力系统的灵活性资源必须也有相应的发展:当不确定性因素造成系统电力供应大于需求时,系统可以“向下调节”减少出 力,从而减少发电被弃,尽快恢复供需平衡;当不确定性因素造成系统电力供应小于需求时,系统可以“向上 调节”增加出力,从而满足负荷需求,避免负荷削减。灵活性资源主要包括煤电改造、天然气发电和储能技术 等,煤电和气电由于不符合碳中和的大趋势,不能作为应用主体,因此储能技术便引来了属于自己的时代。

2. 抽水蓄能和电化学储能是未来的主力发展方向

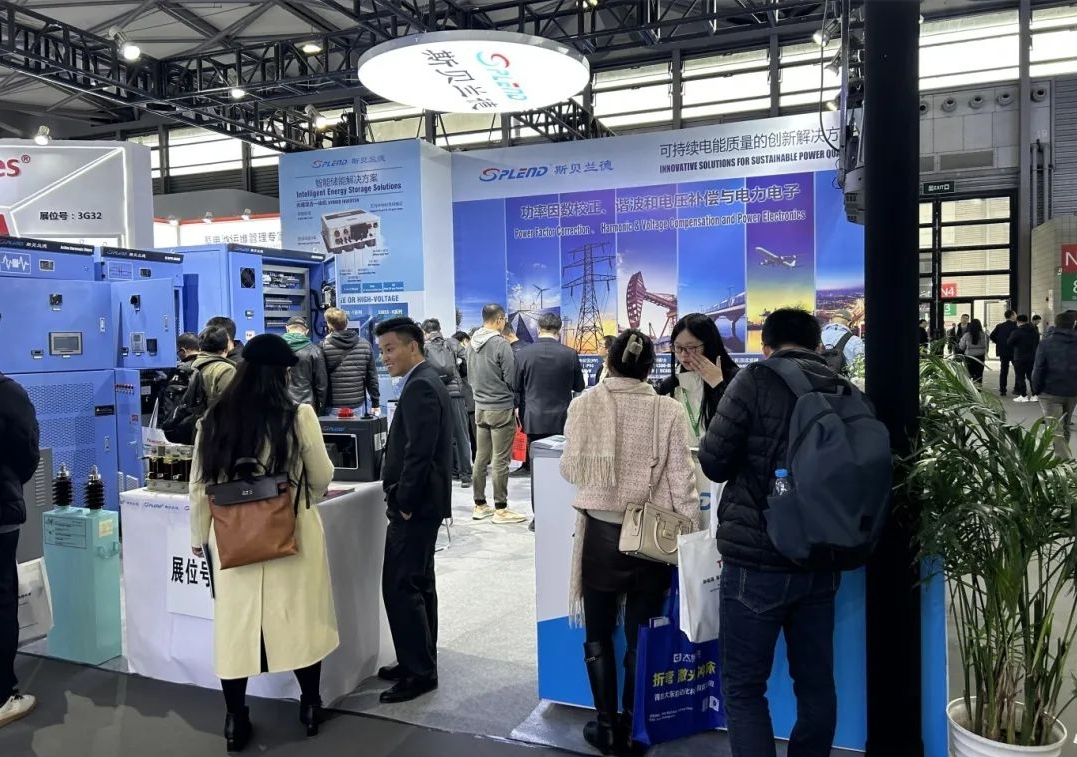

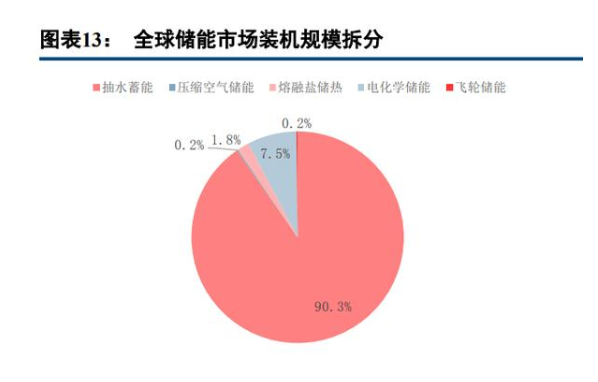

储能技术形态多样,抽水蓄能最为成熟,电化学储能具备降本空间。作为确保间歇性可再生能源电力稳定 运行的关键解决方案,储能可以根据应用场景和技术形态分为不同的类型,按照应用场景及价值来看,可以分 为电源侧储能、电网侧储能和用户侧储能三类。如果按照技术形态区分来看,储能技术可以分为三大类:机械储能(包括抽水蓄能、压缩空气储能、飞轮储能)、电磁储能(包括超导储能、超级电容储能)和电化学储能(包 括锂电池、钠电池、铅酸电池等等),当然,氢能作为化学储能的前瞻技术,其发展前景也备受关注。各类技术 形态中,抽水蓄能最为成熟,而电化学储能的成本也因为电池行业的大力发展而逐步下降。

抽水蓄能和电化学储能作为主流储能技术,未来均大有可为。从成本、使用便利性和已使用规模综合来看, 抽水蓄能和电化学储能将有望继续保持其主流储能技术的地位。根据 CNESA 的不完全统计,截至 2020 年底, 全球已投运储能项目装机量为 191.1GW,其中抽水蓄能的累计装机规模最大达到 172.5GW,占比 90.3%;电化 学储能紧随其后,累计装机规模为 14.2GW。在我国,抽水蓄能和电化学储能同样占据主导地位,二者的累计装机规模分别为 31.79GW 和 3.27GW,合计占比接近 99%。

储能行业正式跨越历史性节点,迈向高速发展新时期。今年以来,国家以及各省级能源主管部门密集出台 一系列储能利好政策,国内外大规模储能项目陆续启动,越来越多的企业投身储能,或扩产或跨界合作,储能 产业呈现蓬勃发展的良好局面。重磅文件《关于加快推动新型储能发展的指导意见》,明确了储能产业在“十四 五”时期的发展目标,确定了近期储能发展的重点任务及产业布局,对储能政策思路及市场建设给予了指导, 标志着我国储能行业正式跨越历史性节点,迈向高速发展新时期。(报告来源:未来智库)

3. 抽水蓄能百亿行业增量明确,中国电建或最为受益

抽水蓄能是电力系统灵活性的重要保障,但我国抽蓄配置比例严重不足。当前,抽水蓄能依然是最为经济 性的调节电源灵活性的方式,是世界各国保障电力系统安全稳定运行的重要方法,欧美国家建设了大量以抽水 蓄能和燃气电站为主题的灵活、高效、清洁的调节能源,其中美国、德国、法国等国家发展较快,抽水蓄能和 燃气电站在电力系统中的比例均超过 10%。反观我国,抽水蓄能和燃气电站占比仅 6%左右,其中抽水蓄能占比 1.4%,与发达国家存在较大的差距。未来随着可再生能源的快速发展,电力系统将面临更大的灵活性保障的挑战,抽水蓄能的建设刻不容缓。

商业模型不清晰、经济性效益问题使得抽水蓄能过往发展低于预期。《水电发展“十三五”规划》中划定“十 三五”期间全国抽水蓄能开工规模 6000 万千瓦,抽水蓄能装机规模达到 4000 万千瓦。但截至 2020 年末,总体 装机规模只有 3249 万千瓦,整体发展低于预期。究其原因,缺乏共赢商业模式、市场化电价未形成、投资效益 不高是抽水蓄能发展的核心问题。一般而言,抽水蓄能电站同时参与电力交易和辅助服务交易,收入结算机制 主要以两部制电价为主(电量电价支持电力交易,容量电价用于弥补运行成本和支持辅助服务交易),但在实际 运营过程中,存在两大问题使得整体经济性效益不足:1、商品化不足。两部制电价落实不足,容量电费核算难 或者核算价格低,严重影响企业积极性;2、抽水蓄能的投资运营主体主要是电网企业,而之前政策明确规定抽 水蓄能电站不得计入输配电定价成本,大大打击了电网企业投资抽水蓄能的积极性。

重要政策出台,抽水蓄能成本疏导问题得以解决。为进一步促进抽水蓄能电站加快发展,构建以新能源为 主体的新型电力系统,今年 5 月,发改委发布《进一步完善抽水蓄能价格形成机制的意见》,该文件直击过去抽 水蓄能发展面临的市场化问题,提出以竞争性方式形成电量电价,将容量电价纳入输配电价回收,为抽水蓄能 电站加快发展、充分发挥综合效益创造更加有利的条件。而在 12 月,广东省发改委批复同意执行的《广东省电 网企业代理购电实施方案(试行)》更是进一步明确将抽水蓄能辅助服务纳入电价,全体用户共同分摊。抽水蓄 能电站一直以来面临的成本问题终得以基本解决。

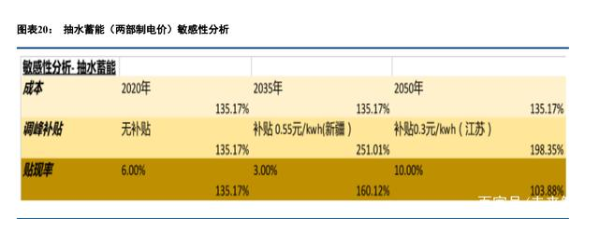

价格机制确定下,抽水蓄能电站能够实现盈利性,从而带动市场化热情与空间。我们以蒙西呼和浩特抽水 蓄能电站作为例子进行经济性效益分析,该水电站处于亏损状态的主要原因在于:1、电量电价只有普通上网电 价的 75%,根据抽水蓄能“抽三补四”的特点,发电收入和抽水成本基本持平;2、容量电价核定不足,且容量 电价收益未考虑机组利用率,使得电站缺乏发电积极性。而在未来,如果两部制电价能够进一步疏导畅通的情 况下,按照 6%的贴现率计算,该电站的收入/成本能够达到 135%,能够实现净正收益。

政策推动下,抽水蓄能将出现跨越式发展。国家能源局于 2021 年 9 月 9日正式发布《抽水蓄能中长期发展 规划(2021-2035 年)》,提出到 2025 年,抽水蓄能投产总规模较“十三五”翻一番,达到 6200 万千瓦以上;到 2030 年,抽水蓄能投产总规模较“十四五”再翻一番,达到 1.2 亿千瓦左右;到 2035 年,形成满足新能源高比例大规模发展需求的,技术先进、管理优质、国际竞争力强的抽水蓄能现代化产业,培育形成一批抽水蓄能大 型骨干企业。

根据前期征求意见稿的数据,当前已投产抽水蓄能装机规模约为 3249 万千瓦,则可以估算 2021-2025年的年均新增装机量约 600 万千瓦,而“十五五”将进一步提速至 1200 万千瓦。从过往数据来看, 抽水蓄能年均新增装机规模也仅为 200 万千瓦左右,意味着纯增量将达到 400 万千瓦和 1000 万千瓦。按平均每 千瓦 0.5 万元投资规模计算,“十四五”和“十五五”的新增年均投资规模达到 200 亿元和 500 亿元左右,有效 开拓了现有的抽蓄市场乃至电力市场投资规模。

建筑公司布局抽水蓄能情况一览

中国电建:公司是抽蓄市场绝对参与主力。根据公司在投资者问答平台上的披露,公司是“抽水蓄能电站 建设的绝对主力,承担了国内抽水蓄能电站大部分规划、勘测设计、施工建造、设备安装、工程监理等工作, 并逐步向国际市场延伸。已形成一整套抽水蓄能电站的规划、勘测设计、工程建造的核心技术能力,形成了包 括《抽水蓄能电站设计规范》、《抽水蓄能电站水能规划设计规范》《抽水蓄能电站工程地质勘察规程》等较为完 善的抽水蓄能技术标准。目前公司在国内抽水蓄能规划设计方面的份额占比约 90%,承担建设项目份额占比约 80%。”

如果按照 80%的市场份额进行估算,结合未来抽水蓄能的年均行业新增量 200 亿元,中国电建每年在抽水 蓄能端有望新增 160 亿元收入,占其 2020 年水利水电工程承包收入的 24%。假设其净利率为 3%,则每年可以 贡献约 5 亿元利润增量,对于公司的工程业绩将起到较强的支撑作用。

中国能建:我国抽水蓄能已建项目共 18 项,在建项目(至今)40 项。中国能建参与其中 19 个项目的建设, 占比 33%,共获得鲁班奖、国家优质工程金奖各 1 项,解决了世界工程极限低温下沥青混凝土、高海拔低温超 长面板一次成型、复杂地质条件下过渡料爆破开采等施工的技术难题,占领了施工领域的技术高地。

粤水电:截至目前公司共参与广东惠州抽水蓄能电站、深圳抽水蓄能电站、清远抽水蓄能电站、海南 琼中抽水蓄能电站、阳江抽水蓄能电站、肇庆抽水蓄能电站 6 座抽水蓄能电站建设,主要负责上下水库土 建、水库库岸防护及场地基地管理处等工程的建设。目前除阳江和肇庆抽水蓄能电站外,均已投运。公司 参建的抽水蓄能水电站的业主方均为南方电网,南方电网董事长在 2021 年 10 月底表示未来十年将建成投 产 2100 万千瓦抽水蓄能,同时开工建设“十六五”投产的 1500 万千瓦抽水蓄能,总投资约 2000 亿元。公 司通过多年合作与南方电网建立了紧密且融洽的合作关系,在十四五公司也将加大抽水蓄能工程承接力度, 大量订单的释放有望持续提升公司水利水电板块体量。

4. 受益于保障政策与成本下降,电化学储能蓄势待发

全球电化学储能新增刷新单年规模,中国市场蓄势待发。2020 年,全球电化学储能项目新增装机规模达到 4.7GW 的历史峰值,是 2019 年的 1.6 倍。美国、欧洲和中国是世界三大电化学储能市场,2020 年合计新增量占 全球新增量的 86%。海外市场由于较高的峰谷电价差异,储能已经逐步步入具备经济效益阶段,美国的表前市 场和德国的家用储能市场均表现亮眼。而我国则是电源端储能发力,新增装机量超过 580MW,同比增长 438%, 随着今年的大量储能政策的逐渐落地施行,我国电化学储能市场有望迈入新的阶段。

地方政策频出要求配置储能建设,保障储能建设空间。除中央政策的指导性纲领外,今年各地政府还频出 各类政策以保障储能的相关建设推进,第一类政策是强制性要求部分地区配置最低储能比例,第二类政策是对 主动配置储能的新能源项目给与竞争性配置打分等实质性鼓励,第三类政策则是以近期广东省的《广东省电网 企业代理购电实施方案(试行)》为代表,该政策将储能费用首次纳入代理购电价格,意味着储能商业模式在广 东的首先跑通,从市场化角度进一步为储能的商业化大规模运用扫清了障碍。

政策催化叠加技术迭代,电化学储能迎来爆发期。除政策催化外,2020 年底,中国电化学储能突破了过去 数年反复提及的 1500 元/kWh 系统成本的关键拐点,未来成本有望进一步下行,电化学储能的大时代已然开启。 展望未来,根据 CNESA 的测算,2021-2025 年,在保守场景和理想场景下,电化学储能的年均新增装机量有望 达到 6.4GW 和 10.5GW(2020 年新增装机量为 1.56GW),同时依旧按 1500 元/kWh 的投资额进行测算,电化学 储能所带来的年均建设空间将分别跃至 96.7 亿元和 157.8 亿元。

氢能政策密集出台,氢储能有望成为新发力点。氢能资源丰富,应用广泛,在提供能源服务过程中,可以 实现零碳排放,有望成为能源转型发展的“整合器”。氢能作为一种应用场景丰富的清洁能源载体或燃料/原料 组成,取之不尽、用之不竭,是支撑我们奔向“星辰大海”的“终极能源”,有望成为下一轮能源革命的主角。 随着当前国家顶层设计和氢能政 策的密集出台,氢能制、储、运、用全产业链都在快速发展,参与氢能产业链的企业在显著增加,氢能领域的 产业投资项目也大幅增长,氢能的产业发展已经迎来快车道。(报告来源:未来智库)

建筑公司布局电化学储能情况一览

中国能建:公司是全球最大的电力工程承包商之一,在储能业务方面有较深的积累。根据公司微信公众号, 我国电化学储能装机容量 3272.5 兆瓦,中国能建参与设计及建设的项目容量 1037 兆瓦,占比 32%。参与电化 学储能项目 98 项,其中规划、设计项目 87 项,EPC 项目 11 项。

展望未来,公司将储能业务作为十四五发展的核心业务。十四五期间,公司围绕“3060”系统解决方案“一 个中心”和氢能、储能“两个基本点”开展业务转型,是“十四五”期间翻一番,再造一个高质量发展新能建 的关键。公司要围绕储能技术和产业发展持续发力:一是建立“30·60”研究院、新型储能创新研究院等创新 平台,打造储能原创技术策源地、现代产业链链长。二是加大研发力度,设立科技创新基金,加速突破储能核 心技术和装备。三是开展储能新技术示范项目及“投建营”一体化项目建设,孵化可复制、可推广的电源、电 网、用户端相融合的储能系统解决方案。

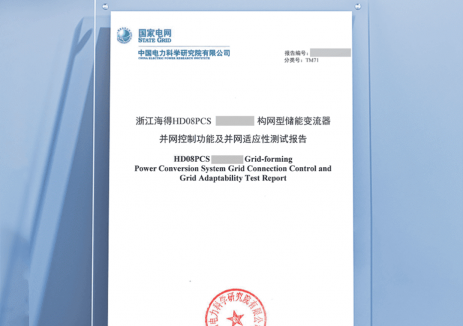

中国电建:作为与中国能建齐名的我国两大电力工程承包商之一,中国电建在电化学储能业务的储备不亚 于中国能建。2021 年 10 月,在阿联酋迪拜举行的全球数字能源峰会上,华为与山东电建(隶属于中国电建) 成功签约沙特阿拉伯红海新城储能项目,山东电建承担 EPC 总承包任务。红海新城储能项目位于沙特红海海岸, 是世界上最大的电池储蓄设施,储电量高达 1300 兆瓦时,可供红海旅游区完全依靠再生能源供电,实现完全清 洁能源离网供电。中国电建的项目实力可见一斑。

苏文电能:公司是以用户侧配网和智能用电服务为主要核心业务,紧抓用户侧资源,因此顺势延伸至分布 式光伏和用户侧储能。相比其他民营企业,公司在电力行业深耕多年,坚持优化 EPCO 一站式综合服务能力, 培养自有技术团队,注重创新研发投入,能够满足客户特点需求定制化和项目实施过程标准化的双重要求。通 过承接大量具有代表性的用户侧 EPCO 电力项目,公司从设计、施工到运维管理都具备充足的经验和完善的能 力,在项目前期根据客户的行业和生产特点,个性化定制初期方案,并进一步提供经济可靠的后期运维运营、 用电储能等建议,不仅满足了客户不同的电力需求,也与客户展开了长期的业务往来。在项目安装建设过程中, 公司则秉承着实施过程的标准化要求,实现项目工作的有机衔接,有效减少施工成本的同时,提高项目交付效 率和质量,进一步突出公司 EPCO 一站式电能服务模式的核心优势。