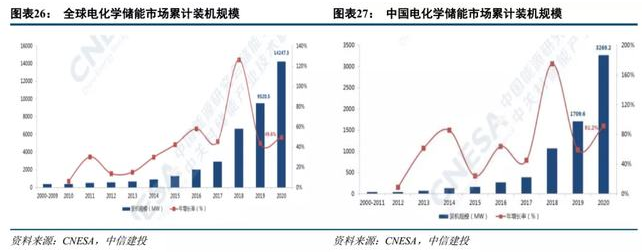

全球电化学储能新增刷新单年规模,中国市场蓄势待发。2020年,全球电化学储能项目新增装机规模达到4.7GW的历史峰值,是2019年的1.6倍。美国、欧洲和中国是世界三大电化学储能市场,2020年合计新增量占全球新增量的86%。海外市场由于较高的峰谷电价差异,储能已经逐步步入具备经济效益阶段,美国的表前市场和德国的家用储能市场均表现亮眼。而我国则是电源端储能发力,新增装机量超过580MW,同比增长438%,随着今年的大量储能政策的逐渐落地施行,我国电化学储能市场有望迈入新的阶段。

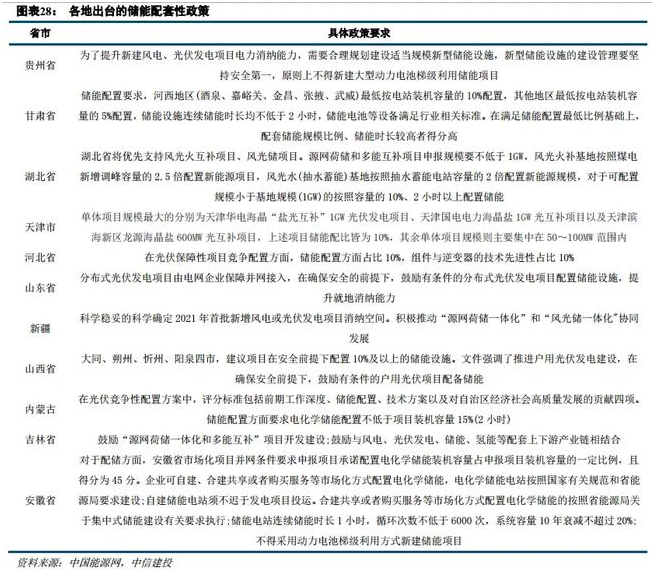

地方政策频出要求配置储能建设,保障储能建设空间。除中央政策的指导性纲领外,今年各地政府还频出各类政策以保障储能的相关建设推进,第一类政策是强制性要求部分地区配置最低储能比例,第二类政策是对主动配置储能的新能源项目给与竞争性配置打分等实质性鼓励,第三类政策则是以近期广东省的《广东省电网企业代理购电实施方案(试行)》为代表,该政策将储能费用首次纳入代理购电价格,意味着储能商业模式在广东的首先跑通,从市场化角度进一步为储能的商业化大规模运用扫清了障碍。

政策催化叠加技术迭代,电化学储能迎来爆发期。除政策催化外,2020年底,中国电化学储能突破了过去数年反复提及的1500元/kWh系统成本的关键拐点,未来成本有望进一步下行,电化学储能的大时代已然开启。展望未来,根据CNESA的测算,2021-2025年,在保守场景和理想场景下,电化学储能的年均新增装机量有望达到6.4GW和10.5GW(2020年新增装机量为1.56GW),同时依旧按1500元/kWh的投资额进行测算,电化学储能所带来的年均建设空间将分别跃至96.7亿元和157.8亿元。