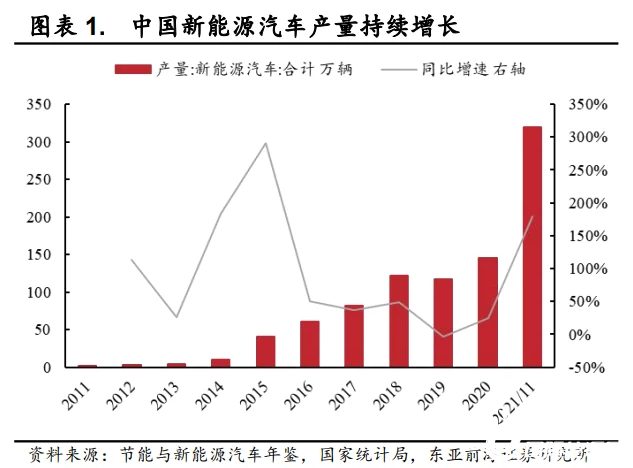

时至 2021 年 11 月,我国新能源汽车年度累计产量已达 319.30 万辆,累计销量已达 298.95 万辆,新能源汽车的产销水平在 2015 年之后持续走高。

1.空间广阔、电池回收行业景气将至

1.1.动力电池退役潮来临,电池回收空间广阔

我国新能源汽车自 2015 年起迅速放量。2015 年是我国新能源汽车产销 爆发元年,当年产量为 40.13 万辆,同比 2014 年增长 291%,销量为 33.11 万辆,同比增长 342.9%,产销的同比增速均较此前水平有显著提高。时至 2021 年 11 月,我国新能源汽车年度累计产量已达 319.30 万辆,累计销量已达 298.95 万辆,新能源汽车的产销水平在 2015 年之后持续走高。

新能源汽车产销高增带动动力电池装车量走高,动力电池将在未来面临较大退役规模。根据中国汽车动力电池产业创新联盟的统计,近年来我国动力电池的装车辆水平呈现出了逐步提升的趋势,截至 2021 年 11 月,我国的动力电池月度装车量水平已达 20.82Gwh,创历史新高。在动力电池装车量持续上行的背景下,前期售出的新能源汽车将逐步报废,未来动力电池的退役量或将形成较大规模。

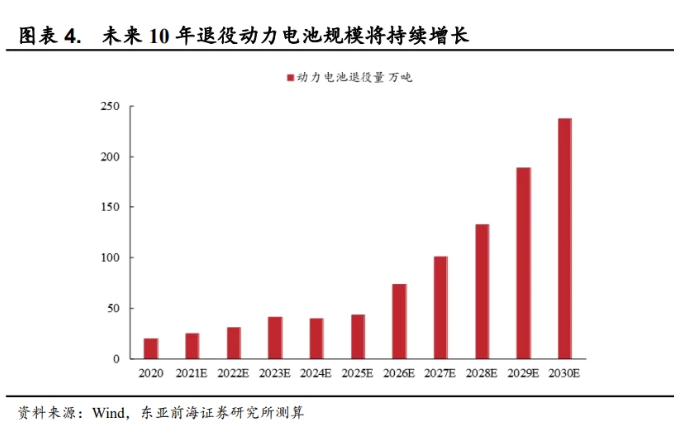

2021 年为动力电池退役初期,未来动力电池退役量规模将持续放量。根据此前我国新能源汽车的销量情况来进行测算,黎宇科在《车用动力电池回收利用经济性研究》中提到新能源乘用车寿命在 4-6 年左右,若假设我国动力电池的退役年限均为 5 年,则 2021 年的动力电池退役水平预期将为 25.2 万吨,到 2030 年,我国的动力电池退役水平预期将为 237.3 万吨,9 年间 CAGR 约为 28.3%。

退役电池回收需求旺盛,而回收企业供给仍相对乏力,未来电池回收赛道将持续景气。在新能源动力电池退役规模持续增长的预期下,目前电池回收行业中已相继涌入多家企业,2020 年我国的动力电池回收企业注册量约为 2579 家,较 2019 年增长约 253.3%。但在上述的注册企业中,多数 属于中小企业,其中注册资本在 100 万以下的企业占比约为 25%,注册资 本在 100-500 万之间的企业占比约为 35%。另一方面,根据我国工信部所 发布的《新能源汽车废旧动力蓄电池综合利用行业规范条件》,目前仅有 27 家符合我国电池回收行业标准的企业。因此综合来看,目前电池回收行 业中中小竞争者较多,行业的供给水平相对有限。

1.2.循环利用前景广阔、电池回收未来可期

退役动力电池的循环利用主要手段为梯次利用以及报废回收。不同材料的动力电池在使用寿命上存在一定差异,如磷酸铁锂电池的循环寿命较长,在同样的循环次数下,其相对容量将显著高于三元电池。因此,对于不同材质的动力电池目前有两种回收处理方式,第一种为报废拆解,即对使用寿命短的电池,直接对电池进行拆解处理,提取内部可回收金属;第二种为梯次利用回收,即将剩余容量较高的退役电池在低要求的电池领域进行二次使用。

1.2.1.梯次利用回收:技术不断突破,未来空间广阔

电池梯次利用流程较长,需涉及监测、打包重组等多个环节。由于不同应用场景下对梯次利用电池的要求不同,因此在废旧电池的梯次利用过程中必须首先对每个单体电池的性能进行监测。但由于废旧电池多以电池包的形式流向市场,导致每次对单体电池的检测都要先将电池进行拆解。在此情况下,目前退役电池的梯次利用流程涉及的步骤及技术也较为复杂。

梯次利用的退役电池目前主要被应用于储能、电信基站、低速电动车等领域。在储能领域中,目前我国较为成功的项目有比克电池在 2019 年 8 月落地的电池整包梯次利用项目,这一项目将退役的磷酸铁锂电池及三元 电池进行混合使用,在国内具有较为领先的示范意义;在基站电源方面, 退役的磷酸铁锂电池在体积以及室外条件的使用效率方面均较普通铅酸电 池更具优势,中国铁塔已于 2018 年开始对其旗下基站统一采购梯次利用电 池;在低速电动车方面,杭州锣卜科技以及国网浙江电力公司已率先将梯次利用电池应用到了电动三轮车以及电动自行车方面。

梯次利用技术可突破领域较多,未来空间广阔。在电池的梯次利用过程中存在五项关键技术,包括健康状态和残值评估、快速分选、有效均衡、 应用场景分析以及再退役评估。对于目前而言,动力电池的梯次回收技术由于尚存一定技术限制,因此其经济效益并不明显,未来随着上述各项技术相继取得突破,动力电池梯次利用回收的经济性也将逐步凸显。

1.2.2.报废拆解回收:2030 年或达千亿规模

报废拆解回收流程相对简洁,为目前电池回收的主要技术手段。在动力电池的报废回收过程中,其工业流程主要包括预放电、拆解、筛选、剥片、纯化、在生产等流程,其过程较电池的梯次利用省去了检测、修复、重组、认证等众多过程。而由于报废回收技术流程较为简单,且梯次利用后的电池仍需通过报废拆解进行处理,因此目前电池回收企业多从事拆解回收。

新能源汽车销量将持续增长,为动力电池回收创造较大空间。国务院在《新能源汽车产业发展规划(2021—2035 年)》提出,我国新能源销量 占比将在 2025 年达到汽车销量的 20%,截止 2021 年 11 月,新能源汽车占比已达全部汽车销量的 17.8%左右,因此我们对 2025 年的新能源汽车销量占比进行了一定上调,若假设 2025 年我国新能源汽车销量可达全国汽车总销量的 35%,则对应 2025 年的新能源汽车销量为 916 万辆,动力电池装车量将达 300 万吨以上。而随着我国动力电池装车量的持续上行,未来也将有更多的动力电池面临退役。

以 5 年寿命推算,2030 年我国动力电池退役总量将达 237.32 万吨。假 设 2022-2025 年中我国新能源乘用车的销量在新能源汽车中的占比将保持 96%的比例不变,且乘用车中磷酸铁锂电池的应用比例将在未来达到 65% 的水平,而商用车的动力电池选择均为磷酸铁锂。另一方面,我国新能源 汽车的单车带电量以及新能源动力电池的能量密度保持稳定的上行趋势, 同时各类电池的使用寿命平均为 5 年。则对应 2030 年我国退役的磷酸铁锂动力电池规模将达 153.1 万吨,退役三元电池规模将达 84.2 万吨。

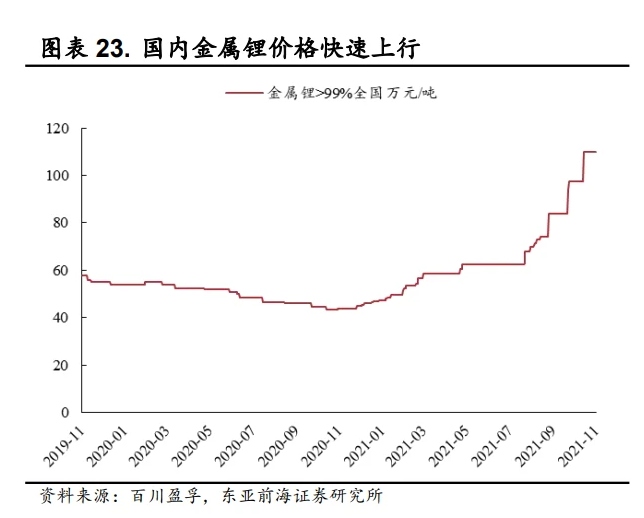

新能源材料价格持续上行,动力电池回收效益可期。根据侯兵等人在 《电动汽车动力电池回收模式研究》一文中的研究,新能源动力电池中还有众多高价值金属元素,如锂、钴、镍等。随着未来动力电池回收技术的逐步成熟,预期可回收的金属比例将有进一步的提升。根据中研网数据,目前金属钴与碳酸锂回收率可分别达到 95%和 85%,保守预期未来可回收比例可达 95%,且去除磷酸铁锂电池的梯次利用影响,预期 2030 年全行业 可回收的磷酸铁、碳酸锂、硫酸镍、硫酸钴以及硫酸锰总质量将分别达到 103.9 万吨、19.3 万吨、69.9 万吨、29.0 万吨以及 15.4 万吨。从各新能源材料的价格变动上看,近年来各类材料价格均呈现出了上行的趋势,而其价格的上行也将使得动力电池回收更加有利可图。

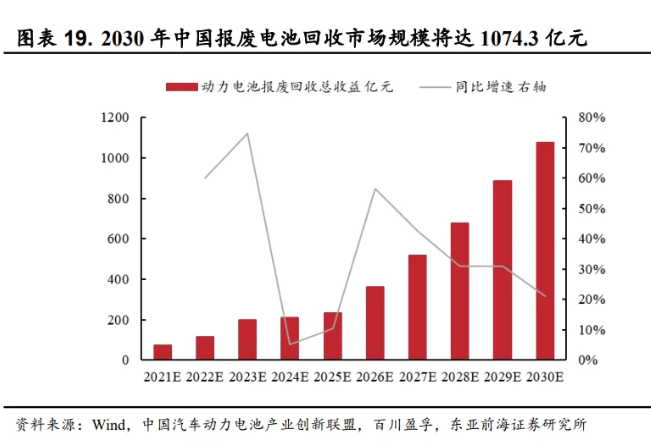

保守估计下,2030 年我国动力电池回收行业总规模将达 1000 亿元以 上。基于上述新能源各类材料的回收量以及其价格变动情况来看,过去几 年新能源材料价格普遍上行,其中磷酸铁、碳酸锂、硫酸钴近 4 年均价的 CAGR 分别为 8.7%、12.8%以及 7.6%,基于保守假设,若未来各类材料价格每年在 2021 年基础上提升 2%,则对于 2030 年动力电池回收总规模将达 1074.3 亿元。

1.3.资源回收效益较强,行业发展动力充足

废旧电池含有多种金属资源,回收利用具备经济效益。从锂电池所含主要材料及化学物质可以看出,动力电池中含有大量可回收的高价值金属, 如锂、钴、镍等。在镍氢电池中,镍含量占比高达 35%;在三元电池中, 镍、钴、锰、锂的占比分别约为 12%、5%、7%、1%。对于废旧动力电池 的回收将实现对上述金属材料的再利用,创造较高的回收收益。

澳矿存在大规模停产,未来锂矿供给情况或存限制。根据 UGSG 的数 据显示,澳洲的七大锂矿矿山中有三座在 2020 年中处于停产状态,分别为 Pilgangoora(AJM)、Mt Wodgina 以及 Bald Hill,涉及停产资源量达 3.3 亿吨, 产能 112.5 万吨。未来在新能源汽车持续放量的情况下,锂矿资源的供给或 将存在一定阻碍。

印尼镍矿出口政策收紧,镍供给亦存在不确定预期。自 2009 年印尼颁布《矿产和煤炭矿业法》以来,印尼政府不断紧缩镍矿出口,到 2020 年 1 月 1 日,所有品位镍矿已正式被禁止出口,其政策收紧态势影响了全球镍 资源的供给情况,在未来三元电池高镍化发展的趋势下,镍资源供需或将 持续偏紧。

资源品供给紧张催化锂镍等金属价格上行,电池回收有望实现较高经 济效益。在目前新能源汽车产销高增以及资源品供给相对紧张的带动下, 锂镍等金属的价格均出现了不同程度的上行,截至 2021 年 12 月 21 日,我 国金属锂(>99%全国)价格收报 119 万元/吨,较去年同期上涨约 164.44%, 电解镍市场均价约为 14.75 万元/吨,较去年同期上涨约 15.09%。在目前锂镍价格持续上行的背景下,电池回收所得到的金属或将实现较高的经济效益,同时也将改善目前金属供给偏紧的局面。

1.4.获政策大力支持,电池回收蓄势待发

废旧动力电池中包含众多重金属物质,对环境影响较为严重。锂离子 电池所包含的主要污染物为其正极材料及电解液,其中在正极材料中,三元正极中的钴元素为有毒物质,同时镍、锰等金属元素也会对土壤造成污染;在电解液中,目前常用的电解液六氟磷酸锂在遇水后会产生氯化氢物质,造成环境污染,且有机溶剂中的 DMC 也对环境有害。因此对于退役电池如果不做回收处理则将引发较为严重的环境问题,这一情况也将倒逼国家或相关企业对电池回收予以重视。

近年来我国频繁出台相关政策,助力动力电池回收利用。自 2012 年以 来,我国相继出台多项动力电池回收相关的重要法律法规,其中较为关键 的有 2018 年工信部等部门所发布的《新能源汽车动力蓄电池回收利用管理暂行办法》,在这一法案中,我国政府对于动力电池回收的生产责任制进行了明确的要求,提出汽车生产企业承担动力蓄电池回收的主体责任。同年,工信部、科技部等七部门联合印发《关于做好新能源汽车动力蓄电池回收利用试点工作的通知》,要求加强与试点地区和企业的经验交流及合作,促进形成跨区域、跨行业的协作机制,动力电池回收项目推广开始。2020 年,工信部发布《2020 年工作节能与综合利用工作要点》,要求深入开展试点工作,加快探索推广技术经济性强、环境友好的回收利用市场化模式,培育一批动力蓄电池回收利用骨干企业。未来行业内各领先企业或将持续受到政策的助力。

2.工艺成熟、三大工艺齐头并进

退役电池的主流回收方法有物理回收,湿法回收以及热法回收。物理回收是使用精细拆解及材料修复等技术进行回收,可以全自动无污染拆解,经济性较好。湿法回收主要包括化学沉淀、溶剂萃取以及离子交换等三种方法,其反应速度较慢且工艺较为复杂,但由于此法对设备等要求较低,且产品纯度较高,因此此法为目前主流的电池回收工艺。热法回收主要包括机械分选法和高温热解法,是直接实现各类电池材料或者有价金属回收的方法,其工艺较为简单,但存在回收率低、能耗较高及污染等问题。

2.1.物理回收经济性较高

物理回收工艺分为自动化拆解和回收再制造两个环节。其中自动化拆解是将废旧锂离子电池通过放电、拆解得到的电池内部成分进行销售或回收处理。而拆解得到的电池芯包经过精细粉碎和分类等一系列手段,得到正极粉和负极粉等有价值的产物。回收再制造是通过将自动化分解中有价值的产物通过成分调整、材料修复等工艺进行电池再制造。

三元电池的物理回收工艺具有较高收益。根据《动力电池梯次利用场景与回收技术经济性研究》中的调研结果及测算,在物理回收技术下,废旧三元电池以及磷酸铁锂电池的回收与拆解成本为平均 13264 元/吨以及 8364 元/吨;收益分别为 16728 元/吨以及 7703 元/吨。基于该组数据,物理 法的回收收益将达到全部三种工艺技术的最高水平。另一方面,本组数据 相对较为久远,随着近年来新能源金属价格价格的普遍上行,目前三元电 池的回收收益将进一步提高,而磷酸铁锂电池方面,随着技术的进步以及 磷酸铁锂价格的上行,其回收利用的收益空间也将逐步打开。

2.2.湿法回收应用范围最广

湿法回收技术主要指采用酸碱溶液对电极材料中的固态金属物质进行提取。在湿法回收流程中,首先将废旧锂离子电池进行分选分类、去壳后溶于酸碱溶液中,再从溶液中萃取出有价值的金属元素,最后通过离子交换法和电沉积等手段提取出硫酸钴和碳酸锂等有价值的金属。

湿法回收技术优劣势明显,为我国主要动力电池回收工艺。从湿法回收技术的优势来看,该工艺相对更为成熟,且对于电池中的金属物质回收效率较高;劣势方面,湿法回收流程相对较长,且在回收过程中涉及盐酸等腐蚀性溶剂的运用,因此在污染治理方面存在较高成本。由于目前我国电池回收行业尚不甚规范,行业内中小产能较多,因此在行业的污染治理方面尚未有较为严格的管控措施,湿法回收技术已凭借其工艺简单的优势成为了目前我国动力电池回收的主流技术。

2.3.热法回收工艺相对简单

热法回收工艺主要通过高温手段从废旧电池中对金属及其化合物进行提取。通过高温焚烧,废旧动力电池中的有机粘结剂可被转化为气体形式进行去除,而电池中的金属及各类化合物则将在高温环境下发生氧化还原反应,并在随后通过冷凝的方式被逐步分类。最终经高温焚烧后的废电池渣则将进一步通过磁选等方式进一步提纯。

热法回收的预处理过程主要分为高温及低温两种形式。高温焙烧可将电池中的各类金属氧化物还原为单质金属或合金,便于后续的分离处理。而低温焙烧主要用于对电池中的各类有机物进行处理,通过低温焙烧,电极中的氧化物将发生氧化还原反应而被去除。

热法回收工艺回收工艺简单,适合大规模处理。从热法回收的优势上来看,热法回收的工艺流程较短且操作相对简单,同时适合对大规模的废旧电池进行处理,因此该工艺也受到了市场广泛的研究。但从缺点上看,热法回收工艺在大规模处理废旧电池时易排放出一定的有害气体,在回收是需要配套相应的尾气回收设备。此外,热法回收技术也在电力消耗方面存在一定要求。

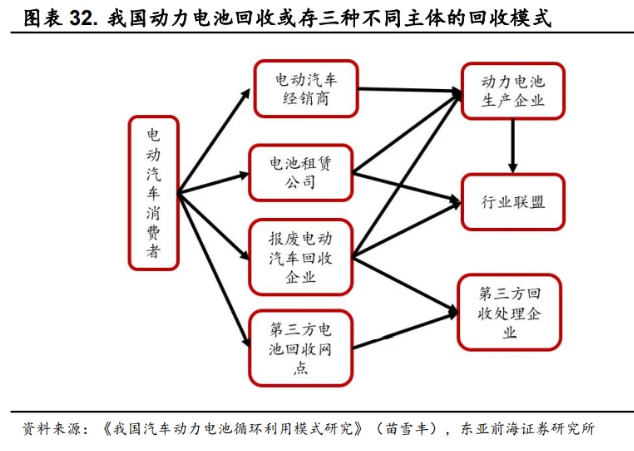

3.模式清晰、行业联盟或是最优路径

我国废旧动力电池回收模式尚处探索初期,未来或存三种商业模式。以电动汽车消费者为起点,实现重度废旧电池的回收利用的途径主要有三种。第一种模式是动力电池企业通过已有的经销销售以及服务网络渠道进行回收;第二种模式是由行业内的电池生产商及电动汽车生产商或电池租赁公司组成行业联盟,共同负责电池的回收;第三种是交由第三方回收企业进行回收。

动力电池生产企业是电池回收的重要责任方之一,但以其为主体的回收模式存在规模限制。以动力电池生产商为主导的商业模式拥有较为多元的电池回收渠道,动力电池的生产商可依靠电动汽车经销商所构建的渠道进行电池回收,同时电池生产商也可与汽车拆解企业以及电池租赁公司合作完成电池回收。在这一模式中,由于各电池厂商所产产品的技术规格各有不同,在此模式下行业的运行效率也或将存在一定的阻碍,难以形成规模效应。

第三方回收回收模式为当前的主流回收模式,但其发展存在渠道限制。随着新能源动力电池退役潮的逐步启动,目前已有越来越多的专业电池回 收企业注册成立。由于第三方企业专司电池回收业务,其回收的专业性或 比电池或者汽车生产企业更强,但由于第三方回收企业在行业初期缺少专 业、高效的电池回收渠道,因此该商业模式未来行业竞争或将更加激烈,未来或将有多数第三方回收企业被行业淘汰。

行业联盟回收模式下各企业可实现优势互补。行业联盟是指将动力电池生产企业、新能源汽车生产企业、第三方动力电池回收利用企业等有重要主体联合起来,形成一个统一的回收组织。在这一联盟中,动力电池生产企业可提供电池并为新电池提供销路,汽车厂商可为废旧电池提供回收渠道,第三方回收企业则通过自身技术优势实现动力电池的高效回收。在各方优势的互补互足下,行业联盟电池回收模式或将成为未来动力电池回收行业的主要商业模式。

三种行业模式各有所长,行业联盟或将成为未来主要的商业模式。从 三种商业模式的对比情况来看,行业联盟模式在动力电池的回收方面将拥有显著优势,同时在经营风险方面也可通过合作承担的方式来对风险进行分散。尽管在此模式的发展初期可能存在一定的沟通阻碍,但随着相关信息基础建设的逐步完善,未来这一商业模式或将成为最为高效的模式之一。