6月23日晚间,先导智能发布了向特定对象发行股票发行情况报告书。公告显示,截至2021年6月10日,公司此次发行股票总数量为111,856,823股,发行价格为22.35元/股,实际募集资金总额约人民币25亿元,扣除发行费用(不含税)后,实际募集资金净额约人民币24.88亿元。其中,新增股本人民币1.12亿元,新增资本公积人民币23.76亿元。

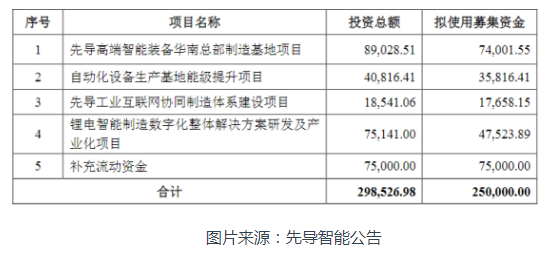

据悉,此次定增募资净额将全部用于先导高端智能装备华南总部制造基地项目、自动化设备生产基地能级提升项目、先导工业互联网协同制造体系建设项目、锂电智能制造数字化整体解决方案研发及产业化项目以及补充流动资金。

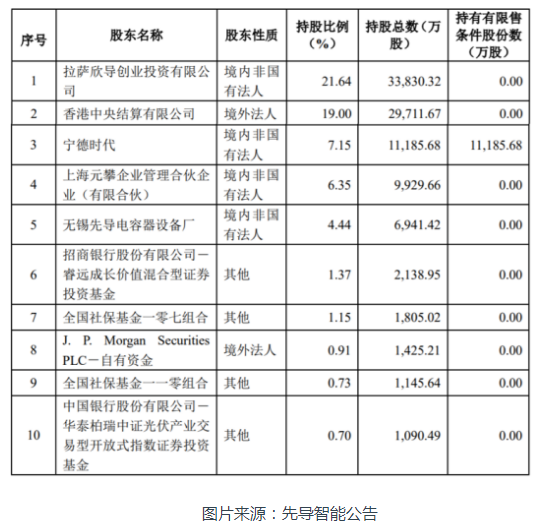

公告显示,先导智能本次股票的发行对象为宁德时代,发行完成后,宁德时代持有公司111,856,823股股份,占发行后总股本的7.15%,成为公司第三大股东。

此次发行后公司前十名股东情况如下表:

公告还显示,最近一年,宁德时代及其下属公司与公司存在交易,主要系宁德时代及其下属公司向公司采购锂电池生产设备。

2021年第一季度,先导智能对宁德时代的销售额达到了1.32亿元,占公司营业收入的比例为10.92%。

2020年,先导智能对宁德时代的销售额达到了15.7亿元,占公司营业收入的比例为26.80%。

2019年,先导智能对宁德时代的销售额达到了18.1亿元,占公司营业收入的比例为38.65%。

2018年,先导智能对宁德时代的销售额达到了4.69亿元,占公司营业收入的比例为12.07%。

此次定增完成后,先导智能与宁德时代的业务绑定将会进一步加深。

先导智能在公告中表示,截至2021年3月31日,公司的资产负债率为58.60%。本次发行后,公司的资产负债率将有所下降,资产结构有所优化,偿债能力有所提高。本次向特定对象发行股票不会导致公司负债增加,随着公司经营活动的进一步开展,公司的资产负债水平和负债结构会更加合理。