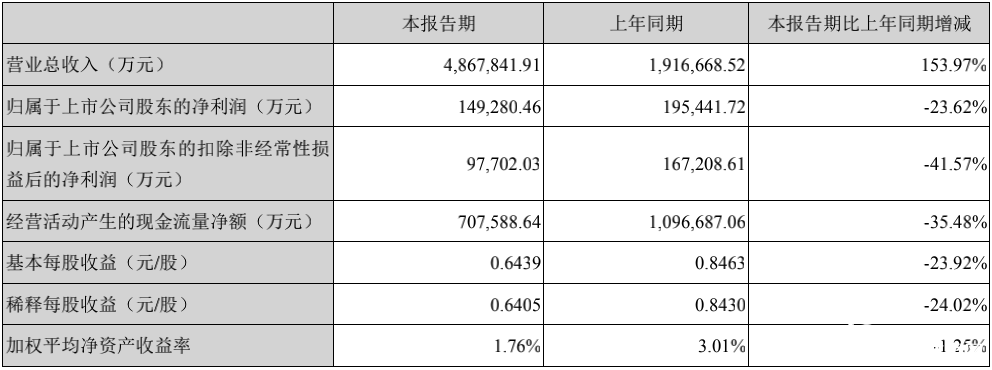

作为动力电池“行业一哥”和创业板“市值王”,宁德时代的一举一动自然备受关注。近日,宁德时代披露一季报财报,最引人关注的,不是486.78亿元的营业总收入,而是同比下降23.62%的净利润和41.57%的扣非净利润。

当下,宁德时代一季度净利下滑已经成为不争的事实,那么市场关注的点实际上是后续是否能恢复正常盈利水平?毕竟目前动力电池领域狼烟四起,宁德时代面临着内忧外患。

财报冰火两重天,全怪原材料上涨?

其实宁德时代发布财报前也出现一段小插曲,宁德时代原定于4月28日披露财报,后又将时间推迟至4月30日。市场闻风而动,纷纷有消息传出宁德时代2022Q1季报收入低于预期,这也导致其股价出现波动。

根据财报披露,2022年一季度,宁德时代实现营业总收入486.78亿元,同比增长153.97%;实现归母净利润14.93亿元,同比下降23.62%;实现扣非后净利润9.77亿元,同比下降41.57%,几乎腰斩。

宁德时代一季度出现“增收不增利”的业绩倒挂现象,主要原因是其营业成本在一季度期间大幅增加。数据显示,宁德时代一季度的营业成本为416.28亿元,同比增长198.66%,远超公司收入增幅。营业成本同比大幅增长,公司给出的理由是上游材料价格上涨导致成本增加。

2021年至今,锂、镍、钴等主要锂电材料开始疯狂涨价。今年一季度,电池级碳酸锂从30万元迅速飙涨到50万元,而锂辉石价格也同比上涨4倍。受此影响,一季度宁德时代毛利率从上年同期的27.28%、上年年度的26.28%,降至本期的14.48%,创下有纪录以来的历史新低。

当然,这并不是宁德时代一家公司面临的问题,而是锂电池行业普遍存在的情况。据统计,国轩高科、亿纬锂能、欣旺达等企业一季报基本都是增收不增利。值得一提的是,宁德时代并没有将原材料上涨的成本承压到相关产品上,而是选择自己承担。“为了维护行业的发展,前期主要靠自己扛着、承受这些原材料价格的上涨压力。”宁德时代董秘蒋理表示。

好的消息是,上游原材料高价已引起国家部门重视。工信部鼓励国内加大锂资源开采力度,引导锂盐价格回归理性。最近部分原料已经出现回落,如硫酸钴、电解液。这意味着,上游原材料成本上涨问题可能会得到一定幅度缓解。

宁德时代开始走下坡路了吗?

尽管一季度净利润降低,但宁德时代在装机量上依然是“封王”的。数据显示,2022年第一季度,国内动力电池装机量约46.87GWh,同比增长140%。其中,宁德时代市场占有率超过50%,装机量达43.9万台。

不过,中国车企有开始降低对宁德时代依赖的趋势。例如中创新航取代宁德时代成为广汽新能源车的第一供应商;大众一面计划投资35亿元自建电池,同时又宣布投资国内二线品牌国轩高科;蔚来汽车也正在寻求除宁德时代之外的电池供应商。

当然,宁德时代也在寻找新的突破口。继NCM811之后,宁德时代又推出一款颠覆行业技术的电池——麒麟电池(第三代CTP技术),其系统重量、能量密度及体积效率等多项关键指标均引领行业最高水平。同等电池包尺寸下,麒麟电池包的电量比4680系统可以提升13%。

与此同时,宁德时代也正在不断加大对外投资。更多渗透到锂电池产业链上游,控股或参股更多的锂矿、铝矿、镍矿、钴矿等企业,提前规避被上游资源“卡脖子”的风险。据统计,2020年至2021年两年期间,宁德时代总共对产业链上下游投资了119亿元,其中96亿元是股权投资。

另外,换电也是宁德时代备受期待的一个发展方向。今年1月,宁德时代宣布推出换电品牌EVOGO及组合换电整体解决方案。而EVOGO换电服务4月刚刚在厦门正式启动,预计到今年底,宁德时代将在厦门完成投建30座快换站;同时未来还将在10个城市推出换电站。

凭借超高的市场占有率和破万亿的市值,宁德时代从不缺少关注点。从财报可看到,在营业收入和装机量上保持增速的同时,宁德时代一季度净利润不如预期。究其成因,在于原材料价格上升导致成本支出增加。因此,随着原材料价格回归理性,再加上各种利好布局,宁德时代接下来再交出一份漂亮的财报应该不是难事。